صندوق سرمایه گذاری شاخصی چیست و چگونه کار می کند؟

هر روز در اخبار دیده و یا شنیدهایم که شاخص بورس امروز نسبت به روزهای گذشته در چه موقعیتی قرار گرفته است. مثلا بالاتر یا پایینتر از میزان چند روز گذشته است. شاخص کل بازار بورس میانگین فعالیت کل نمادهای فعال در بورس است. شرکتهای بزرگ که میزان دارایی بالاتری دارند تاثیر بیشتری در تغییرات شاخص دارند. به همین دلیل به این شرکتها شاخص ساز میگویند. صندوق سرمایه گذاری شاخصی براساس سرمایهگذاری در سهامهای شاخص ساز بازار فعالیت میکند.

تعریف صندوق سرمایه گذاری شاخصی

صندوقهای سرمایه گذاری شاخصی یکی از انواع صندوق های سرمایه گذاری هستند که هدف آنها نزدیک شدن و پیروی از یکی از شاخصهای بازار سرمایه است. یعنی هدفشان نزدیکی به یکی از بازارهای سرمایه است که این بازار در ایران معمولا بازار سهام انتخاب میشود و صندوقهای شاخصی سعی دارند خودشان را به شاخص بورس نزدیک کنند.

صندوق های سرمایه گذاری شاخصی می توانند هر شاخصی که مناسب می دانند را به عنوان شاخص خود در نظر بگیرند. مثلا شاخص طلا، بازار بورس، فروش خودرو و … . اما تنها شاخص مورد اقبال برای فعالیت در صندوقهای سرمایه گذاری در ایران شاخص بازار بورس است. این شاخص میتواند شاخص کل یا یکی دیگر از شاخصهای بازار سهام باشد.

این صندوقها بیشتر سرمایهشان را در بازارهای شاخص ساز مورد هدفشان سرمایه گذاری میکنند. به بیان سادهتر صندوق سرمایه گذاری شاخصی که شاخص بازار بورس را انتخاب کرده است بیشتر از سهام نمادهای بزرگ و شاخص ساز بورس را تهیه میکند. در نتیجه فعالیت این نمادها در مجموع بسیار نزدیک به شاخص کل خواهد بود.

در این صندوقها خرید و فروش بصورت مستمر انجام نمیشود. معمولا زمانی خرید انجام میگیرد که وجوهی وارد صندوق شده باشد و زمانی فروش انجام میگیرد که سرمایه گذاری از صندوق خارج شده باشد.

در کشورهای غربی به خصوص آمریکا این نوع صندوقها تعداد زیادی دارند. در کشور ما در حال حاضر تنها 3 صندوق سرمایه گذاری شاخصی فعال هستند.

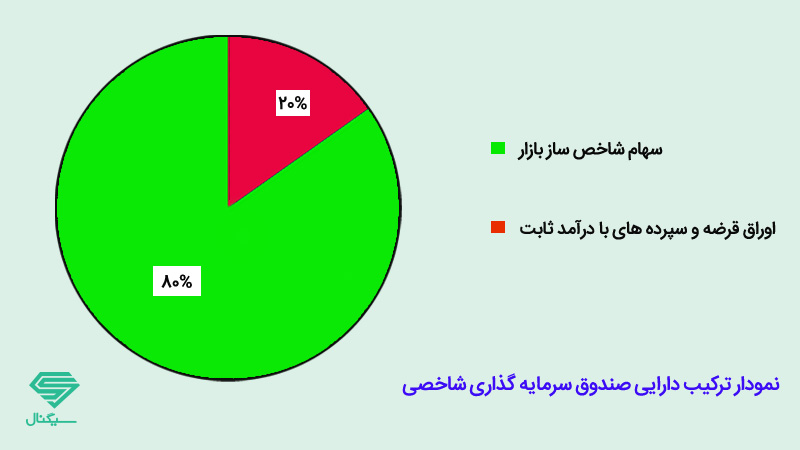

ترکیب دارایی صندوق سرمایه گذاری شاخصی چگونه است؟

ترکیب داراییهای هر صندوق سرمایهگذاری نشان دهنده استراتژی آن صندوق است. از این جهت صندوقهای شاخصی بسیار شبیه به صندوقهای سهامی هستند. تنها تفاوت ترکیب دارایی صندوقهای سهامی و شاخصی در انتخاب سهام شرکتهاست. صندوق های شاخصی سهام شرکت های بزرگ فعال در بورس را خریداری میکنند؛ در حالیکه استراتژی صندوقهای سهامی کسب سود از خرید هر نوع سهام موجود در بازار بورس است.

صندوقهای شاخصی بیشتر حجم داراییشان را روی سهام شرکتهای بزرگ و شاخص ساز بورس و مابقی را در سپردههای با درآمد ثابت، اوراق قرضه و … سرمایهگذاری میکنند.

صندوق سرمایه گذاری شاخصی مناسب چه افرادی است؟

ریسک سرمایهگذاری در صندوقهای شاخصی از ریسک سرمایهگذاری در صندوقهای سهامی کمتر است و نسبت به دیگر انواع صندوقها میزان مشارکت بیشتری در خرید سهام دارد. به همین دلیل این نوع صندوقها بیشتر مورد توجه افرادی قرار میگیرد که تمایل به سرمایهگذاری مطمئن در بازار بورس دارند.

سرمایهگذاری در صندوقهای سرمایهگذاری بیشتر مورد توجه افرادی است که علاقهمند به سرمایه گذاری در بازارهای سرمایه هستند؛ اما وقت کافی برای بررسی دائمی بازار را نداشته و یا تجربه کافی برای ورود مستقل به بازار را ندارند. صندوقهای سرمایه گذاری به این دلیل که توسط افراد متخصص و با تجربه در این زمینه اداره میشوند برای سرمایه گذاری امن مناسب هستند.

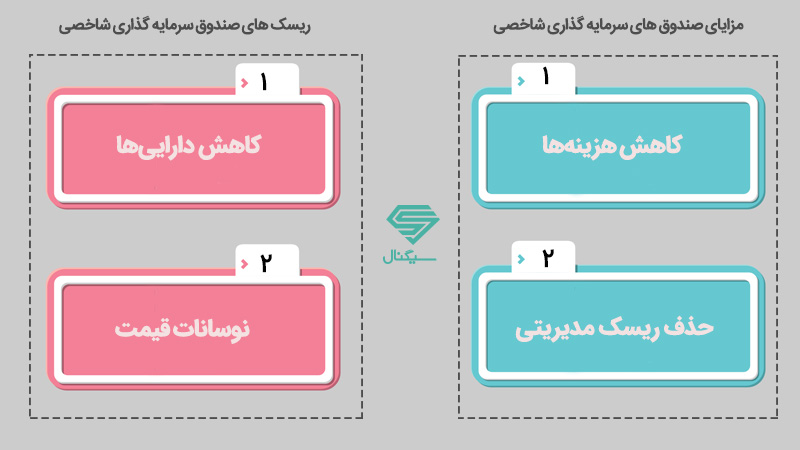

مزایای صندوق سرمایه گذاری شاخصی چیست؟

بزرگترین مزیت صندوقهای سرمایه گذاری شاخصی کاهش هزینههای سبدگردانی و مدیریت صندوق است. چون این نوع صندوقها در نهایت باید شبیه به شاخص کل بازار بورس باشند، در هزینهها حداکثر صرفهجویی را انجام میدهند تا از متوسط شاخص کل کمترین میزان انحراف را داشته باشند.

همچنین در این صندوقها مدیریت نقشی غیرفعال دارد و ریسک مدیریت صندوق حذف میشود. زیرا هدف مدیران رسیدن به سود نیست و آنها سعی میکنند تا وزن اوراق موجود به شاخص مبنا نزدیک باشد.

ریسک های صندوقهای سرمایه گذاری شاخصی چیست؟

چون بیشتر سرمایهگذاری صندوقهای شاخصی بر روی اوراق بهادار بازار بورس است و این بازار وابسته به عوامل سیاسی، اقتصادی و اجتماعی است، این ریسک وجود دارد که با کاهش قیمت این اوراق داراییهای صندوق کاهش پیدا کند. با این وجود طبیعتا سرمایه افرادی که در این صندوقها سرمایهگذاری کردهاند نیز کاهش مییابد.

علاوه بر این ممکن است واحدهای سرمایهگذاری در این صندوقها به دلیل نوسانات عرضه و تقاضا موجود در بازار تغییر کند. یعنی با قیمت پایینتر و یا بالاتر از قیمت اصلی واحدها قرار گیرد.

معرفی صندوقهای سرمایه گذاری شاخصی فعال

در حال حاضر سه صندوق سرمایه گذاری شاخصی در کشور فعال هستند.

صندوق شاخصی فیروزه (ETF)

صندوق شاخص سی شرکت بزرگ فیروزه در سال 1393 زیر نظر سازمان بورس تاسیس شده است. واحدهای سرمایه گذاری این صندوق قابل معامله در بورس و یا (ETF) میباشند. بازدهی این صندوق از زمان تاسیس 270 درصد و بازده سالانه آن 95 درصد بوده است.

صندوق سرمایه گذاری شاخصی کارآفرین

شروع فعالیت صندوق شاخصی کارآفرین از سال 89 بوده و متولی این صندوق موسسه حسابرسی فریوران است. ضامن نقد شوندگی شاخصی کار آفرین بانک کار آفرین است. واحدهای این صندوق به صورت عادی عرضه میشود.

بازده سالانه شاخصی کار آفرین 68.54 درصد و از بازده از تاریخ تاسیس 607.52 درصد بوده است. در حال حاضر ارزش داراییهای این صندوق 24 میلیارد و 43 میلیون تومان ارزیابی شده است.

صندوق سرمایه گذاری شاخصی کاردان (ETF)

صندوق سرمایه گذاری شاخصی کاردان با نام تجارت شاخصی کاردان از سال 94 شروع به فعالیت کرده است و متولی این صندوق «مشاور سرمایه گذاری آرمان آتی» است. این صندوق ضامن نقد شوندگی دارد و ضامن آن شرکت «تامین سرمایه کاردان» است. میزان بازدهی این صندوق در سال گذشته 101 درصد و از تاریخ تاسیس 243.88 درصد بوده است. در حال حاضر ارزش خالص دارایی این صندوق 41 میلیارد و 747 میلیون تومان ارزیابی شده است.

انتخاب بهترین صندوق سرمایه گذاری شاخصی

همانگونه که گفته شد در ایران صندوق های شاخصی بر مبنای نزدیک شدن به شاخص بازار بورس فعالیت میکنند. بازار بورس دارای طبیعتی نوسانی است. بنابراین برای انتخاب بهترین صندوق شاخصی باید کارنامه آن صندوق بصورت دورهای را مد نظر قرار دهید.

برای بررسی گذشته صندوق های شاخصی و اطلاع از عملکرد آنها میتوانید از گزارشهای تحلیلی موجود در وب سایت سیگنال استفاده کنید.

چگونه در صندوق سرمایه گذاری شاخصی سرمایه گذاری کنیم؟

بعضی از صندوقهای سرمایهگذاری به صورت (ETF) فعالیت میکنند. یعنی به صورت سهام در بازار بورس عرضه میشوند. شما میتوانید با مراجعه به سایت سیگنال و کارگزاری مورد نظر خود، برای دریافت کد بورسی و سرمایه گذاری در این صندوقها اقدام نمایید. بعضی دیگر از صندوقهای شاخصی نیز به حالت عادی عرضه میشوند. برای سرمایه گذاری در این صندوقها میبایست از طریق دفتر نمایندگی آنها و یا وبسایت رسمیشان اقدام به گشایش حساب نمایید.

نتیجهگیری

در این مقاله با صندوقهای سرمایهگذاری شاخصی آشنا شدیم و 3 صندوق فعال در این زمینه را معرفی کردیم.

این صندوق ها با هدف انطباق با شاخصی مبنا فعالیت میکنند. بهتر است قبل از انتخاب صندوق شاخصی مورد نظر بازده آنها را با هم مقایسه کنید تا بتوانید بهترین انتخاب را داشته باشید.

آیا شما نیز به دنبال سرمایه گذاری در صندوق های سرمایه گذاری شاخصی هستید؟ نظرات خود را با سیگنال در میان بگذارید.

حساب کردم بازدهی خوبی نسبت به حرکت سهام ندارن و زمان بازدهی شون نمی صرفه سرمایه گذاری داخلشون

سلام دوست عزیز

صندوق های شاخصی عملکردی مشابه شاخص کل بورس دارند و باید با اون مقایسه بشوند نه با سهام!

آیا صندوق سرمایه گذاری وجود داره که فقط بر روی سهام های موجود در شاخص 50 شرکت فعال سرمایه گذاری کرده باشد؟

سلام

صندوق های شاخصی حال حاضر صندوق های کاردان و فیروزه هستن. صندوقی که تعریف شما رو داشته باشه نداریم.

با سلام میخواهم در بهترین صندوق های شاخص سرمایه گذاری کنم چند درصد از سرمایه در صندوق شاخص وچند درصد دد صندوق های سهام سرمایه گذاری کنم با تشکر

سلام این صندوق کارگزاری است وسهام خرید وفروش میکند یا سهام ان خرید و فروش میشود

سلام

با توجه به نوسانات بازار سرمایه ، آیا امکان از دست رفتن و کم شدن اصل پول سرمایه گذاری در صندوق های شاخصی وجود دارد؟ در مورد صندوق های سهامی چه طور؟

.

در صورت ریزش بازار حد ضرر در کدام مورد کمتر هست یا به عبارتی دیگر ریسک سرمایه گذاری در کدام کمتر؟

.

یک دنیا سپای

سلام دوست عزیز… بله احتمال افت بازدهی در صندوق های شاخصی و سهامی وجود داره. بستگی به نوع مدیریت صندوق ها و میزان افت شاخص کل بورس این مورد متفاوت خواهد بود.

تفاوت قیمت معامله و nav صندوق ها چیست؟

آیا سرمایه گذار نسبت به nav منتفع میشود؟

سلام قیمت NAV بر اساس دارایی های صندوق مشخص میشه اما قیمت معامله ممکن است از قیمت NAV فاصله بگیره. سرمایه گذار با قیمت معامله سروکار داره. هر چه قیمت معامله به NAV نزدیک تر باشه برای خریدار بهتره

چقددددد خوب و قابل فهم توضیح دادین مچکر

ظاهرا در آمریکا، صندوق های سرمایه گذاری شاخصی، دارای سود بیشتر، هزینه ی کمتر و ریسک پائینتری نسبت به سایر صندوق های سهامی هستند.بطوری که صندوق های سرمایه گذاری مشترک سهامی، در ۹۶درصد موارد سود کمتر، هزینه ی بیشتر و ریسک بالاتری دارند و اگرهم موفق به شکست دادن صندوق های شاخصی بشن، تصادفی و کوتاه مدت هست.آیا این موضوع در مورد شرایط بورس ایران هم صدق داره یا خیر؟

با تشکر بی انتها

سلام دوست عزیز.. طبق بررسی های کارشناسان سیگنال مواردی که شما گفتید به طور مطلق درست نیست. در ایران سه صندوق شاخصی فعالیت میکند.

مطالب مفیدی داشتند

با سلام و تشکر از تیم خوبتون.آیا با ورود به ناحیه مقاومتی شاخص کل و احتمال اصلاح بازار،ارزش واحدهای صندوق شاخصی هم دچار افت میشه؟

سلام، بلهک همونجوری که در متن هم گفته شد هدف این صندوق ها نزدیک شدن به شاخص هست بنابراین اصلاح شاخص روی این نوع صندوق ها هم تاثیر خواهد گذاشت.

سلام.باتشکر از توضیحاتتون.سود صندوقهای شاخصی چطور دریافت میشه . حداقل سرمایه چقدره ؟ایا هر وقت بخوایم پولو میتونیم برداشت کنیم ؟

سلام و درود. در حال حاضر 3 صندوق شاخصی در ایران فعالیت میکنند که هیچکدوم تقسیم سود دوره ای ندارند، یعنی با سرمایه گذاری در این صندوق ها شما فقط از اختلاف قیمت خرید و فروش سود میبرید. در حال حاضر حداقل سرمایه برای ورود به این صندوق ها به این علت که دو تا از اونها قابل معامله در بورس هستند 100 هزار تومان و در صندوق دیگه (شاخصی کارآفرین) تقریبا یک میلیون و ششصد هزار تومن هست. مشکلی در نقدشوندگی پولتون وجود نداره اما صندوق ها قانونی دارند که به اون میگن جریمه تعجیل در خروج یعنی بازه زمانی رو در نظر میگیرن که اگر شما زودتر از اون بازه پولتون رو از صندوق خارج کنید به شما جریمه تعلق میگیره. معمولا این بازه 90 روزست یعنی تا 90 روز بعد از سرمایه گذاری پولتون رو خارج نکنید بهتره. با این حال هر صندوق قوانین خودشو داره که در اساسنامه و امیدنامه اون آورده شده. بهتره با این صندوق ها تماس بگیرید و ازشون جویا بشید که جریمه تعجیل در خروج دارند یا خیر. موفق و پیروز باشید.

با سلام و سپاس از شما

یه سوال توی ذهنمه که میزان کل هزینه واسه سرمایه گذار چند درصد میشه و میزان مالیات چقدره ؟؟ مثال در امریکا میزان هزینه ها زیر یک درصد و مالیاتها متغیره اما تو ایران و نمیدونم

سلام، سپاس از شما. پیشنهاد میشه برای آگاهی از پاسخ این سوال مقاله آموزشی ما با عنوان “هزینه های صندوق سرمایه گذاری” رو مطالعه کنید.

سلام و وقت بخیر

صندوق های شاخص مهور رو میدونستم چی هستن ولی نمیدونستم تو ایران هم داریم چون هیچ جا اسمی ندیدم، سایت شمارو تازه پیدا کردم مطالب بسیار مفید هستن، متشکرم

سلام، سپاس از نظر شما. پس لطفا مقالات مارو دنبال کنید

صندوق شاخصی سی شرکت بزرگ فیروزه یکی از صندوق شاخصی های خوب بازاره. خریدشم آسونه با کد آنلاینتون نماد فیروزه رو بخرید.

با عرض خسته نباشید.با توجه به توضیحات خوبتان به نظر شما آیا سرمایهگذاری در اینگونه صندوقها بهتر از صندوق های مختلط و سهامی میباشد؟و اینکه امکان ضرر و از دست رفتن اصل سرمایه وجود دارد؟ و به چه عواملی بستگی دارد؟

سلام، سپاس از شما. هرکدام از صندوقهای سرمایه گذاری شرایط و ویژگیهای خاصی داره که با توجه به سلیقه و میزان ریسک پذیری افراد باید بهترین نوع صندوق رو انتخاب کرد. این انتخاب مطلق نیست که بشه گفت کدام نوع صندوق بهتره. صندوقهای شاخصی ریسک کمتری نسبت به صندوقهای سهامی دارند و میزان بازدهیشون چون براساس شاخص کل بازار بورس عمل میکنند بستگی به شرایط اقتصادی داره. برای انتخاب بهترین صندوق شاخصی باید عملکرد گذشته اون صندوق رو مورد بررسی قرار بدید. در مورد اصل سرمایه خیر. اصل سرمایه از دست نمیره.

ممنون از مطلب بسیار خوبتون, سوالی داشتم اینکه آیا این صندوق های سرمایه گذاری امن هستند؟ چجوری میشه بهشون اطمینان کرد؟

سلام، سپاس از شما. بله صندوق های سرمایه گذاری کاملا مطمئن هستند. شما برای اطمینان می تونید مقاله ما با عنوان “آیا صندوق های سرمایه گذاری مطمئن هستند؟” رو مطالعه کنید.