شرکت سرمایه گذاری چیست و چه تفاوتی با صندوق سرمایه گذاری دارد؟

همانطور که نهادهای مالی در کشورهای جهان در حال پیشرفت هستند و روز به روز گستردهتر میشوند، اقتصاد ایران هم پا به پای آنها به روز رسانی میشود. علاوه بر نهادهای مالی نام آشنایی مثل بورس، صندوق های سرمایه گذاری و … نهادی مانند شرکت سرمایه گذاری هم داریم که در این مطلب میخواهیم بدانیم شرکت سرمایه گذاری چیست و چه تفاوتی با صندوق سرمایه گذاری و هلدینگ دارد؟

شرکت سرمایه گذاری چیست؟

شرکت های سرمایه گذاری (Investment Company) بر اساس بند 21 ماده یک قانون بازار اوراق بهادار، یکی از نهادهای مالی محسوب میشوند که مانند صندوق های سرمایه گذاری (Mutual Fund) واسطهای برای خرید و فروش سهام شرکتهای بورسی میباشند.

این شرکتها از مجموعهای از افراد متخصص تشکیل شده که وضعیت شرکتهای پذیرفته شده در بورس را بررسی و آنالیز میکنند و میدانند چه موقع باید سهام این شرکتها را خرید و چه زمان فروخت تا بیشترین سود را بدست آورند. یعنی فعالیت اصلی این شرکتها خرید و فروش سهام شرکتهای بورسی و غیر بورسی در بهترین زمان است.

شرکتهای سرمایهگذاری سهام شرکتها را با هدف مدیریت خود شرکت نمیخرند، یعنی اصلا برایشان مهم نیست چه کسی دارد آنها را مدیریت میکند. برایشان مهم این است که عملکرد شرکت خوب باشد و به بیشترین سوددهی برسد تا خودشان هم از این سوددهی نفع ببرند. هر زمان هم که شرکت به سوددهی نرسد یا روند نزولی در پیش گیرد، سهامش را میفروشند. بنابراین نگاه شرکت های سرمایه گذاری به خرید سهام شرکتها نگاهی کوتاه مدت است.

در حال حاضر دهها شرکت سرمایه گذاری در بورس فعالیت میکنند که برخی از آنها مربوط به بانکها یا موسسات اعتباری و لیزینگ هستند و برخی هم در زمینههای تخصصی مثل خودرو، ساختمان، صنایع شیمیای و… سرمایهگذاری میکنند.

انواع شرکت سرمایه گذاری

شرکت های سرمایهگذاری را بر اساس مولفههای مختلف میتوان به شکل زیر دستهبندی کرد:

شرکتهای سرمایهگذاری نیز اساسنامه دارند که در آن شرح فعالیتها وقوانین حاکم بر فعالیتشان بیان شده است. در اساسنامه همه شرکتهای سرمایهگذاری یک سری فعالیتهای مشترک وجود دارد که به شرح زیر است:

- خرید، فروش و پذیره نویسی سهام شرکتهای تولیدی، بازرگانی و خدماتی پذیرفته شده در بازار بورس و اوراق بهادار تهران و بازار فرابورس ایران

- خرید یا انتشار اوراق مشارکت

- سرمایهگذاری در انواع شرکتها، موسسات، طرحها و پروژهها

- استفاده از تسهیلات مالی و اعتباری بانکها، شرکتهای بیمه و موسسات مالی و اعتباری داخلی و خارجی

- ارائه خدمات مشاورهای

سود شرکت سرمایه گذاری

سوددهی شرکت های سرمایه گذاری به دو بخش تقسیم میشود:

الف) سود نقدی

این قسمت از سود را شرکت سرمایهگذاری در ازاء هر سهم، به صاحب سهام پرداخت میکند. نرخ بازده نقدی نیز مانند صندوق های سرمایه گذاری، از تقسیم مبلغ سود پرداختی به هر سهم بر ارزش هر سهم محاسبه میشود.

ب) عواید سرمایهای

این بخش از درآمد بابت افزایش ارزش سهام شرکت حاصل میشود و ناشی از افزایش ارزش اوراق بهادار موجود در سبد داراییهای شرکت است، درست مثل صندوق های سرمایه گذاری.

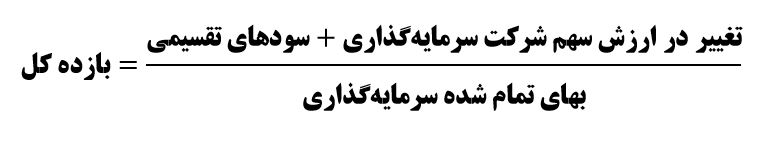

به این ترتیب اگر بخواهیم بازده کل سرمایهگذاری در شرکتهای سرمایهگذاری را به دست آوریم، مجموع این دو بخش را بر ارزش سرمایهگذاری اولیه تقسیم میکنیم. حاصل این تقسیم میتواند نشان دهنده عملکرد شرکت سرمایهگذاری باشد و از فرمول زیر محاسبه میشود:

هرچند بازده کل سرمایه گذاری یکی از شاخصهای مهم برای بررسی نحوه عملکرد یک شرکت سرمایهگذاری یا هر نهاد مالی دیگر است، اما موضوع دیگری نیز باید مد نظر سرمایهگذاران قرار بگیرد و آن میزان ریسک در سرمایهگذاری است.

همانطور که صندوق های سرمایه گذاری بر اساس میزان ریسک انواع مختلفی دارند و سرمایهگذار باید ابتدا ریسک پذیری خود را بسنجد و بعد صندوق مناسب را انتخاب کند، شرکت های سرمایه گذاری هم میزان ریسک متفاوتی دارند.

بنابراین قبل از سرمایهگذاری در یک شرکت سرمایهگذاری باید میزان ریسک پذیری خودمان را بدانیم و بعد با توجه به ریسک آن شرکت در سرمایهگذاریهایش و میزان بازدهی که در دورههای مختلف داشته، اقدام به سرمایهگذاری کنیم.

ارزش گذاری سهام شرکتهای سرمایهگذاری

ارزش گذاری سهام شرکت های سرمایه گذاری بر دو اساس صورت میگیرد:

- روش خالص ارزش داراییها:

خالص ارزش داراییهای یک سهم (NAV) در واقع ارزش یک سهم از شرکت سرمایهگذاری و معادل ارزش خالص داراییها است.

درواقع مخفف (Net Asset Value) برای نشان دادن تمام ارزش خالص داراییهای یک شرکت یا صندوق سرمایه گذاری استفاده شده و ابزاری برای مقایسه عملکرد شرکتها و صندوقهای سرمایه گذاری است. در صندوق های سرمایه گذاری است. این روش بر ارزش روز یا ارزش منصفانه برآوردی داراییها و اوراق بهادار شرکت استوار است.

به عبارتی این ارزش برآوردی از ارزش ذاتی یک سهم شرکت را نشان میدهد و مانند صندوق های سرمایه گذاری از تقسیم خالص داراییهای شرکت (با کسر بدهیهای شرکت) بر تعداد سهام متعلق به سهامداران به دست میآید.

برای محاسبۀ شاخص ارزش کل دارایی ها از فرمول زیر استفاده می شود:

ارزش کل داراییها-بدهیها=NAV

2. روش ارزش بازار:

از آنجا که سهام تعدادی از شرکتهای سرمایه گذاری در بازار سهام پذیرفته شده و مورد معامله قرار میگیرند، ارزش دیگری بر اساس میزان عرضه و تقاضای بازار پیدا میکنند. این ارزش میتواند با ارزش خالص داراییها متفاوت باشد و از این جهت با صندوق های سرمایه گذاری فرق دارد، البته به جز صندوق های سرمایه گذاری قابل معامله (ETF).

تفاوت شرکت سرمایه گذاری با صندوق سرمایه گذاری

در صندوق های سرمایه گذاری هر زمانی که سرمایه گذار میخواست، با ابطال واحدهای سرمایه گذاری از صندوق خارج میشد و سرمایهاش را نقد میکرد، اما در شرکتهای سرمایهگذاری این امکان به راحتی فراهم نیست. بلکه یک سرمایهگذار در شرکت اگر قصد خروج و دریافت نقدی سرمایهاش را داشته باشد، باید سهام خود را به شخص دیگری منتقل کند.

به عبارتی سرمایه یک صندوق سرمایه گذاری باز است و هر کسی میتواند با خرید واحد سرمایه گذاری وارد صندوق شود و سرمایه صندوق افزایش یابد، در حالی که سرمایه در شرکت سرمایهگذاری باز نیست و ورود و خروج سرمایه در قالب افزایش یا کاهش سرمایه و با طی تشریفاتی که در قانون تجارت ذکر شده، انجام میشود.

همچنین خرید سهام در شرکت های سرمایه گذاری به راحتی خرید واحد سرمایه گذاری در صندوقها نیست و اگر کسی بخواهد سرمایهاش را وارد یک شرکت کند، در واقع باید سهام شخص دیگری را که قصد خروج دارد خریداری کند.

بنابراین میتوان گفت قابلیت نقدشوندگی سهام در شرکتهای سرمایه گذاری نسبت به صندوق های سرمایه گذاری بسیار کم است.

در جدول زیر خلاصهای از تفاوتهای شرکت سرمایهگذاری با صندوق سرمایه گذاری آمده است:

تفاوت شرکت سرمایه گذاری با هلدینگ (Holding)

پیش از آنکه به تفاوت شرکت سرمایه گذاری با هلدینگ بپردازیم، بد نیست دربارۀ ساختار شرکت هولدینگ بیشتر بدانیم.

شرکت هولدینگ یا شرکت مادر، شرکتی است که با خرید سهام شرکت ها و سرمایه گذاری بر آنها، سعی میکند تا شرکت را مدیریت و یا کنترل کند. درواقع برخلاف شرکتهای سرمایه گذاری که تنها به خرید و فروش سهام های بورسی و غیربورسی شرکت های دیگر اهمیت میدهند، هولدینگ ها ادعای مدیریتی نیز دارند.

به بیان دیگر، برخلاف شرکتهای سرمایه گذاری که تنها به کسب سود از طریق خرید سهام های شرکت های زیرمجموعه هستند، شرکت های هولدینگ اقدام به خرید سهام های شرکت ها با هدف کنترل بر این شرکت و اعمال نفوذ در سیاست های خاص آن می کنند.

مراحل ثبت این دو مدل شرکت شبیه به هم است و تنها تفاوتشان در سرمایه اولیه لازم برای ثبت است. به این صورت که سرمایه اولیه لازم برای ثبت شرکت هلدینگ در صورتی که سهامی خاص باشد 50 میلیارد ریال و در صورتی که سهامی عام باشد 100 میلیارد ریال است، اما شرکت سرمایهگذاری تنها در قالب سهامی خاص و با سرمایه اولیه 1 میلیون ریال به ثبت می رسد.

چگونه هولدینگ ها، شرکت های سرمایه گذاری را کنترل میکنند؟

هولدینگ ها برای کنترل شرکت های زیر مجموعۀ خود از دو راه نفوذ قابل ملاحظه و کنترل استفاده میکنند. اما پیش از آنکه دربارۀ این دو روش صحبت کنیم، بد نیست دربارۀ کلیات شیوۀ کنترل هولدینگ ها در شرکت های زیر مجموعه خود بدانید.

برای آنکه یک هولدینگ به خوبی بتواند به شرکت های زیر مجموعۀ خود کنترل داشته باشد، معمولا چند عضو از اعضای هیأت رئیسه را از افراد دلخواه خود انتخاب میکند. اما این تنها یکی از روشهای کنترل و اعمال نفوذ بوده است. چراکه هر شرکتی اساسنامه و چارت سازمانی مشخصی دارد و ارکان اداره کنندۀ آن ارکان هم کاملا قابل ملاحظه و شفاف است.

در نتیجه ممکن است بنابر توافق نامۀ شرکت مورد نظر، مالک هولدینگ تنها با خرید بلوک مشخصی از سهام شرکت، حق تصمیم گیری و مدیریت عملیاتی یک شرکت را در دست بگیرد.

از همین رو، بر اساس توافق نامۀ هر سازمان، ممکن است هولدینگ از روش کنترل، بر همۀ ارکان شرکت زیر مجموعه مسلط باشد و یا با استفاده از راه نفوذ غیرقابل تحمل، تنها حق مشارکت در تصمیمهای عملیاتی و مالی را پیدا کند.

شرکت سرمایه گذاری می نونه با سرمایه های عمومی کار کنه؟

تفاوت فرمت صورتهای مالی صندوق های مشترک سرمایه گذاری با سایر شرکتها در چیست

سلام دوست عزیز

صندوق سرمایه گذاری، شرکت نیست. شما میتونید صورت های مالی صندوق ها رو از سایت خودشون ببینید.

سلام در مورد شرکت سرمایه گذاری investdigital24 میتنید توضیح بدید

سلام، حداقل سرمایه برای تاسیس شرکت سرمایه گذاری چقدره؟ به عبارتی حداقل چقدر ارزنده هستند.

سلام

تفاوت شرکت سرمایه گذاری با شرکت های سبد گردانی چیست

سلام

شرکت سرمایه گذاری الزاما با سرمایه های عمومی کار نمیکنه و ممکنه فقط موسسین صندوق قصد سرمایه گذاری بدین طریق رو داشته باشند ولی شرکت های سبدگردانی برای مدیریت سرمایه عمومی فعالیت می کنند.

سلام فرق دارا یکم با دارا چیست

کار هیئت مدیره یک شرکت سرمایه گذاری چیست؟

نوشتين سرمايه ي اوليه براي تاسيس شركت سرمايه گذاري يك مليون رياله؟!!!!

سلام سود eft دولت سالانه است و ارزش بیشتر باشد. بیشتر سود می دهد بعد ارزش از سودش که داداند کم میشود همه سهام همینطور هستند

در مورد نقد پذیری هردو مثل همند چرا نوشتید متفاوتند؟ مثلاً شما همونطور که میتونید صندوقهای ETF رو معامله کنید میتونید سهام شرکتهای سرمایه گذاری «وبانک»، «وبیمه» و «وپترو» رو هم معامله کنید. از نظر من حسن صندوقهای ETF نسبت به شرکتهای سرمایه گذاری این هست که بصورت مرتب روزانه چندین نوبت NAV خودشون رو (بر اساس قیمت سهام پرتفوشون در اون لحظه) منتشر میکنن. و از این طریق شما متوجه میشید که در هرلحظه صندوق داره بالاتر یا پایینتر از ارزش واقعی خودش معامله میشه.

سلام دوست عزیز… نقدشوندگی در صندوق ها به دلیل دارا بودن رکن بازارگردان روان تر است.

سلام علیکم

اطلاعات خوبی بود ولی خیلی خلاصه بود . تشکر می کنم.

سلام

لطفاً در مورد تامین سرمایه و تفاوتش با اینها همینطور فاکتور ریسک در هر سه هم بنویسید. مثلاً تامین سرمایه دماوند که در بهمن ماه پذیره نویسی کرده و حدود ۲۰۰ میلیارد تومان از مردم پول دریافت کرده هنوز بعد از ۴ ماه نمادش باز نشده و سهامدارهاش میگن با پولشون در این مدت ۴ماه اوج بازار کار شده و بدنبال شکایت هستن.

سلام دوست عزیز… شرکت های تامین سرمایه با هدف تامین منابع مالی مورد نیاز پروژه های خاصی فعالیت می کنند در حالی که هدف شرکت های سرمایه گذاری و صندوق ها سرمایه گذاری، کسب بازده هر چه بیشتر از محل سرمایه گذاری هاست. ریسک تامین سرمایه ها بیشتر است اما به دلیل سرمایه گذاری های جسورانه ای که انجام میدهند انتظار بازدهی بالاتری نیز وجود دارد.

سلام و تشکر

در مورد سرمایه گزاری بهمن (س گ بهمن)

درخواست اطلاعات داشتم.

تشکر مجدد.

سلام از شرکت سرمایه گذاری خرید کردم از طریق اپلیکشن آپ ولی نمیدونم چی خرید کردم و چطور باید دنبال کنم خریدمو لطفا راهنمایی میکنین

سلام دوست عزیز.. پیگیری خرید خودتون رو از طریق سامانه ای که باهاش معامله کردید، انجام بدید.

ممنون ازراهنمایی می خواستم ازشرکت سرمایه گذاری بهگزین اطلاع وراهنمایی کسب کنم ومبلغی راسرمایهگذاری کنم آیامطئن است یاخیر؟باتشکر

سلام و درود. تمامی شرکت های سرمایه گذاری تحت نظارت سازمان بورس فعالیت میکنند، بنابراین چون نهادی معتبر بر اونها نظارت داره میشه گفت مطمئن هستند.