بازار مسکن در پاییز 1401

بازار مسکن به عنوان یک بخش عمده اقتصادی، نقش مهمی در اقتصاد کشور دارد. مسکن یکی از مهمترین دارایی های مقاوم در برابر تورم است و در نتیجه نوسان های اقتصادی به شدت بر آن تاثیرگذار است؛ پس با افزایش نا اطمینانی در مورد نرخ تورم، تقاضا برای مسکن به عنوان کالایی سرمایه ای افزایش می یابد. با توجه به ساختار اقتصاد کشور و نیز با توجه به ویژگی مسکن به عنوان یک کالای سرمایه ای، قیمت مسکن همواره از نوسان ها و تحرک های مازاد نقدینگی در جامعه تأثیر می پذیرد و به صورت ادواری، با افزایش جهش وار مواجه است. این امر باعث کاهش شدید قدرت خرید اقشار فاقد مسکن شده است. علاوه بر خانوار این بازار برای بنگاه های اقتصادی هم جذابیت بسیاری دارد. حال در کشورمان با توجه به فرهنگ و سبک زندگی، این کالا اهمیت دوچندان دارد. در نتیجه تحولات بخش مسکن می تواند تأثیر معناداری بر بخش های دیگر اقتصاد گذارد. مطالعات بر روی اقتصاد کشورهای مختلف از وجود یک رابطه قوی بین متغیرهای کلان اقتصادی و متغیرهای بخش مسکن حکایت دارند. نزدیک به 122 رشته فعالیت، با این بخش در ارتباط بوده و نسبت به تأمین نهاده های تولید و پشتیبانی پس از تولید آن اقدام می کنند. لذا رونق یا رکود بازار مسکن تأثیر مهمی در کل اقتصاد و صنایع وابسته بر جای می گذارد. سرمایه گذاری در بخش مسکن و تعداد ساختمان های در حال ساخت از جمله مهم ترین شاخص های پیشرو برای محاسبه رشد اقتصادی به حساب می آیند. افزایش فعالیت های ساختمانی رشد اقتصادی را به همراه خواهد داشت و رکود در این بخش می تواند یکی از عوامل یا نشانه های رکود اقتصادی باشد.

مساحت و جمعیت تهران

تهران در پهنهای بین دو وادی کوه و کویر و در دامنههای جنوبی البرزگسترده شدهاست. از نظر جغرافیایی نیز در ۵۱ درجه و ۱۷ دقیقه تا ۵۱ درجه و ۳۳ دقیقه طول خاوری و ۳۵ درجه و ۳۶ دقیقه تا ۳۵ درجه و ۴۴ دقیقه عرض شمالی قرار دارد.گستره کنونی تهران از ارتفاع ۹۰۰ تا ۱۸۰۰ متری از سطح دریا امتداد یافتهاست؛ این ارتفاع از شمال به جنوب کاهش مییابد. برای مثال، ارتفاع در میدان تجریش، در شمال شهر حدود ۱۳۰۰ متر و در میدان راهآهن که ۱۵ کیلومتر پایینتر است، ۱۱۰۰ متر است.از دید ناهمواریهای طبیعی، تهران به دو ناحیه کوهپایهای و دشتی تقسیم میشود. از کوهپایههای البرز تا جنوب شهرری، تپههای کوچک و بزرگ پرشماری وجود دارند.

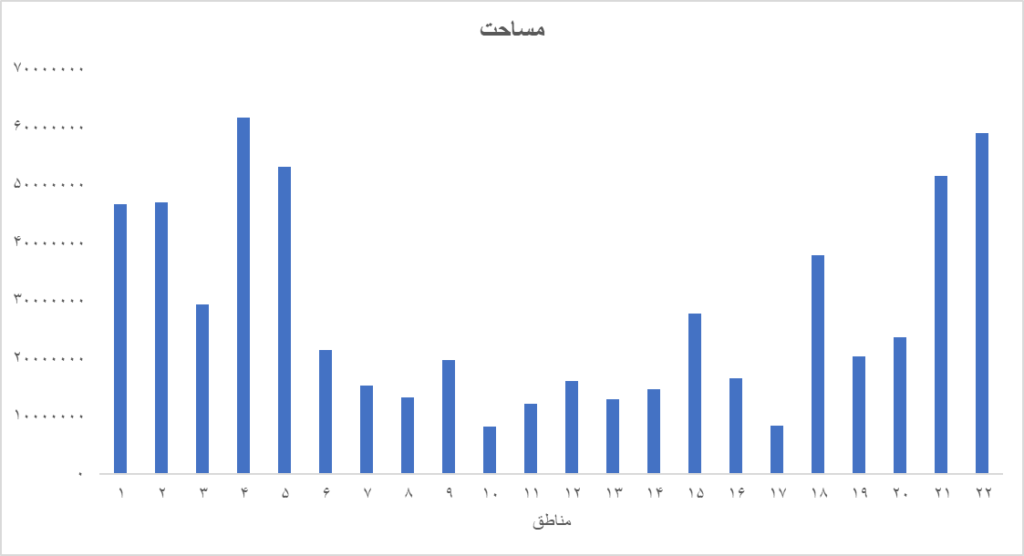

شهر تهران 730 کیلومتر مربع و حدود 620 کیلومتر مربع(بدون احتسای حریم) مساحت دارد. منطقه 4 تهران با تقریبا 62 کیلومتر مربع بزرگترین و منطقه 10 تهران با تقریباً 8 کیلومتر مربع کوچکترین منطقه شهر تهران می باشند. در نمودار زیر مساحت مناطق مختلف تهران قابل مشاهده و مقایسه می باشد.

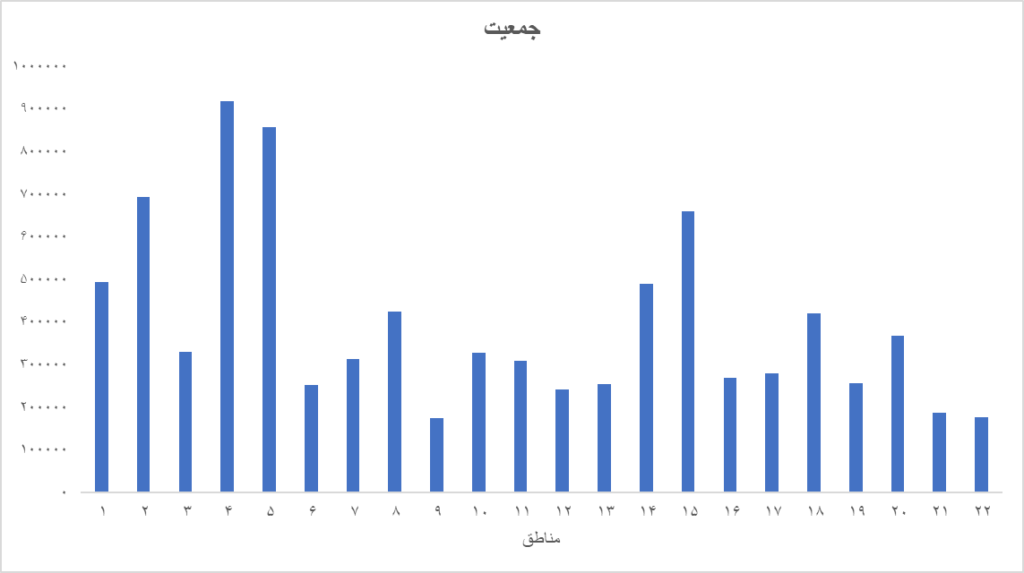

تهران پرجمعیت ترین شهر و پایتخت ایران، مرکز استان تهران می باشد. طبق آخرین آمار جمعیت تهران حدود 8 میلیون و 700 هزار نفر است. این شهر بیست و چهارمین شهر پر جمعیت جهان و پرجمعیت ترین شهر باختر آسیا به شمار می رود. کلان شهر تهران همچنین دومین کلان شهر پر جمعیت خاورمیانه است.

بر اساس آخرین آمار منطقه 4 تهران با حدود 917 هزار نفر دارای بیشترین جمعیت و منطقه 9 تهران با حدود 174 هزار نفر دارای کمترین جمعیت در بین مناطق مختلف شهر تهران هستند. در نمودار زیر پراکندگی جمعیت در بین مناطق مختلف شهر تهران قابل مشاهده می باشد.

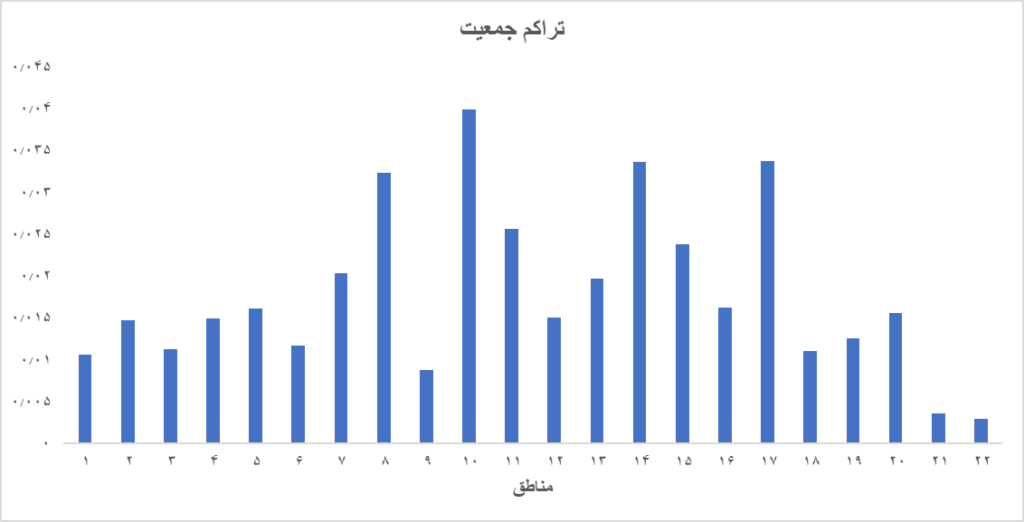

اگر بخواهیم تراکم جمعیت را در مناطق مختلف شهر تهران بررسی کنیم، متوجه می شویم که منطقه 10 تهران دارای بیشترین تراکم جمعیتی می باشد. کمترین تراکم جمعیتی نیز به منطقه 22 اختصاص می یابد. واضح است که در مناطق مرکزی تهران که مساحت کوچکتری دارند، تراکم بالاتری از جمعیت را شاهد باشیم.

پروانههای ساخت:

پروانه ساختمان یا جواز ساختمان یک پرونده رسمی از سوی شهرداری میباشد که به مالک یا پیمانکار اجازه می دهد تا پروژه نوسازی و ساخت و ساز یا بازسازی را طبق ضوابط و قانون مشخص شروع کرده و ادامه دهد. هرگونه عملیات ساخت و ساز بدون صدور پروانه ساختمان غیرقانونی بوده و توسط مراجع نظارت بر ساختمان متوقف خواهد شد. این استانداردها حصول اطمینان از ایمنی سازندگان و ساکنان ساختمان در نظر گرفته شده است. اصلی ترین هدف اخذ جواز ساخت اطمینان از ساخت و سازی قانونی مطابق با مشخصات فنی و رعایت اصول شهرسازی مطابق با آیین نامه ها و ضوابط طرح جامع شهری است. بهره مندی از تسهیلات بانکی، بیمه شدن ساختمان و افراد مشغول کار در ساختمان، جلوگیری از بروز حوادث ساختمانی و استفاده از تجارب فنی و مهندسی در ساخت بنا از دیگر دلایل اخذ جواز ساختمان به شمار می آیند.

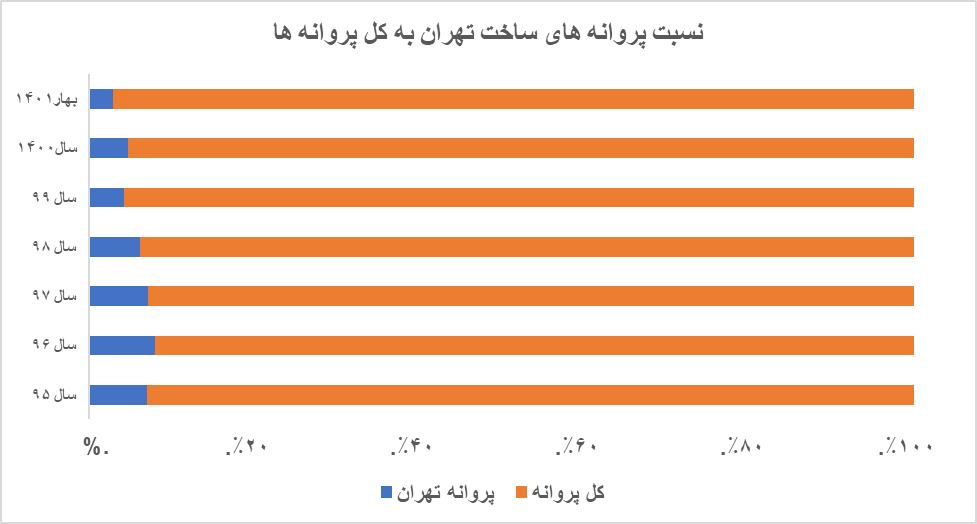

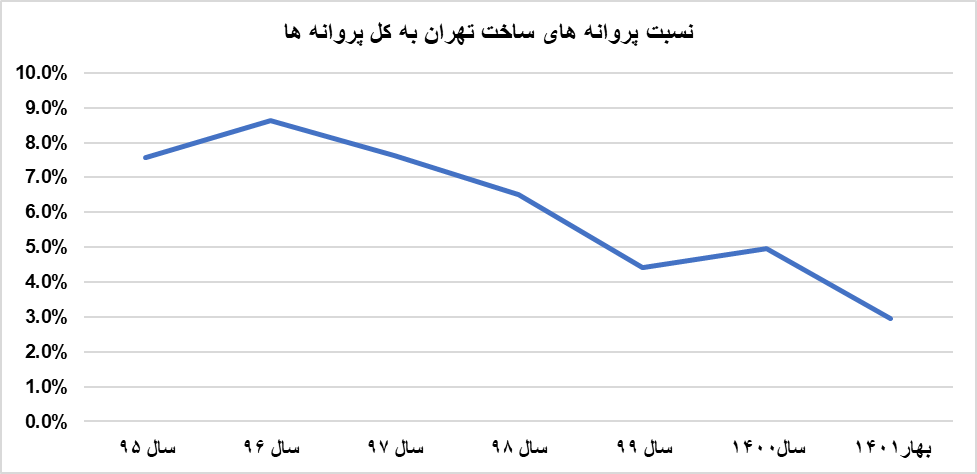

در چند سال اخیر نسبت تعداد پروانه های ساخت شهر تهران به پروانه های کل کشور حدود 7.5 درصد بوده است. اما به طور کلی این نسبت از سال 96 کاهش شده و تقریباً میتوان گفت از سال 96 تا 99 نصف شده است. طبق آخرین آمار بانک مرکزی در سال 1400 این نسبت با اندکی رشد نسبت به سال قبل به 5 درصد از کل پروانه های کشور رسیده است. درحالی که در بهار سال 1401 نسبت پروانه های ساخت شهر تهران به پروانه های کل کشور مجدداً با کاهش همراه بوده و به حدوداً 3 درصد سیده است.

در نمودار زیر نسبت پروانه های ساخت تهران به کل پروانه ها مشخص شده است. مشخص است که این نسبت در سنوات گذشته رو به کاهش بوده است. این موضوع نشان دهنده این است که رغبت سازندگان برای ساخت در شهر تهران همچنان در حال کاهش است.

شاخص خدمات و مصالح ساختمانی:

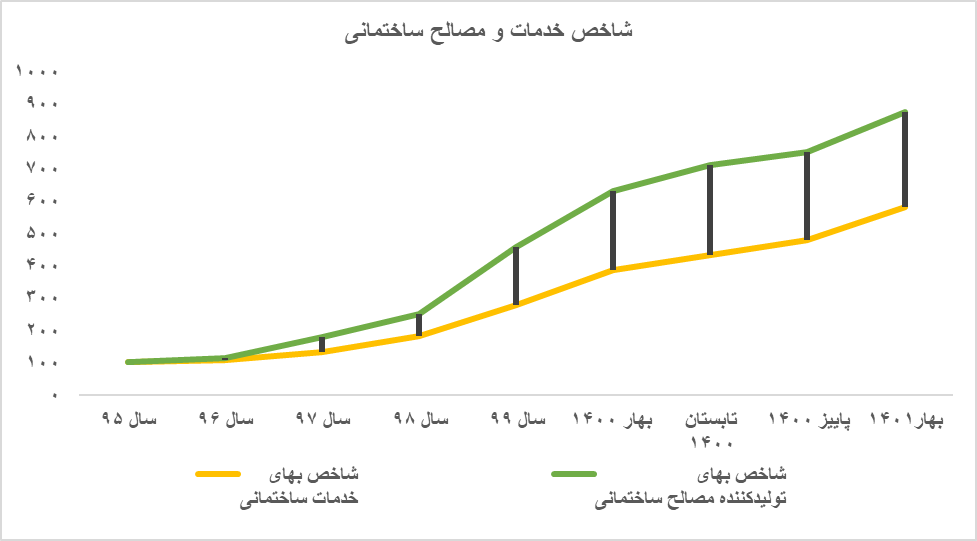

از مهم ترین عوامل تعیین کننده قیمت مسکن، نرخ خدمات و مصالح ساختمانی است. رشد این دو می تواند نویدبخش رشد قیمت مسکن در آینده را دهند. در نمودار زیر به بررسی این دو شاخص تأثیرگذار در قیمت مسکن میپردازیم. در این نمودار دو شاخص خدمات و مصالح ساختمانی از سال 95 تا بهار 1401 مورد بررسی قرار گرفته است. واضح است که این دو شاخص رفتار صعودی داشته و همواره در حال رشد بوده اند. شدت این رشد از سال 98 بیشتر شده است. مشابه این اتفاق را در قیمت مسکن نیز داشته ایم و در سال 98-99 با جهشی در قیمت مسکن رو به رو بوده ایم. اما طبق آخرین آمار بانک مرکزی شدت صعودی این نسبت در تابستان 1400 اندکی کاهش یافته است. نکته دیگری نیز که از نمودار زیر مشخص است این است که بخش خدمات عمدتاً رشد کمتری از مصالح داشته اند. دلیل این مورد را نیز می توان با همبستگی بیشتر بخش مصالح ساختمانی با نرخ ارز توجیه کرد. با این حال نرخ رشد مسکن بیش از نرخ رشد این دو بوده که این موضوع نشان دهنده این است که نرخ مسکن صرفاً به نرخ خدمات و مصالح وابسته نیست و پارامترهای دیگری نیز در تعیین نرخ مسکن تأثیرگذار هستند. با این حال از سرعت رشد اختلاف این دو شاخص از بهار سال 1400 کاسته شده و میتوان گفت این اختلاف تقریباً به ثبات رسیده است.

سرمایه گذاری بخش خصوصی در ساخت:

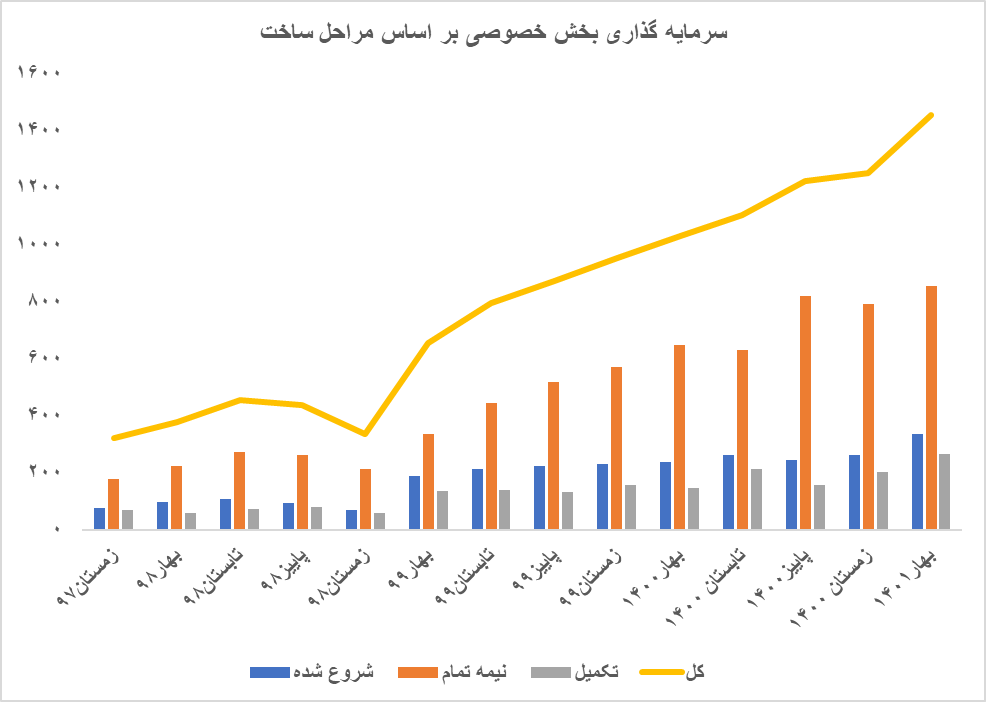

وضعیت سرمایه گذاری بخش خصوصی می تواند در بعد کلان، آینده بخش مسکن و تفکرات فعالان حوزه ساخت و ساز را در مورد این بازار مشخص کند. نمودار زیر سرمایه گذاری بخش خصوصی را در فصل های مختلف از زمستان 97 تا بهار 1401 مورد بررسی قرار داده است. با توجه به تورم و افزایش عمومی سطح قیمت ها، سرمایه گذاری بخش خصوصی نیز از زمستان سال 98 با جهش قابل توجهی همراه بوده است. بر اساس آخرین داده های بانک مرکزی شاهد افزایش نرخ رشد این سرمایه گذاری ها در بهار 1401 هستیم. نکته ای که در نمودار زیر حائز اهمست است، افزایش ساخت و سازهای نیمه تمام است؛ که افزایش چشمگیر نرخ مصالح و همچنین خدمات را میتوان عاملی تأثیرگذار در تأخیر در اتمام پروژه های ساخت ساز دانست.

معاملات مسکن تهران:

در سراسر دنیا، مسکن یکی از امن ترین سرمایه گذاری ها برای مقابله با ریسک تورم است. در اقتصاد ایران نیز که در طول چند دهه گذشته، متوسط تورم سالانه بیش از 20 درصد بوده و به علاوه بازارهای مالی از توسعه یافتگی چندانی برخوردار نبوده، مالکیت واحد مسکونی برای هر خانوار بهترین سپر در مقابل شوک های تورمی بوده است. در ایران به دلیل توسعه نیافتگی و عدم کارآمدی بازارهای مالی و سرمایه، بازار مسکن نقش اصلی را در جذب داراییهای افراد بر عهده داشته و میتواند آن را به عنوان نماینده بازار دارایی قلمداد کرد که روابط پسین و پیشین قابل توجهی با سایر بخشهای اقتصادی دارد. اما امروز در مقایسه با سه دهه قبل، نسبت شهروندانی که مالکیت واحدهای مسکونی خود را دارند، کاهش یافته است؛ جمعیت 30 درصدی مستأجران دهه ی 70 به رقم 40 درصد نزدیک شده و در تهران از مرز 50 درصد هم گذشته است. این بدین معناست که در تهران تعداد مستاجران از مالکان پیشی گرفته است.

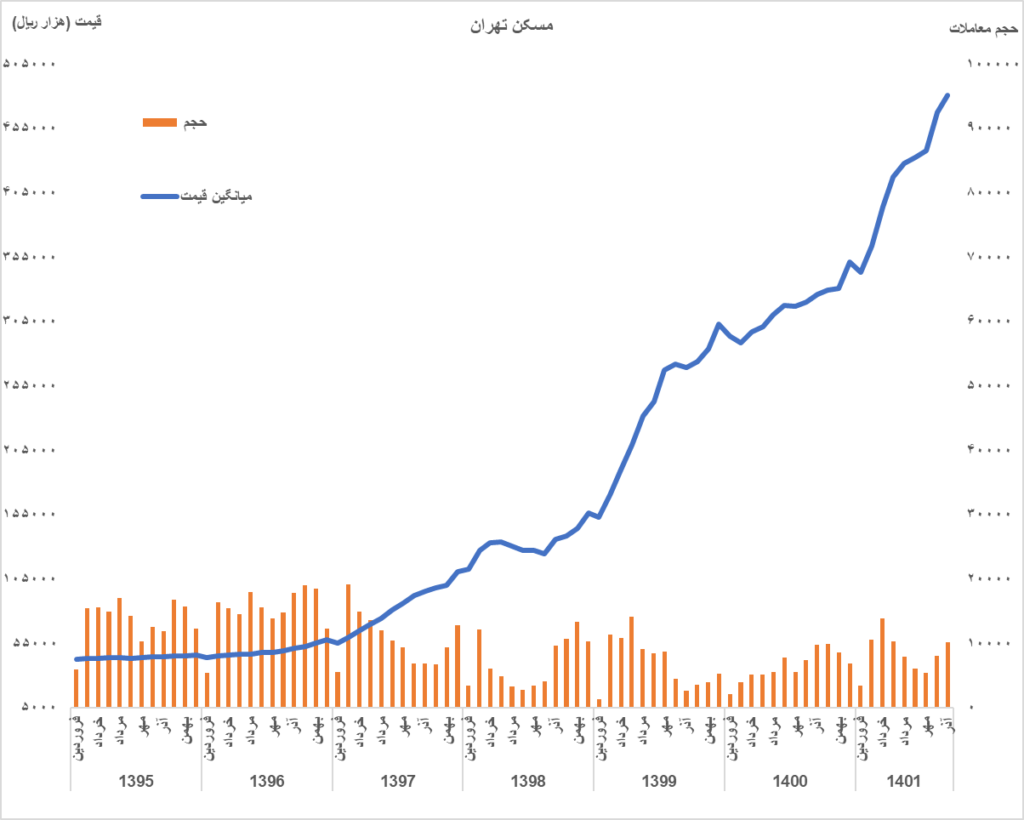

در نمودار زیر میانگین قیمت و حجم معاملات مسکن در شهر تهران قابل مشاهده است. همانطور که مشاهده می شود از سال 97 قیمت مسکن حرکت صعودی پرقدرتی را شروع کرده است که طبق آخرین گزارش بانک مرکزی تا شهریور ماه نیز ادامه دار بوده است. از اواخر تابستان 1400، افزایش نرخ ارز محرکی برای افزایش مجدد قیمت ها در مسکن تهران شد و میانگین نرخ مسکن را در تهران تا حدود 46 میلیون تومان برای هر متر در فصل پاییز سال 1401 رساند. از اواخر روزهای بهار 1400 شاهد افزایش قابل توجه معاملات بوده ایم ولی در تابستان 1401 ایت روند افزایشی تبدیل به کاهشی شد و دوباره از مهر 1401 شروع به رشد کرد. انتظار می رود در ادامه نیز بازار تمایلات افزایشی خود را حفظ کند. البته همچنان بازار نیم نگاهی به مذاکرات برجام دارد و ریسک نوسانات نرخ ارز بر سر بازار است.

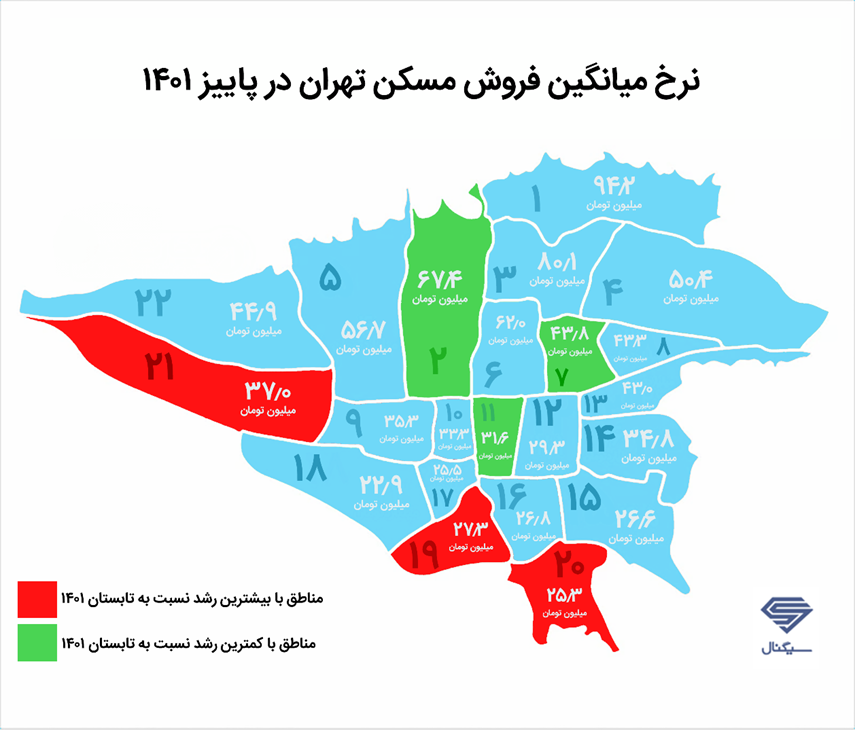

نوسانات بازار مسکن در مناطق مختلف شهر تهران در فصل پاییز:

| منطقه | میانکین قیمت(هزار ریال) | حجم معامله | درصد تغییر قیمت نسبت به فصل تابستان |

| منطقه1 | 942,855 | 1020 | %12.50 |

| منطقه2 | 674,130 | 2132 | %3.50 |

| منطقه3 | 801,516 | 977 | %7.50 |

| منطقه4 | 504,696 | 1964 | %10.69 |

| منطقه5 | 567,799 | 3484 | %5.59 |

| منطقه6 | 620,186 | 846 | %8.05 |

| منطقه7 | 438,219 | 1473 | %4.68 |

| منطقه8 | 433,111 | 1428 | %10.72 |

| منطقه9 | 353,819 | 492 | %9.25 |

| منطقه10 | 333,409 | 2203 | %7.76 |

| منطقه11 | 316,444 | 1098 | %4.88 |

| منطقه12 | 293,824 | 601 | %9.41 |

| منطقه13 | 430,367 | 794 | %10.76 |

| منطقه14 | 348,328 | 1489 | %9.71 |

| منطقه15 | 266,364 | 1056 | %9.55 |

| منطقه16 | 268,752 | 341 | %7.23 |

| منطقه17 | 255,290 | 531 | %10.68 |

| منطقه18 | 229,621 | 521 | %9.57 |

| منطقه19 | 273,723 | 136 | %15.63 |

| منطقه20 | 253,202 | 275 | %12.73 |

| منطقه21 | 370,458 | 390 | %12.65 |

| منطقه22 | 449,748 | 318 | %10.64 |

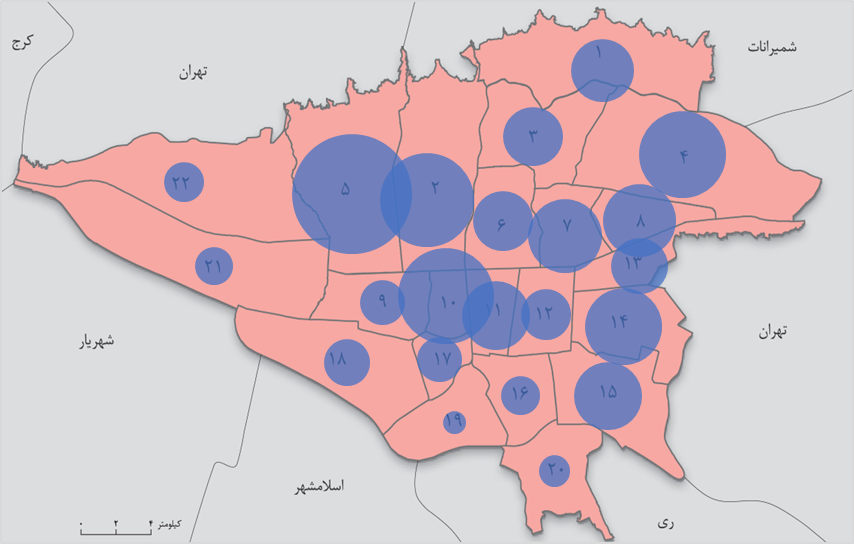

پراکندگی معاملات مسکن در مناطق مختلف شهر تهران:

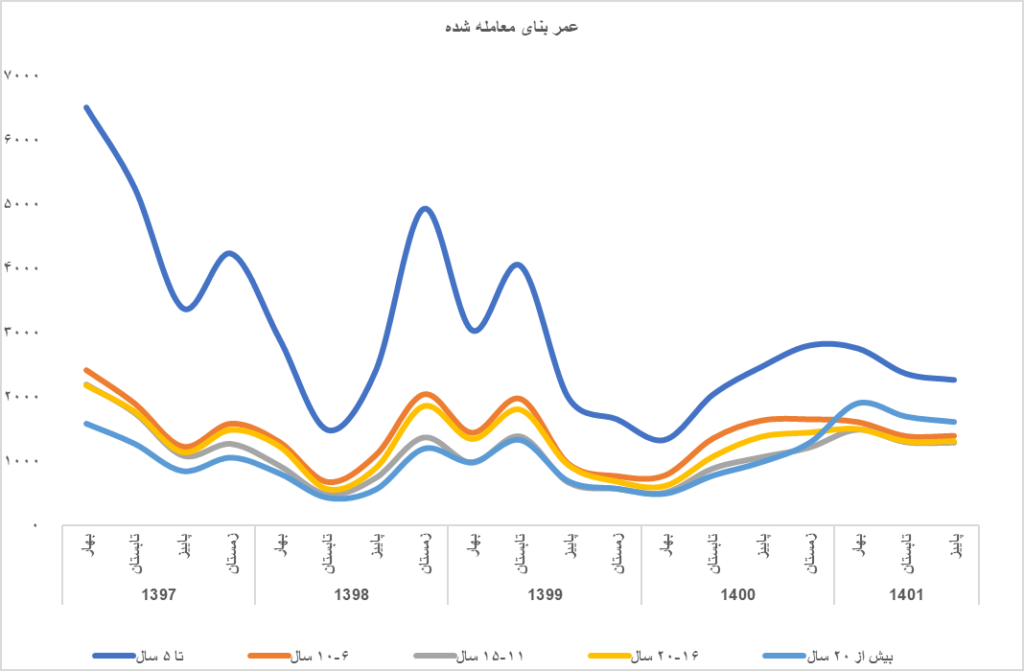

عمر بنای معامله شده:

در نمودار زیر پراکندگی معاملات مسکن بر اساس عمر بنای معامله شده قابل مشاهده است. همواره از گذشته ساختمان هایی با سن تا 5 سال (یا بهعبارت دیگر نوساز) مورد توجه بازار بوده اند. اما موضوعی که قابل توجه است این است که این در چند فصل اخیر از محبوبیت ساختمان های نوساز کاسته شده و ساختمان هایی با عمر بالاتر از میزان معاملات بیشتری برخوردار بوده اند. برای نمونه در پاییز سال1401 نسبت به تابستان 1401 میزان معامله بناهایی با عمر 16 تا 20 سال با با افزایش 2.5 درصدی رو به رو بوده و از طرف دیگر آمار معاملات ساختمان های با عمر تا 5 سال سال با کاهش 2 درصدی رو به رو بوده اند. این موضوع با توجه به جهش های صورت گرفته در قیمت مصالح و خدمات و به طور کلی قیمت مسکن قابل توجیه است.

در نمودار زیر مشخص است که آمار معاملات بناهای با عمر بیش از 20 سال و همچنین بین 11 تا 15 سال از تابستان 1400 با روندی رو به رشد همراه بوده اند. این رشد برای بناهای با عمر بیشتر از 20 سال به قدری سریع است که باعث می شود در بهار 1400 آمار معاملات این بناها از بناهایی با عمر 16-20 سال و همچنین 6-10 سال بیشتر شود؛ که موضوعی قابل توجه می باشد.

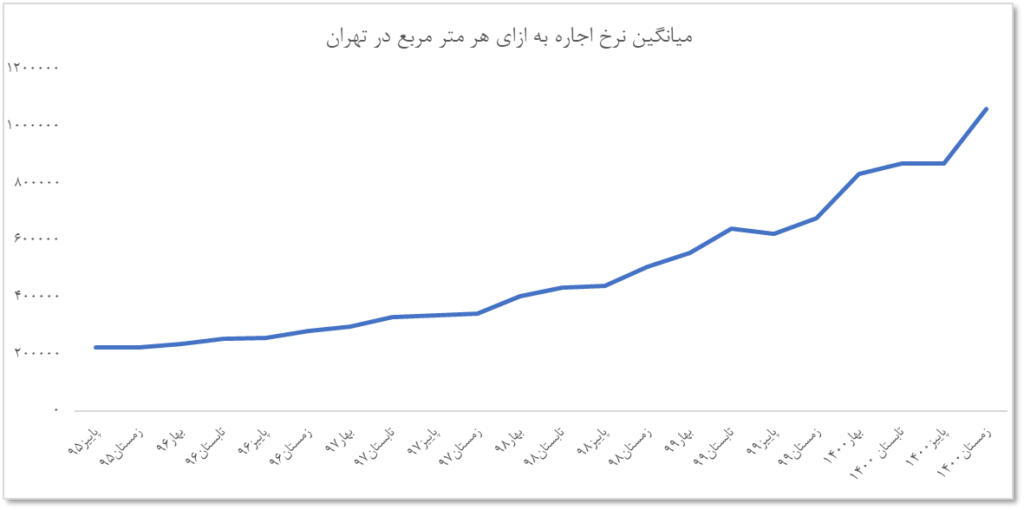

میانگین نرخ اجاره در شهر تهران:

همانطور که قبلاً نیز اشاره شد، مسکن کالایی با دوام است و در گروه کالاهای سرمایه ای طبقه بندی میشود. بر اساس طبقهبندی کالاها و خدمات در بخش هزینه های خانوار (COICOP) که مورد توصیه مراجع ذیصلاح نیز میباشد، همه انواع کالاهای بادوام را نمی توان کالای سرمایه ای محسوب کرد. نکته ای که حائز اهمیت است این است که، قیمت مسکن از آنجا که یک کالای سرمایه ای است، در محاسبات مربوط به تورم منظور نمیشود. اما در مورد اجاره بها باید بدانیم که، هزینه پرداختی خانوار بابت اجاره بها بر اساس قیمت بازار بهدست آمده و تغییرات آن در شاخص تورم نیز لحاظ میشود.

در نموار زیر میانگین نرخ اجاره بها در فصول مختلف مشاهده میشود. (لازم بهذکر است که دادهها از مرکز آمار استخراج شده است) همانطور که مشاهده می شود، نرخ اجاره همواره روند صعودی داشته و از حدود سال98 شتاب این حرکت صعودی نیز بیشتر شده است. از بهار تا پاییز سال 1400 این روند به ثبات نسبی رسیده بود ولی مجدد در زمستان 1400 اوج گرفت.

میانگین نرخ اجاره برای هر متر واحد مسکونی در شهر تهران در زمستان 1400، 1،062،714 ریال بوده است که به نسبت مدت مشابه سال قبل بیش از 56 درصد رشد داشته است. (نرخ های ذکر شده بیانگر میانگین اجاره به علاوه سه درصد ودیعه پرداختی برای اجاره یک متر مربع زیر بنای مسکونی در شهر تهران می باشد.)

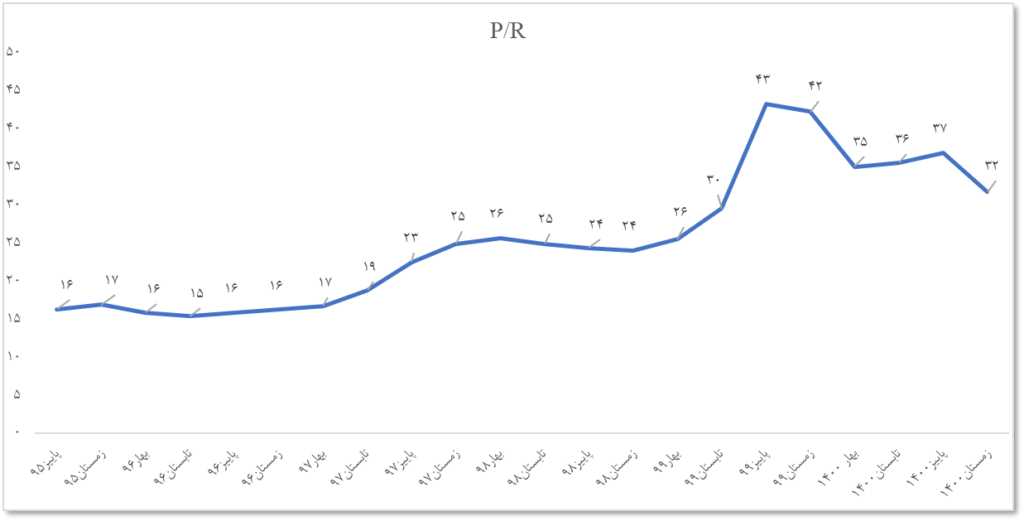

نسبت پوتربا:

نسبت پوتربا که از آن به عنوان شاخصی از حباب سنجی بازار مسکن یاد میکنند؛ در واقع حاصل تقسیم «ارزش متوسط هر متر آپارتمان» (P) بر «متوسط اجاره سالانه یک متر مربع آپارتمان» (R) حاصل میشود. تا تابستان سال 97 این نسبت در رنج حدوداً 15 تا 20 قرار داشته است؛ که در زمستان سال 97 این رنج شکسته شده و اعداد بلاتر نیز در این شاخص رؤیت شده است. به نحوی که پاییز سال 99 این نسبت به عدد 43 رسیده است. از پاییز سال 99 این نسبت شروع به کاهش کرده است. طبق آخرین گزارش مرکز آمار این نسبت در زمستان سال 1400 حوالی عدد 32 قرار دارد.

فعالان بازار ملک، از روی نسبت P به R، عایدی اجارهداری مسکن را نیز محاسبه میکنند. به این معنی که یک موجر، سالی چند درصد از دارایی ملکی خود، از محل اجاره آن، عایدی نقدی بهدست میآورد. در دورههایی که شیب قیمت مسکن نزولی میشود و بازار در اوج و سپس انتهای رکود قرار میگیرد، به علت کاسته شدن از ارزش معاملاتی ملک، نرخ عایدی بازار اجاره افزایش پیدا میکند؛ اما این قضیه در زمان جهش قیمت مسکن برعکس میشود. میانگین این نرخ در سنوات گذشته حدود 6 درصد بوده است. این نرخ از تابستان سال 99 حدود 3 درصد بوده است. انتظار میرود این نرخ در سنوات آتی تعدیل شود و به میانگین گذشته خود نزدیک شود. همانطور که از نمودار زیر مشخص است نسبت پوتربا از پاییز سال 99 شروع به کاهش کرده است. با توجه به عدم کاهش قیمت مسکن، می توان نتیجه گرفت که این کاهش در نرخ پوتربا حاصل افزایش قابل توجه در نرخ اجاره است که در مطالب قبل نیز به آن اشاره شد. انتظار می رود این نسبت همچنان روند نزولی خود را حفظ کند و در آینده نیز شاید افزایش بیشتر قیمت اجاره بها باشیم.

تسهيلات خريد مسكن از بانك مسكن (از طریق اوراق گواهی حق تقدم)

- وام مسكن چيست؟

داشتن مسکن متناسب با نیاز، حق هر فرد و خانواده ایرانی است. دولت موظف است با رعایت اولویت برای آنها که نیازمندترند به خصوص روستانشینان و کارگران زمینه اجرای این اصل را فراهم کند.

متن بالا اصل ۳۱ قانون اساسی جمهوری اسلامی ایران است که حق هر فرد و خانواده ایرانی را در خصوص داشتن مسکن مطرح میکند که بر اساس این اصل، دولتها موظف به تأمین آن شدهاند.

از آنجا که حق مسکن هم یکی از حقوق اساسی هر فرد در جامعه محسوب میشود، اصل ۳۱ قانون اساسی بر این امر تصریح داشته و به خصوص در مورد اقشار نیازمندتر بر اجرای آن تاکید کرده است. در این راستا یکی از تدابیری که دولت اتخاذ کرده است، اعطای تسهیلات خرید مسکن به عموم مردم از طریق بانک مسکن می باشد.

بانک مسکن تسهیلات مسکن را در قالب 4 طرح زیر به متقاضیان اعطا می کند:

- صندوق پس انداز مسکن یکم (این حساب از تاریخ آذر 1399 افتتاح نمی شود.)

- اوراق ممتاز

- حساب پس انداز مسکن جوانان

- حساب صندوق پس انداز مسکن

اوراق ممتاز

برای اینکه بتوانید از بانک، تسهیلات خرید یا تعمیر منزل مسکونی بگیرید، میتوانید با باز کردن حساب صندوق پسانداز یکم و نگهداری موجودی در آن، یک سال بعد وام بگیرید اما در صورت اینکه دوست دارید زودتر از یک سال از این وام بهره ببرید یا در بانک سپرده ندارید، می توانید امتیاز وام فرد دیگری را خریداری کنید.

افراد بسیاری در بانک سپردهگذاری کرده و صاحبامتیاز وام میشوند اما خواهان استفاده ار وام خود نیستند و این امتیاز را از طریق کارگزاری بورس به فروش میگذارند.

اوراق تسهیلات مسکن یا تسه، همان اوراقی است که فروشنده با فروش آن از مزایای مالی بهره برده و خریدار نیز میتواند از مزایای وام خرید یا تعمیر خانه، بدون نیاز به سپردهگذاری استفاده کند.

خرید و یا فروش اوراق تسهیلات مسکن از طریق کارگزاری بورس اوراق بهادار امکانپذیر است.

ساز و کار به این شکل است که ارزش اسمی هر سهم 500 هزارتومان است و اگر شما میخواهید یک میلیون وام بگیرید باید 2 ورقه اوراق بخرید. به عبارتی ارزش رقمی اوراق باید دو برابر مبلغی باشد که شما خواهان دریافت وام هستید. به عنوان مثال برای دریافت وام 100 میلیون تومانی نیاز به 200 برگه اوراق دارید.

وقتی اوراق خود را خریداری کردید حالا نوبت آن است که به شعب بانک مسکن مراجعه کنید اما فراموش نکنید مدارک مربوط به ملک مسکونی و گواهینامههای خود را به همراه داشته باشید.

در این مرحله اگر ملک شما، مشخصات مورد نظر بانک را داشته باشد شما میتوانید تسهیلات اعطایی از محل این اوراق را، معادل نرخ سود بخش مسکن بدون سپرده دریافت کنید.

2 هفته تا 1 ماه طول میکشد تا مراحل بانکی مورد نظر را طی کرده و مبلغ وام دریافتی را به صورت چک بانکی توسط نماینده بانک مسکن دریافت کنید.

حداکثر مدت بازپرداخت تسهیلات پرداختی از محل این اوراق براساس میزان تسهیلات دریافتی متفاوت خواهد بود که میتوان از شعب بانک مسکن، در خصوص آن اطلاعات کافی را بدست آورد.

حتما به این نکته توجه نمایید که اوراق تسهیلات مسکن تاریخ انقضا دارند و باید حواستان باشد بر مبنای تاریخ خریداری شده، فرصت استفاده از آن را داشته باشید.

روی نماد معاملاتی این اوراق، ماه و دو رقم آخر سال صدور را شاهد هستیم که تاریخ انتشار و فرصت استفاده از اوراق را نشان میدهد.

نماد امتیاز تسهیلات مسکن مهر مربوط به اوراقی است که در مهر ماه 99 منتشر شده است و مدت اعتبار آن تا دو سال است که این مدت با نظر بانک مسکن و در شرایط خاص قابل تمدید خواهد بود. اگر مدت دو ساله اوراق تمام شود، اوراق باطل شده و دیگر نمیتوان با آنها وام گرفت.

چند نکته لازم است در این خصوص مورد توجه شما قرار گیرد. اینکه چه زمانی میخواهید از این اوراق استفاده کنید. اگر بلافاصله قصد استفاده از اوراق خریداری شده خود را دارید، ارزانترین اوراق موجود در بازار سرمایه را خریداری کنید. ارزانترین اوراق، اوراقی هستند که زمان کمی به ابطال آنها باقی مانده است. با توجه به اینکه کارکرد اوراق خریداری شده در بازار، هیچ تفاوتی با هم ندارد تنها نکتهای که باید مورد توجه شما قرار گیرد آن است که فرصت استفاده از اوراق خریداری شده را با توجه به مدت زمانی که ممکن است بهواسطه کارهای بانکی صرف کنید، داشته باشید. پیشنهاد میشود اوراقی را خریداری فرمایید که بیش از 4 ماه مهلت استفاده را داشته باشند.

سقف تسهیلات انفرادی:

- تهران: 2000 میلیون ریال

- مراکز استان و شهرهای بالای 200هزار نفر: 1600میلیون ریال

- سایر شهرها: 1200میلیون ریال

سقف تسهیلات زوجین:

- تهران: 4000 میلیون ریال

- مراکز استان و شهرهای بالای 200هزار نفر: 3200 میلیون ریال

- سایر شهرها: 2400 میلیون ریال

سایر شرایط

- مدت بازپرداخت ونرخ سود تسهیلات:

در خارج از مناطق بافت فرسوده شهری: 17.5 درصد و به دو روش ساده و پلکانی، حداکثر12 سال

در مناطق بافت فرسوده شهری: 16 درصد و به روش ساده، حداکثر 15 سال و به روش پلکانی، حداکثر 12 سال

- شرایط متقاضیان:

عدم وجود سابقه چک برگشتی و بدهی سررسید شده در سیستم بانکی

- روش خرید اوراق

مراجعه به یکی از شعب بانک مسکن و یا یکی از شعب کارگزاری فرابورس

توضیح 1: جهت اطلاع از آخرین قیمت اوراق می توانید به سایت فرابورس مراجعه نمایید.

توضیح 2: جهت خرید اوراق ممتاز و دریافت تسهیلات، ثبت نام در سامانه سجام و همچنین دارا بودن کد بورسی الزامی می باشد.

ویژگی های ملک

ملک مورد نظر باید شرایط و مشخصات لازم (از جمله رعایت آییننامه 2800، تایید استحکام بنا، چک لیست کنترل کیفیت ساختمان و … مطابق سایر تسهیلات مشابه) را داشته باشد

80 درصد ارزش ملک که توسط کارشناس بانک تعیین می شود، کمتر از مقدار تسهیلات نباشد. در غیر اینصورت حداکثر معادل 80درصد ارزش ملک تسهیلات پرداخت می شود

املاک بالای 30 سال تسهیلات خرید پرداخت نمی شود.

سایر موارد:

- اگر اعتبار اوراق تسهیلات مسکن شما به پایان برسد دیگر فرصت استفاده از آن را ندارید و وجوه پرداختی بابت خرید اوراق نیز به شما باز نخواهد گشت. پیشنهاد میکنیم تا زمانی که اوراق اعتبار دارند از آنها استفاده کرده یا اوراق خود را در بازار بفروشید.

- هر فرد، امکان دریافت 200 میلیون وام خرید یا ساخت خانه به همراه 80 میلیون وام تعمیر یا بازسازی خانه را خواهد داشت. هر فرد برای دریافت وام خرید یا تعمیر خانه به 400 ورقه تسهیلات مسکن، و برای دریافت وام جعاله 160 ورقه تسهیلات مسکن نیاز دارد.

- یک زوج دو نفره امکان دریافت 400 میلیون وام خرید خانه به همراه 80 میلیون وام تعمیر یا بازسازی خانه را خواهند داشت. یک زوج برای دریافت این وام، در مجموع به 960 ورقه تسهیلات مسکن نیاز دارند.

- افرادی که اوراق تسهیلات مسکن میخرند تا 4 ماه امکان فروش آن را نخواهند داشت. این محدودیت برای نمادهایی که فقط ٤ ماه تا پایان معاملات آنها در بازار فرابورس ایران باقی مانده، اعمال نخواهد شد.

- اگر متقاضی دارای هر یک از حساب های تعهدی ( صندوق پسانداز مسکن، پس انداز مسکن جوانان و حساب پس انداز یکم) باشد می تواند از مجموع امتیاز حساب های تعهدی و تسهیلات از محل اوراق تا سقف های مجاز اوراق که در بالا ذکر شد استفاده نماید.

- علاوه بر تسهیلات خرید دریافت تسهیلات جعاله بصورت همزمان و یا غیر هم زمان (یعنی بعد از دریافت تسهیلات خرید) تا سقف 800میلیون ریال امکانپذیر است.

- بعد از دریافت تسهیلات, فروش ملک به همراه تسهیلاتی که بر روی همان واحد پرداخت شده بصورت قطعی امکانپذیر است. (انتقال مانده بدهی بدون واریز درصدی از مانده بدهی)

- در صورتیکه قصد خرید ملکی که قبلا از تسهیلات خرید استفاده کرده را دارید، می توانید مجدد از تسهیلات استفاده کنید. مقدار تسهیلات مجدد معادل تفاوت سقف های مجاز و باقی مانده از تسهیلات قبلیست. چنانچه قبلا از تسهیلات استفاده کرده و قصد خرید ملک جدید وانتقال تسهیلات قبلی به ملک جدید را دارید (تعویض وثیقه) میتوانید معادل تفاوت سقف تسهیلات و باقیمانده تسهیلات قبلی از تسهیلات جدید استفاده کنید. مثال: برای خرید یک واحد تسهیلات 600 میلیون ریالی در تهران پرداخت شد است در حال حاضر بعد از گذشت چند سال، باقیمانده از تسهیلات قبلی (مانده حین الفسخ) 400 میلیون ریال است. تسهیلاتی که مجدد پرداخت می شود: 200-40= 160 میلیون تومان است.

هزینه دریافت وام مسکن:

- قیمت اوراق برای مجردها و متأهلهای تهرانی (بر اساس قیمت اوراق تسه در تاریخ 21 دی 1401)

بر این اساس، مجردهای ساکن تهران میتوانند تا ۲۸۰ میلیون تومان تسهیلات دریافت کنند که شامل ۲۰۰ میلیون تومان تسهیلات خرید مسکن و ۸۰ میلیون تومان وام جعاله میشود؛ لذا برای دریافت ۲۰۰ میلیون تومان وام باید ۴۰۰ برگه تسهیلات مسکن خریداری کنند که هزینه این تعداد اوراق با تسه 125 هزار تومانی، 50 میلیون تومان میشود. همچنین با در نظر گرفتن ۸۰ میلیون تومان وام جعاله که برای آن باید ۱۶۰ ورق به مبلغ 20 میلیون تومان خریداری کنند، مجموع هزینه خرید اوراق به 70 میلیون تومان میرسد.

زوجهای تهرانی نیز بر همین اساس میتوانند تا سقف ۴۸۰ میلیون تومان شامل ۲۰۰ میلیون تومان تسهیلات خرید مسکن برای هر نفر و ۸۰ میلیون تومان وام جعاله دریافت کنند؛ بنابراین زوجین باید ۸۰۰ برگه تسهیلات مسکن خریداری کنند که هزینه آن 100 میلیون تومان میشود که همراه با هزینه 20 میلیون تومانی وام جعاله که برای آن باید ۱۶۰ ورق تسهیلات مسکن خریداری کنند، در مجموع باید 120 میلیون تومان پرداخت کنند.

- هزینه دفترخانه

اما هزینه دریافت وام برای متقاضیان خرید مسکن تنها به هزینه خرید اوراق محدود نمیشود. متقاضیان در زمان دریافت وام که روز انتقال سند رسمی از فروشنده به نام آنهاست نیز هزینه سنگینی را بابت صدور سند رهنی پرداخت میکنند. سند رسمی، سند غیر از سند اصلی مالکیت است که برای فرد خریدار صادر میشود. این سند در واقع برای ارائه به بانک وامدهنده صادر میشود و تا زمان تسویه حساب و بازپرداخت کامل وام از سوی متقاضی، نزد بانک باقی میماند. به این سند «سند رهنی» گفته میشود و هزینهای را که بابت صدور این سند از متقاضی دریافت میشود، هزینه ترهین میگویند.

با استناد به فرمولی که بر مبنای آن سند رهنی صادر میشود نشان میدهد هماکنون هزینه صدور سند رهنی برای زوجین وامگیرنده در شهر تهران (زوجینی که وام 480 میلیون تومانی دریافت میکنند) معادل 14میلیون و 340هزار تومان است.

جزئیات و هزینه دریافت تسهیلات خرید و جعاله مسکن از بانک مسکن (21/10/1401)