آشنایی جامع و کامل با قرارداد آتی صندوق طلا

علاقه و تمایل انسان به کسب بیشتر منافع جهت تامین آمال و آرزوهای خود، ویژگیای است که در فطرت او نهادینه شده است. اما کسب سود و منافع میتواند به شکلهای متفاوتی رخ دهد. فعالیت در بازارهای مالی یکی از کارهایی است که به سرمایهگذاران و معاملهگران این امکان را میدهد تا با پذیرش ریسکهای مخصوص به هر سرمایهگذاری مانند خرید صندوقهای سرمایه گذاری یا تامین مالی جمعی و … به سود دلخواه دست پیدا کنند. اما در این بین قراردادهای آتی از جمله قرارداد آتی صندوق طلا به عنوان یک ابزار به نسبت نوینتر در دنیای مالی مورد استفاده قرار میگیرند.

- اما قرارداد آتی صندوق طلا چیست؟

- قرارداد آتی برای چه کسانی مناسب است؟

- مزایای قرارداد آتی صندوق طلا چیست و چه مشخصاتی دارد؟

در ادامه به بررسی جامع و کامل قرارداد آتی صندوق طلا خواهیم پرداخت. در نتیجه اگر شما هم علاقهمند به کسب اطلاعات بیشتر در رابطه با این ابزار مشتقه جذاب هستید، این مقاله را از دست ندهید.

قرارداد آتی صندوق طلا چیست؟

در مقاله آموزشی “قرارداد آتی (Future Contract) چیست؟” به معرفی کامل بازار آتی پرداختهایم. برای فهم بیشتر قرارداد آتی صندوق طلا بهتر است آن مقاله را حتما بخوانید.

قرارداد آتی صندوق طلا یک ابزار مالی جدید در بورس کالا میباشد که برای معامله روی واحدهای صندوق طلا ایجاد شده است. در واقع قرارداد آتی صندوق طلا یکی از ابزارهای مالی است که برای تبادل و خرید و فروش واحدهای صندوقهایی طلا در یک تاریخ و قیمت مشخص در آینده مورد استفاده قرار میگیرد.

از زمانی که معاملات قرارداد آتی سکه در بورس کالا متوقف شد، همه حجم معاملات بازار آتی به محصولات کشاورزی نظیر زعفران و پسته و زیره سبز محدود شد.

از ابتدای سال 1397 فقط محصولات کشاورزی در بازار آتی معامله میشدند تا اینکه در نیمه اسفند سال 99 قرارداد آتی نقره هم پا به میدان گذاشت تا فلزات گرانبها هم بار دیگر در بازار آتی رخ نشان دهند.

چهار ماه بعد از قرارداد آتی نقره، راه برای ورود طلا هم به بازار آتی هموار شد اما این بار به جای سکه از صندوق طلا استفاده شد.

در نیمه تیرماه سال 1400 اولین معامله قرارداد آتی صندوق طلا در بورس کالا کلید خورد. در ادامه میتوانید امیدنامه قرارداد آتی صندوق طلای لوتوس را مشاهده کنید.

تفاوت قرارداد آتی صندوق طلا با قراردادهای اختیار معامله

تفاوت قرارداد آتی با دیگر ابزار بازار مشتقه یعنی قرارداد اختیار معامله در این است که در قرارداد آتی هر دو طرف معامله، چه خریدار و چه فروشنده متعهد میشوند که به معامله خود پایبند باشند؛ در حالی که در قرارداد اختیار معامله تعهد دو طرفه برای معاملات وجود ندارد و فقط فروشنده متعهد خواهد بود.

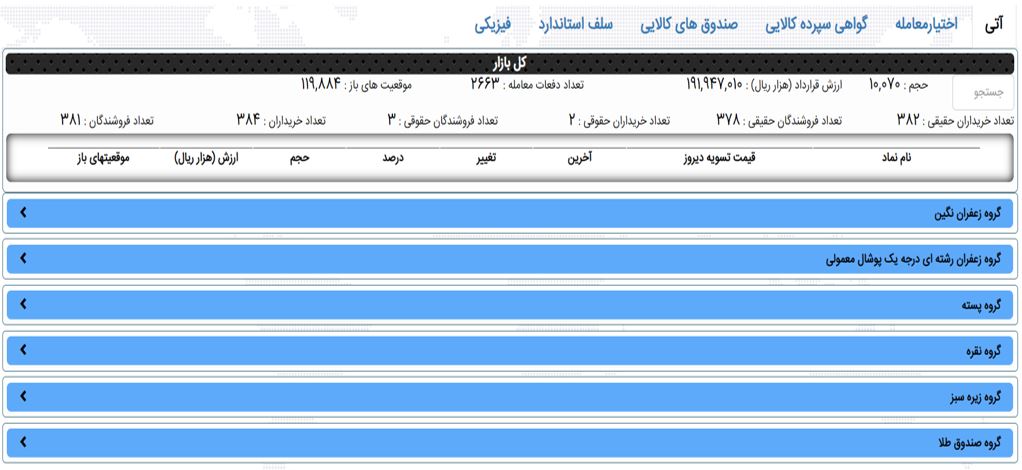

دارایی های موجود در بازار آتی بورس کالا

قرارداد آتی صندوق طلا ششمین گروه دارایی در بازار آتی بورس کالا به شمار میآید.

دیگر گروه های دارایی در بازار آتی بورس کالا شامل گروههای جدول زیر است.

متاسفانه در حال حاضر امکان باز کردن معامله در قراردادهای آتی انواع پسته، نقره ساچمهای، زیره سبز، زعفران پوشال معمولی غیر فعال است.

چرا قرارداد آتی صندوق طلا شکل گرفت؟

در بورس های معتبر و بزرگ جهان، همواره بر روی صندوق های سرمایه گذاری، قراردادهای آتی یا اختیار معامله راه اندازی میشود تا ابزاری برای پوشش ریسک در صندوق ها به کار بیاید.

برای راه اندازی و تداوم موفقیت آمیز یک قرارداد آتی حتما میبایست 2 مورد زیر وجود داشته باشد.

- بازار نقدی قدرتمند

- نوسان مطلوب قیمت دارایی پایه

اگر یکی از این دو شرط مهم برای قرارداد آتی وجود نداشته باشد یا پس از مدتی از بین برود، افزایش حجم و عمق معاملات آن قرارداد آتی با مشکل مواجه میشود و امکان ادامه قرارداد وجود نخواهد داشت.

بهترین گزینه برای قراردادهای آتی، ابزارهای مالی مبتنی بر طلا یا سکه طلا میباشد. چراکه قیمت طلا در ایران با توجه به دو متغیر اصلی یعنی نرخ ارز و قیمت اونس جهانی طلا تحت تاثیر قرار میگیرد. به علاوه با توجه به اینکه معمولا حداقل یکی از این دو متغیر نوسانات بالا و قابل توجهی دارند ، شاهد ایجاد بازار نقد قدرتمندی در داخل کشور هستیم. بنابراین راه اندازی قرارداد آتی روی واحدهای سرمایه گذاری صندوق طلا که یکی از ابزارهای سرمایه گذاری در طلا میباشد مطلوب است.

قرارداد آتی صندوق طلا برای چه کسانی مناسب است؟

فعالان هدف بازار قرارداد آتی صندوق طلا را بر اساس گروههای دخیل و اهداف ورود، میتوان به دو طریق تقسیم بندی کرد.

فعالان بازار قرارداد آتی صندوق طلا بر اساس گروههای دخیل

بر اساس گروه های دخیل در بازار طلا، مشارکت کنندگان به 2 دسته کلی تقسیم میشوند:

1-تولید کنندگان

فعالان صنف طلا و جواهر و طلا فروشان کشور جزو تولید کنندگان اصلی بازار طلا به شمار میآیند. طبق آمارهای رسمی اتحادیه طلا در حال حاضر بین 4000 تا 4500 واحد تولیدی و توزیعی طلاسازی و طلافروشی در کشور داریم که حدود 2850 واحد صرفا در شهر تهران مستقر هستند. این واحدها بخش اصلی بازار طلای کشور هستند و با بهره گیری از قرارداد آتی صندوق طلا قادر خواهند بود بخشی از ریسک نوسانات قیمت طلا را پوشش بدهند.

2-خریداران

خریداران شامل افراد حقیقی و حقوقی میشوند.

افراد حقیقی شامل سرمایه گذاران خرد هستند. این افراد به دلیل جذابیت بالای بازار دوطرفه در طلا (که قبلا در آتی سکه وجود داشت) میتوانند با قرارداد آتی صندوق طلا در بازار مورد علاقه خود فعال شوند.

افراد حقوقی هم شامل صرافی ها، بانک ها و صندوق های سرمایه گذاری میباشند. صرافیها به عنوان دارندگان سکه طلا میتوانند در نقش خریدار یا فروشنده وارد بازار آتی صندوق طلا شوند و از منافع آن بهره ببرند. همچنین بانکها معامله گرانی در بازارهای مالی مختلف استخدام میکنند تا از فرصتهای سرمایه گذاری استفاده کنند. بنابراین انتظار میرود بخشی از سرمایه گذاری بانکها، تحت نظارت بانک مرکزی به سمت معامله گری در قراردادهای آتی صندوقهای طلا هدایت شود.

صندوق های سرمایه گذاری نیز مطابق امیدنامه خود میتوانند بخشی از دارایی های خود را در اوراق مشتقه قرار دهند. البته در حال حاضر صندوق های سرمایه گذاری سهم بسیار اندکی در بازار مشتقه دارند و انتظار میرود با به میدان آمدن قرارداد آتی صندوق طلا، صندوق های سرمایه گذاری مختلف به خصوص صندوق های کالایی مبتنی بر طلا وارد این بازار جذاب شوند.

مثال مزیت موقعیت فروش در قرارداد آتی صندوق طلا: فرض کنید قیمت سکه را تحلیل کرده اید و به این نتیجه رسیده اید که احتمالا ارزش آن کاهش مییابد. قیمت آتی طلا هم برای مثال 8 هزار تومان است. در این حالت با اتخاذ موقعیت فروش میتوانید در صورت تحقق تحلیل خود و رسیدن فرضی قیمت به 7500 تومان، کسب سود کنید.

فعالان بازار قرارداد آتی صندوق طلا بر اساس اهداف ورود

تقسیم بندی فعالان بازار قرارداد آتی صندوق طلا بر اساس اهداف ورود به 3 دسته قابل انجام است:

1-پوشش ریسک قیمتی (Hedging Price risk)

تولیدکنندگان و مصرف کنندگان برای اینکه از ریسک نوسانات قیمت کالا در آینده در امان بمانند وارد قراردادهای آتی میشوند.

2-سفته بازی (Speculating)

معامله گرانی که هدفشان کسب سود است و آگاهانه به استقبال ریسک میروند را اصطلاحاّّ سفته باز میگویند.

سفته بازان یکی از ارکان بازارهای مالی هستند که باعث افزایش جریان معاملات شده و نقدشوندگی آن بازار را بیشتر میکنند. فعالیت سفته بازی در بازار باعث میشود که احتمال وجود خریدار یا فروشنده در هر زمان و در هر قیمتی برای متقاضی یا عرضه کننده بیشتر شود. در نتیجه فعالان آن بازار با حجم مناسبی از معاملات مواجه میشوند و ریسک عدم وجود مشتری نیز از بین میرود.

معامله گرانی که با قصد سفته بازی وارد بازار میشوند سعی میکنند با پذیرش ریسک از نوسان قیمت بهرهبرداری کنند. در واقع هدف این عده اصلا فروش یک محصول به عنوان تولید کننده یا خرید یک محصول به عنوان مصرف کننده نیست. بلکه با محاسبات خود به پیش بینی آینده قیمت میپردازند و سعی میکنند با خرید و فروش قراردادها کسب سود کنند.

بدیهی است که فعالیت در قراردادهای آتی به دلیل وجود اهرم مالی، ریسک بالایی دارد و به همان نسبت نیز امکان سودآوری افزایش مییابد. در نتیجه جذابیت ورود به بازار آتی برای معامله گران ریسک پذیر بیشتر است.

3-آربیتراژ (Arbitrage)

تعریف ساده آربیتراژ این است: کسب سود بدون ریسک از تفاوت قیمتی ست که بین چند بازار وجود دارد. بگذارید با یک مثال ساده مفهوم این واژه سخت! را توضیح دهیم تا یک بار برای همیشه با آربیتراژگری آشنا شوید.

فرض کنید قیمت جنس X در تهران 10 میلیون و در مشهد 9 میلیون است. آربیتراژگران با مشاهده این وضعیت اقدام به خرید کالای X از مشهد با قیمت 9 میلیون کرده و آن را در تهران با قیمت 10 میلیون میفروشند. به این عمل ساده میگویند آربیتراژگری. یعنی فرد در یک بازه زمانی خاص و محدود از اختلاف قیمتی که بین دو بازار ایجاد شده است کسب سود بدون ریسک میکند. بدیهی است که این شرایط برای همیشه باقی نمیماند چراکه سایر خریداران و فروشندگان نیز متوجه این قضیه میشوند و به این ترتیب بعد از مدتی فرصت آربیتراژگری از بین میرود و قیمت کالای X در بازار مشهد و بازار تهران یکسان میشود.

مزایای قرارداد آتی صندوق طلا چیست؟

حال که با مفهوم، اهمیت و بازیگران قرارداد آتی صندوق طلا آشنا شدیم خوب است به سراغ این سوال مهم برویم که قرارداد آتی صندوق طلا به چه دردی میخورد و چه مزیت هایی در بازار سرمایه دارد؟ در ادامه مزایای قرارداد آتی واحدهای سرمایه گذاری صندوق پشتوانه طلا را بررسی خواهیم کرد.

وجود بازار نقدی قوی برای دارایی پایه در بورس کالای ایران

با آمدن این ابزار جدید در بازار طلا، فعالان قدیمی بازار آتی سکه نیز به این عرصه باز خواهند گشت. در نتیجه نقدینگی بازار صندوق طلا که ممکن بود به دلیل عدم وجود بازاری جذاب در طلا، به سمت بازار های موازی از جمله طلای فیزیکی، دلار، رمز ارزها و … رفته باشد، به سمت بازار سرمایه جذب میشود و به مدیریت بازار کمک خواهد کرد.

بازدهی مشابه با سکه طلا

با توجه به اینکه 95 درصد از پرتفوی صندوق طلایی که به عنوان دارایی پایه در قرارداد آتی صندوق طلا انتخاب شده است بر روی گواهی سپرده سکه طلا قرار دارد، عملا بازدهی این صندوق تقریبا برابر با بازدهی طلا در بازار آزاد میباشد. از این جهت صندوق آتی طلا میتواند نوسانات معاملات طلا را شبیه سازی کند.

ایجاد بازاری فعال و کارا در طلا

قرارداد آتی صندوق طلا به نوعی تنها راه کسب سود از اتخاذ موقعیت فروش در بازار طلا میباشد.

در کشور ما بعد از سال 1397 که بازار آتی سکه طلا بسته شد دیگر امکان فروش طلا در بازار رسمی و با مجوز قانونی و کسب سود از این ناحیه وجود نداشت. البته بازار دوطرفه طلای آب شده و معاملات کاغذی (بدون پشتوانه فیزیکی) روی طلا انجام میشود، اما رسمیت و وجهه قانونی ندارد.

همچنین صندوقهای سرمایه گذاری مبتنی بر طلا بازاری یک طرفه هستند و سرمایه گذاران فقط از خرید و نگهداری واحدهای صندوق میتوانند سود کنند. با روی کار آمدن آتی صندوق طلا این ابزار تنها بازار رسمی، قانونی و مجوزداری میباشد که امکان کسب سود از خرید و همچنین از فروش بر روی دارایی مبتنی بر طلا را به وجود آورده است.

باید اشاره کرد که در بازارهای جهانی و فارکس اونس طلا با نماد XAUUSD مورد مبادله قرار میگیرد. کارگزارانی که اونس طلا را در لیست ابزارهای مالی خود قرار داده اند امکان خرید (BUY) یا فروش (SELL) را بر این فلز گرانبها ایجاد کرده اند. در نتیجه سرمایه گذاران میتوانند هم با خرید طلا از صعود قیمت در بازار سود کنند و هم با فروش طلا از نزول قیمت در بازار سود بدست آورند. (هر چند که فعالیت در این بازار به دلیل ریسک های غیرمنطقی و خروج ارز از کشور ممنوع شده است.)

برای مثال اگر شخصی پیشبینی کند که در آینده قیمت کالا به عنوان دارایی پایه کاهش خواهد یافت، آنگاه سرمایه گذاران به فروش قرارداد آتی در سررسید مشخص با قیمتی که الان برای کالا تعیین میکنند، متعهد میشوند و از کاهش قیمت کالا در آینده، سود کسب مینمایند.

نقدینگی حاصل از تعداد واحدهای سرمایه گذاری در دست سرمایه گذاران

هر چه اندازه یک صندوق از نظر تعداد واحدهای صادر شده بیشتر باشد، پاسخ به تقاضای بازار و نقدشوندگی نیز بالاتر خواهد بود. به نظر میرسد به احتمال زیاد با راه اندازی قرارداد آتی صندوق طلا، متقاضیان سرمایه گذاری در صندوق به دلیل امکان آربیتراژ و پوشش ریسک بیشتر شوند. در این حالت اگر تعداد واحدهای صادر شده کم باشد؛ صندوق مجبور به صدور واحد سرمایه گذاری میشود که نتیجه آن خرید سکه در بازار گواهی سپرده خواهد بود. این امر میتواند باعث افزایش نوسانات در بازار گواهی سپرده سکه شود در حالی که هر چه تعداد واحدهای صندوق بیشتر باشد، قاعدتا تقاضا در بازار پاسخ داده خواهد شد و مشکل فوق الذکر کمتر خواهد بود.

اهرم مالی

یکی از مهم ترین مزایا و ویژگی معاملات آتی بر پایه دارایی صندوقهای سرمایهگذاری طلا، فراهم بودن امکان کسب بازدهی بیشتر است، یعنی این امکان وجود دارد که سرمایهگذاران نسبت به معاملات سکه طلا یا صندوقهای سرمایهگذاری طلا، بازدهی بالاتری را با توجه به موقعیت بازار و وجود اهرم در معاملات آتی کسب کنند.

برای مثال شما میتوانید با 5 میلیون تومان سرمایه اولیه، معاملاتی با ارزش 20 یا 25 میلیون تومان (بستگی به وجه تضمین و اهرمی دارد که بورس کالا تعیین میکند) داشته باشید و از پتانسیل سود 4 تا 5 برابری در مقایسه با حالت عادی بهره ببرید.

در واقع اهرم مالی ریسک بیشتری را در معامله ایجاد میکند و به همان نسبت هم امکان بازدهی بیشتری تا چند برابر ارزش سرمایه اولیه را فراهم میکند.

تکمیل زنجیره ابزارهای مالی در این حوزه

ابزارهای مالی مبتنی بر طلا با ورود آتی طلا کامل تر میشود و فعالان این بازار میتوانند با ریسک بالاتری که احتمال سود سازی بیشتری نیز به دنبال دارد وارد معاملات آتی طلا شوند.

هزینه پایین معاملات

معاملات قراردادهای آتی نسبت به معاملات نقدی به دلایل عدم نیاز به دارا بودن کالا در زمان عقد قرارداد، عدم نیاز به انبارداری، کارمزد پایین معاملات و … از هزینه کمتری برخوردار است.

شفافیت بسیار بالای عملکرد صندوق ها

صندوقهای سرمایه گذاری در حقیقت نهادهایی مالی هستند که زیر نظر سازمان بورس اوراق بهادار تهران میباشند. اطلاعات مربوط به صورت های مالی و پرتفوی این صندوقها در سایت اختصاصی صندوق درج میشود و طی نظارتهای دورهای مورد بررسی حسابرسان معتمد سازمان بورس قرار میگیرد.

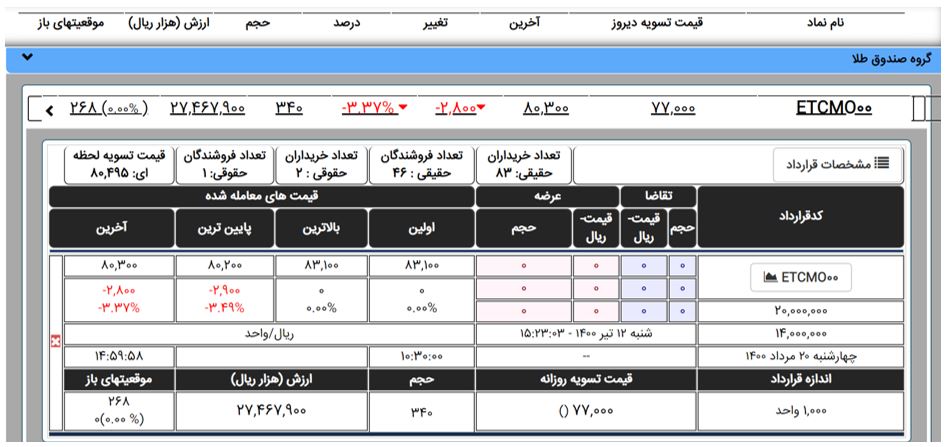

قرارداد آتی صندوق طلا چه مشخصاتی دارد؟

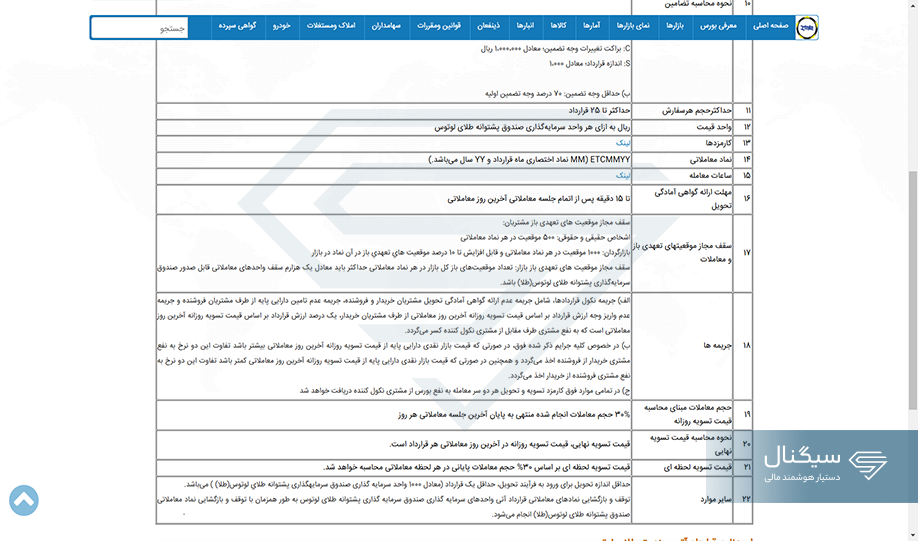

قرارداد آتی صندوق طلا شامل مشخصاتی نظیر وجه تضمین اولیه، ساعات معامله، حداکثر حجم هر سفارش، اندازه قرارداد، کارمزد قرارداد آتی طلا و … میباشد. شما میتوانید هر کدام از این اطلاعات را در سایت بورس کالای ایران ملاحظه فرمایید. در ادامه برای آشنایی با مشخصات قرارداد آتی واحدهای سرمایهگذاری صندوق رمایهگذاری پشتوانه طلای لوتوس (طلا) میتوانید تصویر زیر را مشاهده کنید.

برای آشنایی با مشخصات قرارداد آتی واحدهای سرمایه گذاری صندوق سرمایه گذاری پشتوانه طلای لوتوس(طلا) کلیک کنید

وجه تضمین اولیه در قرارداد آتی صندوق طلا

شما میتوانید در تابلوی معاملات بورس کالا وجه تضمین قراردادهای آتی صندوق طلای مورد نظر خودتان را ملاحظه کنید.به خاطر داشته باشید که حداقل وجه تضمین صندوق طلا ۷۰ درصده وجه تضمین اولیه است. این بدان معناست که اگر حساب مشتری کمتر از این میزان شود فرایند تصفیه حساب به طور خودکار آغاز خواهد شد.

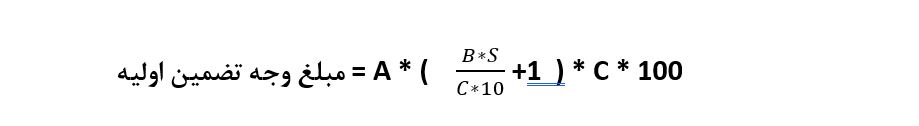

شما میتوانید با استفاده از فرمول زیر وجه تضمین اولیه قرارداد آتی طلا را محاسبه کنید :

- A: درصد وجه تضمین اولیه؛ معادل 20%

- B: میانگین قیمت های تسویه روزانه در کلیه سررسیدهای قراردادهای آتی دارایی پایه

- C: براکت تغییرات وجه تضمین؛ معادل یک میلیون ریال

- S: اندازه قرارداد؛ معادل 1000

توجه داشته باشید که وجه تضمین اولیه برای شمش طلا و صندوقهای طلای گوناگون میتواند متفاوت باشد. بنابراین قبل از باز کردن موقعیتهای خرید یا فروش در قراردادهای آتی این صندوقها حتماً مشخصات دارایی پایه مورد نظر خود را در بورس کالای ایران بررسی کنید.

در حال حاضر تنها امکان باز کردن موقعیت خرید یا فروش برای سه صندوق طلای لوتوس، کهربا و دنای زاگرس مهیاست.

کارمزد معاملات قرارداد آتی صندوق طلا چقدر است ؟

طبق تصویر زیر مجموع کارمزد پرداختی توسط خریدار و یا فروشنده معادل 0.06% میباشد. همچنین کارمزد تسویه و تحویل قرارداد برای کلیه داراییهای پایه 0.14% است. گفتنی است که کارمزد معاملات بر اساس ارزش هر قرارداد محاسبه میشود.

اهرم مالی در قرارداد آتی صندوق طلا چند است؟

با توجه به اینکه اهرم مالی در قراردادهای آتی عدد ثابتی نیست و هیچ جا هم ثبت نمی شود معامله گران باید خودشان آن را محاسبه کنند.

محاسبه اهرم مالی:

روش ساده محاسبه اهرم مالی در یک قرارداد آتی در بورس کالا به این صورت است:

وجه تضمین اولیه / قیمت دارایی پایه * اندازه قرارداد = اهرم مالی

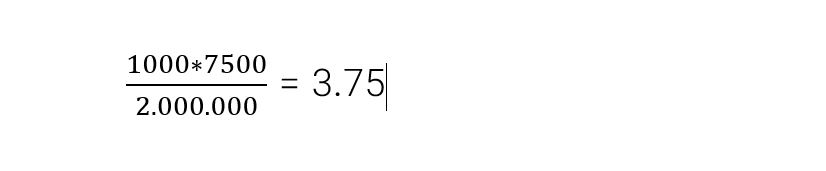

بیایید با یک مثال ساده در قراردادهای آتی صندوق طلا، اهرم مالی را محاسبه کنیم.

مفروضات:

قیمت دارایی پایه (قیمت هر واحد سرمایه گذاری صندوق پشتوانه طلای لوتوس در سایت tsetmc) در امروز برابر با 7.500 تومان است.

اندازه قرارداد آتی صندوق طلا طبق مشخصاتی که بورس کالا برای این قرارداد مشخص کرده است؛ معادل 1000 واحد سرمایه گذاری می باشد.

وجه تضمین اولیه در امروز برابر با 2.000.000 تومان است.

بنابراین خواهیم داشت:

اهرم مالی آتی صندوق طلا معادل 3.75 به یک می باشد. کمی کمتر از چهار برابر. یعنی مثلا با 10 میلیون تومان می توانیم به ارزش 37 میلیون و 500 هزار تومان معامله کنیم.

در مثال بالا اگر در یک معامله 5 درصد نوسان قیمت داشته باشیم چقدر سود خواهیم کرد؟

نوسان سود 5 درصدی برای سرمایه 10 میلیون تومانی در حالت بدون اهرم مالی معادل 500 هزار تومان است.

اما در حالتی که معامله شما با اهرم مالی همراه است داستان متفاوت است. در واقع ما میتوانیم با استفاده از اهرم مالی 3.75 به 1 معادل 1.375.000 تومان بیشتر از حالت بدون اهرم سود کنیم.

بنابراین خواهیم داشت:

سهم گواهی سپرده سکه از دارایی های صندوق چقدر است؟

طبق قوانین سازمان بورس اوراق بهادار تهران، صندوقهای سپرده کالایی مانند صندوق طلا باید حداقل ۷۰ درصد از ترکیب داراییهای خود را به گواهی سپردههای کالایی مانند گواهی سپرده سکه طلا اختصاص بدهند. با این وجود عمده صندوق های طلا بیش از 90 درصد از منابع مالی جذب شده را در گواهی سپرده سکه سرمایه گذاری میکنند. بنابراین با در نظر گرفتن ارزش هر صندوق میتوان به سهم تقریبی سکه طلا در هر صندوق دست پیدا کرد.

قیمت گواهی سپرده سکه طلا، بر اساس قیمت طلا و سکه فیزیکی و همچنین میزان عرضه و تقاضا مشخص میشود. همچنین ارزش هر گواهی سپرده سکه طلا معادل یک صدم قیمت سکه بهار آزادی است.

انتخاب بهترین صندوق طلا برای معاملات قرارداد آتی

برای انتخاب بهترین صندوق طلا برای معاملات قرارداد آتی شما میتوانید از شاخصهای مهمی مانند تعداد واحدهای سرمایهگذاری در دست سرمایهگذاران، خالص ارزش داراییهای صندوق یا همان NAV، میانگین و ارزش روزانه حجم معاملات در یک ماه اخیر و … استفاده کنید. در حقیقت شما تنها میبایست سه صندوق طلای موجود برای معاملات آتی را با یکدیگر مقایسه کنید.

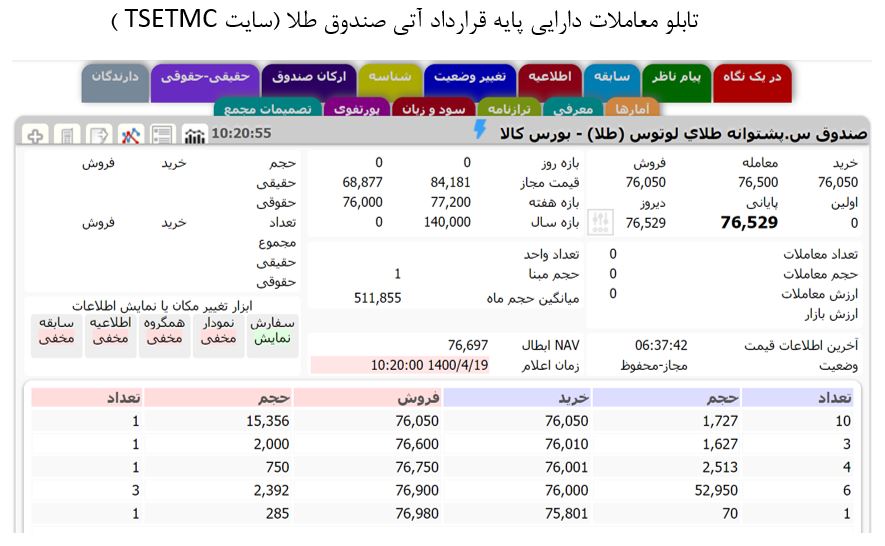

تابلو معاملات دارایی پایه قرارداد آتی صندوق طلا (سایت TSETMC و سایت بورس کالا )

مطابق تصاویر زیر شما میتوانید معاملات دارایی پایه (در اینجا صندوق طلای لوتوس) قرارداد آتی صندوق طلا را از طریق سایت TSETMC و سایت بورس کالا مشاهده کنید.

نحوه ورود به معاملات قرارداد آتی صندوق طلا چگونه است؟

آموزش گام به گام ورود به معامله قرارداد آتی صندوق طلا در 10 مرحله به شرح زیر است:

- ثبت نام و احراز هویت در سامانه سجام (برای ثبت نام سجام کلیک کنید.)

- مراجعه به کارگزاری دارای مجوز برای صدور کدمعاملاتی قرارداد مشتقه بورس کالا و تکمیل فرم «درخواست اخذ مجوز دسترسی به سامانه معاملات برخط»

- ارائه مدارک هویتی شامل شناسنامه و کارت ملی را به همراه کپی آخرین مدرک تحصیلی

- شرکت در آزمون کتبی یا شفاهی کارگزاری. این آزمون توسط مدیریت معاملات برخط کارگزاری برای ارزیابی صلاحیت حرفه ای شما برگزار میشود.

- در صورت قبولی در آزمون، عقد قرارداد بین شما و کارگزاری جهت انجام معاملات برخط کالا و اوراق مشتقه صورت می گیرد.

- صدور نام کاربری و رمز عبور جهت دسترسی به سامانه معاملات برخط قراردادهای آتی توسط کارگزار

- افتتاح حساب عملیاتی (حساب در اختیار بورس) و واریز وجه تضمین اولیه به آن توسط معامله گر

- اتخاذ موقعیت تعهدی خرید یا فروش قرارداد آتی طی دوره حراج یا معاملاتی

- انجام معاملات روزانه به منظور افزایش یا کاهش موقعیت های تعهدی خرید و فروش (اختیاری)

- تسویه قرارداد به صورت تحویل فیزیکی دارایی پایه یا تسویه نقدی همراه با جریمه در سررسید (در صورت داشتن موقعیت باز و واردن شدن به دوره تحویل)

جمع بندی

قرارداد آتی صندوق طلا یک نوع ابزار سرمایه گذاری جدید و نوین در بازار سرمایه کشور میباشد. مزایای آتی صندوق طلا برای معامله گران ریسک پذیر و فعالان بازار طلا جذابیت بالایی ایجاد میکند. در این مطلب آموزشی از معرفی قراردادهای آتی صندوق طلا تا اهمیت و چرایی تشکیل آن گفتیم و جزئیات مربوط به این فرزند تازه وارد بازار آتی را تشریح کردیم. در صورتی که ابهام یا سوالی در این رابطه داشتید میتوانید در بخش نظرات با ما در میان بگذارید. کارشناسان سیگنال برای پاسخ گویی به کاربران اقدام خواهند کرد.

سوالات متداول

قرارداد آتی صندوق طلا یک ابزار مالی جدید در بورس کالا میباشد که برای معامله روی واحدهای صندوق طلا ایجاد شده است. دارایی پایه این قراردادهای آتی، شامل قرارداد آتی صندوق طلای لوتوس، دنای زاگرس و کهربا میباشد.

برای ورود به بازار آتی حتما باید کد معاملاتی مخصوص بورس کالا داشت. مراحل اخذ کد آتی در بورس کالا را در این مطلب طی 10 گام تشریح کرده ایم.

همانطور که بالاتر گفتیم مجموع کارمزد پرداختی قرارداد آتی صندوق طلا توسط خریدار/فروشنده 0.0006 است.

سلام، با تشکز از مطالب مفید شما، ایجاد معاملات آتی در روند مثبت یا منفی معاملات روزانه واحدهای صندوق چه تاثیری دارد؟