تحلیل صندوق پالایش یکم | 16 آذرماه 1399

با توجه به اجرای اصل 44 مبنی بر خصوصی سازی شرکتهای دولتی و پیشنهاد هیئت دولت و تایید مجلس مصوب شد قسمتی از بودجه سال 99 از محل فروش دارایی ها یا سهام شرکتهای دولتی تامین مالی گردد لذا تدبیری اندیشیده شد که سهام دولت در این شرکتها در قالب چند صندوق سرمایه گذاری قابل معامله در بورس یا ETF به عموم واگذار گردد.

در این نوع واگذاری که در سطح دنیا مشابه ای نداشته یک صندوق سرمایه گذاری از نوع سهامی با مالکیت دولتی تشکیل شده و سهام شرکتها بطور غیر مستقیم از طریق این صندوقها به عموم واگذار گردید آنجایی که این شرکتها زیرمجموعه یک صندوق سرمایه گذاری دولتی می باشند، مالکیت شرکتها واگذار شده اما مدیریت این صندوق (شما بخوانید مدیریت شرکتها) کماکان برای دولت محفوظ خواهد بود. البته در خبرها آمده است که قرار است تا سال 1400 این انتقال مدیریت انجام پذیرد.

دولت در ابتدا صندوق دارایکم را تشکیل داده و سهام 3 بانک و 2 شرکت بیمه در قالب صندوق دولتی دارا یکم را به عموم عرضه کرد و با توجه به اینکه این پذیره نویسی در روزهای پر رونق بورس صورت پذیرفت، مشارکت کنندگان در این پذیره نویسی در مدت زمان کوتاهی بازده بسیار خوبی کسب نمودند.

تجربه نسبتاً موفق در جلب استقبال عموم از عرضه واحدهای صندوق اول، دولت را بر آن داشت که صندوقهای دارا دوم و دارا سوم را نیز طراحی و عرضه نماید. با توجه به اینکه نمادهای صندوق دوم همه از گروه پالایشی بودند اسم دارا دوم به پالایش یکم تغییر داده شد. صندوق سرمایه گذاری ETF پالایش یکم متشکل از 4 شرکت پالایشگاهی تهران، بندرعباس، تبریز و اصفهان در مرداد99 پذیره نویسی و عرضه گردد و برای جذاب تر شدن تخفیف 20درصدی نیز برای آن لحاظ گردید .

در روزهای پذیره نویسی این صندوق سرمایه گذاری بورس دوران رونق نسبی خود را پشت سر گذاشته و سرمایه گذاران با شک و تردید به سمت این صندوق رفتند و پس از 2بار تمدید کمتر از 20% از واحدهای این صندوق بفروش رسید پس از عرضه واحدهای صندوق ریزش بورس آغاز گردید و نمادهای صندوق پالایش یکم نیز درصف فروش قفل شدند هیئت دولت با افزایش تخفیف تا 30% موافقت نمود و این صندوق با کمی تاخیر در 12 آذر بازگشایی گردید.

در این مقاله بر آن شدیم که این صندوق و نمادهای زیرمجموعه آن را از منظر تحلیل بنیادی و بر اساس آخرین صورتهای مالی (6ماهه99) مورد واکاوی و تحلیل قرارداده تا بر میزان ارزندگی آن واقف شده و بتوانیم تصمیم بهتری برای نگهداری، فروش یا خرید واحدهای این صندوق اتخاذ نماییم.

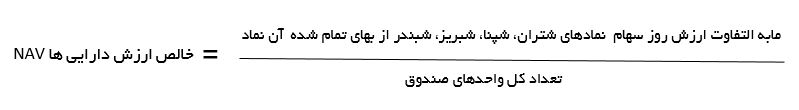

ارزش واحدهای هر صندوق سرمایه گذاری به درصد و میزان بازدهی سهام سبد سرمایه گذاری آن صندوق ارتباط دارد به این عدد در اصطلاح ارزش خالص فعلی دارایی ها یا به اختصار NAV گفته می شود و مبنای ارزشگذاری واحد صندوق بر اساس قیمت روز سهام موجود در پورتفوی آن صندوق می باشد.

پورتفوی صندوق سرمایه گذاری پالایش یکم

در پورتفوی این صندوق 4 نماد شتران، شپنا، شبریز و شبندر قرار دارند.در جدول زیر میزان سهام دولت در این پالایشگاه ها ارائه شده است .

ارزش اولیه هر واحد صندوق پالایش یکم در روز اول و هنگام پذیره نویسی 10 هزار تومان بود و درحال حاضر NAV یا خالص ارزش روز هر واحد در روز چهارشنبه 12 آذر مبلغ 104،441 ریال است اما قیمت پایانی وقیمت مبادله شده در بازار 106،170 ریال است . کارشناسان اعتقاد دارند در بررسی صندوقهای سرمایه گذاری سهامی اگر قیمت بازار هر واحد (قیمتی که در حال معامله است) کمتر از 30% پایین تر از NAV باشد برای خرید بسیار جذاب است و اگر قیمت بازار هر واحد 30% بالاتر از NAV باشد فرصت فروش است و زمانیکه قیمت در بین این دوبازه ( بین 30% کمتر و بیشتر NAV) نوسان دارد درکوتاه مدت و میان مدت پیشنهاد خاصی جهت نگهداری یا فروش ندارند.

افق سرمایه گذاری بلند مدت نگهداری یا فروش واحدهای این صندوق ارتباط مستقیم دارد به ارزندگی و میزان رشد یا کاهش نمادهای شپنا، شتران، شبندر و شبریز.

فرمول اختصار برای محاسبه NAV هر واحد یا خالص ارزش فعلی در صندوقهای سرمایه گذاری دولتی از فرمول زیر استفاده می شود.

لذا برای بررسی ارزش خالص هر واحد صندوق به بررسی و مقایسه نمادهای این صندوق می پردازیم.

گروه فرآورده های نفتی (پالایشی):

فعالیت اصلی شرکتهایی این گروه صنعت عمدتا پالایش و فرآورش نفت خام بوده و نفت خام را به فرآورده های نفتی تبدیل می نمایند.

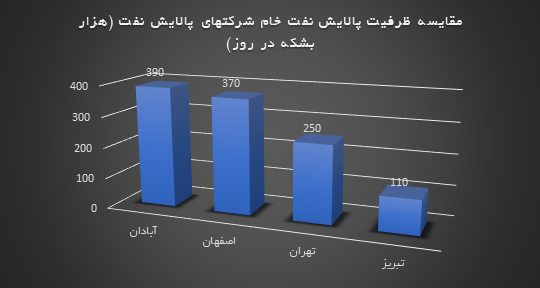

پالایشگاه آبادان و اصفهان جزو بزرگترین پالایشگاههای کشور بوده و همراه دو پالایشگاه تهران و تبریز 54% پالایش نفت کشور را انجام می دهند.

بازار عمده محصولات این شرکتها داخل کشور بوده که از طریق شرکت ملی پخش فرآورده های نفتی ایران یا بورس انرژی عرضه می گردد. فرآورده های اصلی عبارتند از گاز مایع، بنزین، نفت سفید، نفت گاز، نفت کوره و سوخت های هوایی سبک و سنگین می باشد همچنین فرآورده های ویژه شامل حلال ، نفتا، وکیوم باتوم، روغن پایه، آیزروسایکل، گوگرد و هیدروژن سولفوره می باشد. شرکت های پالاییشی تامین کننده خوراک صنایع بزرگی نظیر شرکت ها ی تولید روغن می باشند.

خوراک دریافتی و نفت خام توسط خطوط لوله به این پالایشگاهها منتقل می شود.

مهمترین عوامل تاثیر گذار بربهای تمام شده

- شیوه قیمت گذاری:طبق آخرین ابلاغیه وزارت نفت درخصوص قیمت گذاری نفت خام و فراورده های اصلی، مبنای قیمت گذاری فرآورده های پالایشی در سال 1399 بر اساس متوسط وزنی ماهانه قیمت فروش صادرات دریایی و زمینی فوب ایران و مبنای قیمت گذاری نفت خام نیز قیمت نفت خام سبک و سنگین صادراتی در هر ماه شمسی خواهد بود.

- بر اساس پروتکل های سازمان بین المللی دریانوردی از ابتدای سال 2020 کشتی ها تنها مجوز استفاده از سوخت نفت کوره با گوگرد پایین را دارند این امر ممکن است محدودیت هایی برای فروش نفت کوره ایران ایجاد نماید. از سویی دیگر اجرای این پروتکل سبب کاهش قیمت جهانی نفت کوره و کاهش حاشیه سود شرکتهای پالایشی گردیده است. همچنین کاهش نرخ جهانی نفت کوره منجر به کاهش فروش فرآورده های ویژه نظیر روغن پایه و وکیوم باتوم می گردد.

- شیوع بیماری همه گیر کوید19 دارای پیامدهای گسترده ای بوده و انتظار بر ادامه آن می باشد کاهش فعالیت های اقتصادی منجر به کاهش تقاضا گردیده است

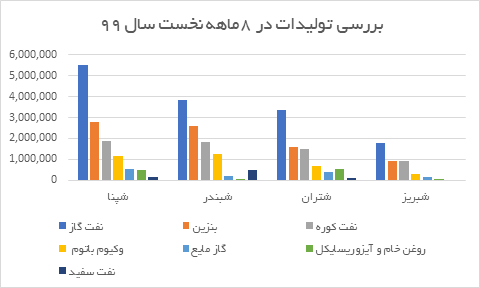

بررسی تولیدات در 8 ماهه 99

سه محصول عمده ای که پالایشگاه ها تولید می کنند نفت گاز، بنزین و نفت کوره می باشد بیشترین سبد تولیدی شرکتهای پالایشی به تولید این سه محصول اختصاص داده می شود از بین آنها بیشترین حجم تولید متعلق به نفت گاز است رتبه اول در تولید این محصول را شپنا و پس از آن شبندر و شتران دارند بیشترین تولید بنزین و نفت کوره نیز بترتیب در شبندر، شپنا و شتران صورت می گیرد.

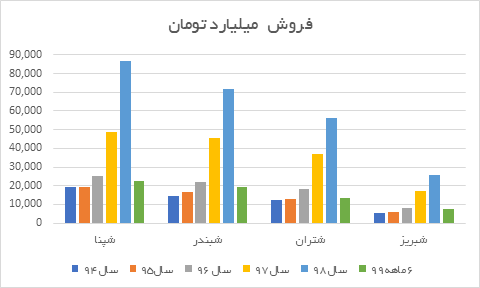

فروش شرکتهای صندوق پالایش یکم:

شرکتهای صندوق پالایش یکم در سالهای 98با افزایش فروش مواجه بوده اند اما در در سال جاری فروش این شرکتها کاهش محسوسی را تجربه نموده است

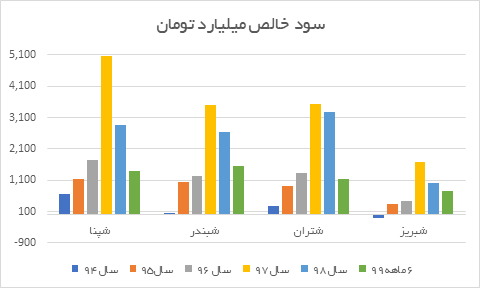

سود و زیان خالص

بررسی روند سودسازی نشان می دهد شرکتهای شبندر و شبریز روند سودسازی بهتری داشته اند.

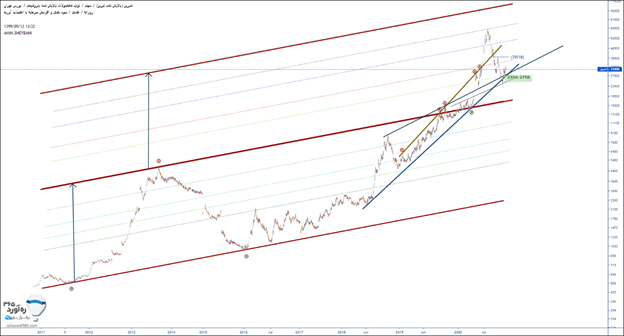

تحلیل تکنیکال شتران:

کف و سقف قیمت میان مدت در تحلیل مشخص شده است.

تحلیل تکنیکال شپنا:

مودار سهم در نیمه های کانال فوقانی قرار دارد و اهداف کوتاه مدت و سطح حمایتی کوتاه مدت در تصویر نشان داده شده است

تحلیل تکنیکال شبریز:

سهم کانال چند ساله بلندمدتی خود را به سمت بالا شکسته است و طبق قاعده شکست کانال هدف بعدی سقف کانال دوم است بنظر می رسد نسبت ریسک به ریوارد مناسبی داشته باشد

تحلیل تکنیکال شبندر:

بعد از شکست روند صعودی سهم وارد فاز اصلاحی شده و نواحی مهم میان مدت در تحلیل نشان داده شده است.

عزیزان مفت از چنگتون در نیارن این طلای ناب قیمتی برمیدارن باورنکردنی وسود شرینی به سهامدارانی که صبر کردن و کسانی که میفروشن ناگواری برای انها خواهد بود

کدام تخفیف ۳۰ درصدی کفتند و با ۲۰ درصد به مردم فروختند و هیچ گونه برگشت ریالی و سهامی اضافه بابت آن ۱۰ درصد نداشته است .و عملا زیر حرف خود زدن

تشکر کامل و جامع