آشنایی با انواع ابزارهای معاملاتی بورس کالا

در این مقاله با انواع ابزارهای معاملاتی بورس کالا آشنا میشویم. با توجه به استقبال چشمگیر مردم از بازار سهام و اوراق بهادار در این سال ها، بازار بورس کالا را می توان عضو منزوی بازار سرمایه دانست. بورس کالا در کنار بورس اوراق بهادار، فرابورس و بورس انرژی، بازار سرمایه را تشکیل می دهد. هدف این بازار اینست که بازاری یکپارچه و قانون مند ایجاد کند تا داد و ستد آتی و نقدی کالا ها مخصوصا کالاهایی مانند محصولات کشاورزی و فلزی راحت تر انجام شود و واسطه ها تا حد ممکن حذف شوند. اگر تاکنون اسم قراداد آتی به گوشتان نخورده و با معاملات این بازار آشنا نیستید، نگران نباشید. ما در این مقاله به شما کمک می کنیم تا با انواع کالا هایی که در بورس کالا معامله می شوند و انواع قرارداد های موجود در این بازار آشنا شوید.

انواع بازار در بورس کالا

به طور کلی انواع بورس کالا را می توان به صورت زیر دسته بندی کرد:

- بازار فیزیکی: در این بازار محصولات مختلفی مانند محصولات پتروشیمی، محصولات کشاورزی، محصولات معدنی و فرآورده های نفتی معامله می شود.

- بازار مشتقه: در این بازار از قراردادهای آتی و قراردادهای اختیار معامله استفاده می شود.

- بازار فرعی: این بازار برای معامله کالاهایی است که شرایط فروش در بازار فیزیکی را ندارند.

- بازار مالی: در این بازار اوراق سلف موازی استاندارد، گواهی سپرده کالایی و صندوق های کالایی معامله می شوند.

در ادامه هر یک از این بازار ها را جداگانه توضیح می دهیم.

بازار فیزیکی بورس کالا چیست؟

همانطور که از نام این بازار مشخص است، در این بازار کالا به صورت فیزیکی معامله می شود. یعنی شبیه به همین بازار های سنتی و معمولی که وجود دارد اما با قوانین و ساز و کار های مخصوص به خود.

در این بازار تولید کنندگان مواد خام، که عرضه کنندگان نامیده می شوند، تولیدات خود را در بازار فیزیکی بورس کالا عرضه می کنند. در طرف دیگر معامله نیز، مصرف کنندگان این مواد خام، آن ها را برای تولید محصولات فرآوری شده خریداری می کنند.

تفاوت این بازار با بازار های سنتی این است که حجم معاملات بسیار بالا تر و قیمت ها نیز شفاف تر هستند.

در حال حاضر چهار گروه کالایی در بازار فیزیکی بورس کالا معامله می شوند:

- محصولات صنعتی و معدنی، مانند فولاد، مس، آلومینیوم، سنگ آهن، روی، کنسانتره فلزات گرانبها، کنسانتره مولیبدن، آهن اسفنجی، سرب و غیره

- محصولات کشاورزی، مانند جو، گندم، ذرت، شکر، روغن خام، کنجاله (سویا، کلزا، آفتابگردان و غیره) عدس، مرغ منجمد، زعفران، پسته، برنج، جوجه، تخم مرغ و غیره

- محصولات پتروشیمی، در این گروه دو دسته محصولات شیمیایی (سود کاستیک، استایرن، اوره، بنزن، دراتیل هگزانول، ارتوزایلن، منواتیل گلایکول، اسید استیک و غیره) و محصولات پلیمری (پلی پروپیلن، پلی اتیلن سنگین، پلی اتیلن سبک، پلی ونیل کلراید، پلی اتیلن ترفتالات، پلی استراین و غیره) معامله می شوند.

- فرآورده های نفتی، مانند روغن، وکیوم، قیر، باتوم، گوگرد، لوب کات، سلاپسواکس، عایق رطوبتی و غیره

در بازار فیزیکی عرضه کنندگان شرایط خرید را برای خریداران مشخص می کنند. خریداران نیز به دو گروه خریداران داخلی (داخلی حقیقی و داخلی حقوقی) و خارجی (خارجی حقیقی و خارجی حقوقی) تقسیم بندی می شوند.

هر یک از این افراد روش های مختلفی برای دریافت کد معاملاتی دارند. اما پس از گرفتن کد و تکمیل فرم های مربوطه می توانند از طریق کارگزار خود اقدام به خرید و فروش کنند.

انواع قراردادها در بازار فیزیکی بورس کالا

قراردادها در بازار فیزیکی را می توان به صورت زیر دسته بندی کرد:

- قرارداد نقدی: در این قرارداد دو طرف نهایتا تا ۳ روز کاری زمان دارند کالا و وجه آن را به طرف مقابل تحویل دهند.

- قرارداد نسیه: در قرارداد نسیه همانطور که با آن آشنا هستید،خریدار کالا را تحویل گرفته ولی بهای آن را در آینده پرداخت می کند.

- قرار داد سَلَف: قرارداد سلف عکس نسیه می باشد. در این حالت عرضه کننده کالا پول را می گیرد و مقدار معینی از کالا را در زمان مشخصی به خریدار تحویل میدهد. در واقع عرضه کننده کالای خود را برای تامین نقدینگی یا اهداف دیگر پیش فروش کرده است.

- قرارداد معاوضه: در این قرارداددو طرف معامله توافق می کنند که معامله را با نقل و انتقال دو کالای متفاوت انجام دهند. مثلا اگر شخصی بهای گندم خریداری شده را با زعفران بپردازد، قرارداد معاوضه انجام داده است. مبنای این قرارداد معمولا نرخ بهره یا نرخ ارز می باشد.

بازار مشتقه بورس کالا چیست ؟

بازار مشتقه بورس کالا چیست . بازار مشتقه را می توان بازار نوین بورس کالا نامید. چرا که بر اساس نوع کالا و نیاز معاملهگران شیوه جدیدی برای معاملات به وجود آورده است.

در این بازار از قراردادهای آتی و اختیار استفاده می شود. از مزایای این بازار می توان به تضمین معاملات و قابلیت معامله استقراضی نام برد. قبل از آشنایی با ابزارهای بازار مشتقه بهتر است با مفهوم دارایی پایه به عنوان اساس این بازار آشنا شویم.

دارایی پایه چیست؟

فرم کلی معاملات در بازار مشتقه به این صورت است که یک کالا به عنوان کالای پایه تعریف می شود و قراردادها بر اساس آن تعریف میشوند. یعنی قیمت معاملات از قیمت یک دارایی پایه مشتق می شود. بنابراین بازار را مشتقه می نامند. دارایی پایه می تواند انواع فلزات، فرآورده های نفتی یا محصولات کشاورزی باشد.

اکنون دارایی های سکه، زعفران، پسته، نقره، صندوق طلای لوتوس و سهام را به عنوان دارایی پایه در قراردادهای آتی و اختیار در بازار داخل مورد استفاده قرار می گیرند.

قراردادهای آتی

در این قرارداد دو طرف معامله توافق می کنند که یک کالا مشخص را در تاریخ خاصی معامله کنند. مشخصات کالا و تاریخ معامله بر اساس مقررات بازار رسمی بورس تعیین می شود. در این قرارداد قیمت در همان ابتدای کار به توافق دو طرف میرسد و مبلغی نیز به عنوان وجه تضمین قرارداد رد و بدل می شود تا خریدار و فروشنده متعهد به قرارداد بمانند. این وجه تضمین به اتاق پایاپای بورس سپرده میشود. در حال حاضر قراردادهای آتی بورس کالای ایران برای محصولاتی مانند سکه، زیره سبز، زعفران، پسته، لوتوس و نقره وجود دارد.

قرارداد اختیار معامله

اختیار معامله قراردادی است که در آن طرفین معامله اختیار خرید یا فروش یک دارایی با قیمت مشخص را تا زمانی مشخص بدست می آورند. به طور کلی اخیار معامله به دو بخش اختیار خرید و اختیار فروش تقسیمبندی می شود. در ادامه این قرارداد را با مثال توضیح می دهیم. (دقت کنید که اعداد ذکر شده در مثال ها فقط برای فهم راحت تر اختیار معامله می باشند و با اعداد دنیای واقعی متفاوتند.)

- اختیار معامله خرید: فرض کنید هر سهم شرکت الف در حال حاضر ۹۵۰ تومان در بازار معامله می شود. شما تصمیم می گیرید اختیار خرید ۱۰۰ سهم از این شرکت را با قیمت ۴۰ تومان به ازای هر سهم و با تاریخ انقضای ۶ ماهه خریداری کنید. در نتیجه سرمایهگذاری اولیه شما مبلغ ۴۰۰۰ تومان خواهد بود. در این معامله شما اختیار دارید پس از ۶ ماه هر سهم را با قیمت توافقی ۱۰۰۰ تومان خریداری کنید.

- اختیار معامله فروش: این بار نیز فرض کنید هر سهم شرکت الف در حال حاضر ۹۵۰ تومان در بازار معامله می شود. شما تصمیم می گیرید اختیار فروش ۱۰۰ سهم از این شرکت را با قیمت ۴۰ تومان به ازای هر سهم و با تاریخ انقضای ۶ ماهه خریداری کنید. در نتیجه سرمایه گذاری اولیه شما مبلغ ۴۰۰۰ تومان خواهد بود. در این معامله شما اختیار دارید پس از ۶ ماه هر سهم را با قیمت توافقی ۱۰۰۰ تومان بفروشید.

تفاوت قرارداد اختیار و آتی

در قرارداد آتی هم خریدار و هم فروشنده متعهد هستند در زمان سررسید دارایی را تحویل و یا به فروش برسانند ولی در قرارداد اختیار تنها فروشنده متعهد به تحویل دارایی است و خریدار می تواند تصمیم بگیرد که آن دارایی را دریافت کند یا خیر؟

بازار مالی چیست؟ (انواع معاملات سلف و گواهی سپرده کالایی)

در این بازار اوراق سلف، گواهی سپرده کالایی و صندوق های کالایی معامله می شوند. در ادامه با هر یک آشنا می شویم.

- اوراق سلف موازی استاندارد: این قرارداد همان قرارداد سلف استاندارد است با این تفاوت که در قرارداد سلف موازی، خریدار اوراق میتواند قبل از تاریخ سررسید، قرارداد را به شخص ثالثی بفروشد.

- گواهی سپرده کالایی: اوراق بهاداری است که نشان دهنده مالکیت دارنده اوراق بر مقدار معینی کالا میباشد. پشتوانه این اوراق قبض انبار استانداری بوده و توسط بورس تایید می شوند. ذرت، سکه، جو و زعفران جز اولین کالاهایی بودند که از گواهی سپرده کالایی استفاده کردند.

یکی از فواید این اوراق اینست که محصول بین انبار ها جابجا نمی شود. در نتیجه هزینه حمل و نقل و انبارداری کاهش مییابد. اوراق سپرده کالایی دارای ورقه بهادار بوده و می تواند در بازارهای مختلف معامله شود. با وثیقه گذاشتن این اوراق در موسسات مالی نیز می توان تسهیلات دریافت کرد. همچنین در بازار مشتقه، معامله گران باید کالا را تحویل دهند اما در گواهی سپرده کالایی نیازی به تهیه کالا وجود ندارد و در زمان سررسید، تحویل همین گواهی کفایت میکند.

- صندوقهای کالایی: این صندوق ها با خرید گواهی سپرده کالا و اوراق مبتنی بر کالا در بازار فعالیت می کنند. صندوقهای کالایی عموما در مواد اولیه مانند فلزات گرانبها، منابع انرژی و محصولات اولیه کشاورزی سرمایه گذاری می کنند و به انواع مختلف صندوقهای شاخصی، صندوقهای سرمایه گذاری کالا و صندوقهای کالایی آتی تقسیمبندی می شوند.

صندوقهای کالایی به سرمایهگذاران این امکان را میدهند که به جای خرید و نگهداری کالای مورد نظر و تحمل هزینههای حمل و نقل، انبارداری و خسارتهای احتمالی آن، اوراق این صندوقها را خریداری نمایند. با خرید این اوراق، سرمایهگذار در عین داشتن مالکیت کالای موردنظر، مسئولیت نگهداری از آن کالا را بر عهده ندارد. به عبارت دیگر، این صندوقها بخش قابل ملاحظهای از وجوه گردآوری شده خود را به سرمایهگذاری در کالایی خاص اختصاص میدهند و علاقهمندان به سرمایهگذاری در آن کالای خاص اقدام به خرید واحدهای این صندوقها میکنند. یکی از محبوبترین صندوقهای کالایی در بازار ایران، صندوق های مبتنی بر طلا هستند که در مقاله صندوق سرمایه گذاری طلا چیست می توانید بیشتر با این صندوق ها آسنا شوید.

بازار فرعی چیست؟

به طور کلی معاملات بازار بورس کالا بر اساس میزان نقدشوندگی سهام شرکت های مختلف، در سه تابلو اول، دوم و فرعی نشان داده می شوند. تابلوی اول و دوم در تالار اصلی و تابلوی فرعی درتالار فرعی قرار دارد. در تابلو فرعی کالا هایی مانند ضایعات، مواد معدنی، اموال غیر منقول و غیره قرار دارند که معمولا شرایط عرضه در بازار فیزیکی را ندارند.

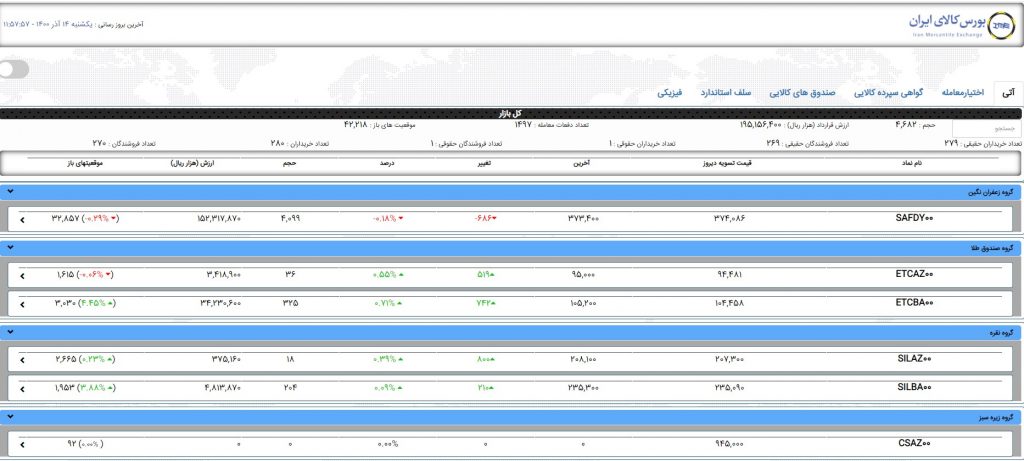

شما می توانید با مراجعه به سایت https://cdn.ime.co.ir/ معاملات آتی، اختیار، گواهی سپرده کالایی، صندوق کالایی، سلف استاندارد و فیزیکی آن روز را مشاهده نمایید. همچنین می توانید مشاهده نمایید چه اوراقی و در چه قیمتی در آن روز مورد داد وستد قرار گرفته اند.

سلام من ۱۵ سالمه اگر من بدون اموزش واردبورس بشم ایرادی داره و اینکه چه چیزهایی رو بیاید یاد بگیرم

با سلام دوست عزیز بهتر است قبل از ورود به بورس از آموزش های لازم برخوردار شوید شما میتوانید این آموزش ها را در اپلیکیشن سیگنال مشاهده نمایید.

سلام.من ۱۲۵۰ سهم هبرکت خریدم.آیا بدون خرید از سهام پایه میشه این رو فروخت.اگر باید پایه رو بخرم تا چه زمان مهلت دارم.چه تعداد پایه باید بخرم.

سلام، اوراق اختیار فروش تبعی به هیچ عنوان امکان فروش ندارند

سلام به نظرم مطالب قسمت اختیار معامله فروش احتیاج به اصلاحات دارد