در راند صعودی بعدی بازار،کدام سهام پیشتاز خواهند بود؟

برخی از تحلیلگران بنیادی قیمت های فعلی سهام را جذاب می دانند و تعدادی از تحلیلگران تکنیکال نیز اعتقاد دارند بازار هنوز تمام نشده و احتمالا رشد جدیدی را تجربه خواهد نمود و منتظر راند صعودی بعدی هستند. بورس ایران بعد از رشدهای رویایی سالهای 98 تا مرداد 99 که تا پیش از آن سابقه نداشت ، دچار ریزش شدید هم شد و همانطور که رشدهایی منحصربفرد و خیره کننده را تجربه نمود بزرگترین ریزش و کاهش قیمت دوران خود را نیز رقم زد دلایل متعددی برای این رشد و کاهش بازده مطرح شده است اما دراین مقاله می خواهیم بررسی کنیم که درصورتیکه قرار باشد بازار بورس رشد کند احتمالا کدام صنایع یا کدام نمادها پیشتاز این رشد خواهند بود.

عده ای از کارشناسان بر این عقیده هستند ارزش سهام بسیاری از شرکتها تاحدودی رفتار مشابه یکدیگر داشته و دوره گذشته همه با هم رشد داشته اند اما سهام هایی هم بوده اند که در همان زمان رشد زیادی نداشته و اصطلاحا جزو شرکتهای جامانده بازار هستند. لذا مرتبط در حال بررس و شناسایی این سهام هستند تا در زمانهای مناسب نسبت به جابجایی سهام خود اقدام نمایند. در اینگونه موارد برآوردها اینگونه است که پول از سهام گروه اول (سهام پیشرو دوره قبل) خارج شده و به سمت سهام گروه دوم (سهام جامانده بازار) سرازیر خواهد.

یکی از راههایی که برای شناسایی سهام جامانده بکارگرفته می شود مقایسه رفتار این گروه ها درادوار گذشته و برآورد رفتار احتمالی سهام در شرایط جدید است. در ادامه رشد بورس را در سال 91 و92 با رشد بورس در سال 98و99 مقایسه کنیم.

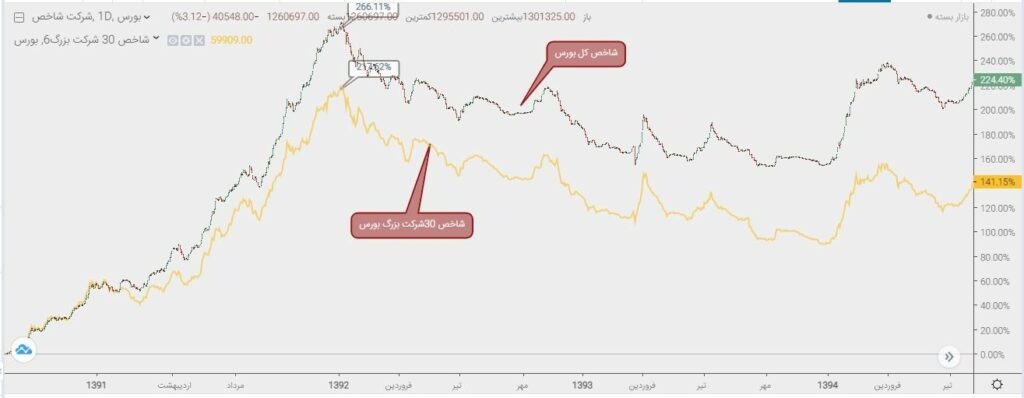

بررسی شاخص کل در سال 91 تا 94

در نمودار زیر شاخص کل بورس را با شاخص 30شرکت بزرگ بورس در بازه زمانی سالهای 91 تا 94 مقایسه شده است. این مقایسه نشان می دهد با اینکه رفتار شاخص کل و شاخص 30شرکت بزرگ مشابه یکدیگر بوده است اما در انتهای صعود خودشان، سرعت افزایش نرخ شاخص کل از شاخص 30شرکت بزرگ پیشی گرفته و این موضوع نشان می دهد با اینکه افزایش شاخص کل در آن زمان تا حد زیادی متاثر از رشد 30شرکت بزرگ بوده است اما در اواخر سال92 بقیه شرکتها رشد بیشتری را نسبت به شاخص کل تجربه کرده اند.

بعد از ریزش بورس در سال 92، شاخص کل و شاخص 30شرکت بزرگ تا حدی رفتاری یکسان داشته داشته و اصطلاحا در دوران افول نیز همه شرکتها شبیه یکدیگر بوده اند!

با توجه به اینکه شاخص هموزن از سال 1393 به بورس اضافه شده است و فاقد سابقه قبلی بوده نتوانستیم از این شاخص برای این بررسی بهره ببریم و در این بازه زمانی صرفا از شاخص کل و شاخص 30شرکت بزرگ بورسی استفاده شده است.

بررسی شاخص کل درسال 98 و 99

برای بررسی نموداری در این بازه از سه پارامتر شاخص کل، شاخص هم وزن و شاخص 30شرکت بزرگ بورسی استفاده شده است. این مقایسه ها نشان می دهد بعد از استراحت چندساله بورس تهران، از سال 97 به بعد بورس ایران آهسته آهسته از خواب بیدار شده و رشد خود خود را شروع کرده است.

در ابتدای این مسیر شاخص هم وزن از شاخص کل پیشی می گیرد اما در ماههای خرداد تا مرداد99 از رشد شاخص هموزن کاسته شده و شاخص کل رشد بهتری را تجربه می نماید.

اگر به شاخص 30 شرکت بزرگ بورس دقت کنیم می بینیم این شاخص رشد بسیار بیشتری از شاخص کل و شاخص هم وزن داشته و این موضوع نشان می دهد از خرداد تا مرداد 99 بیشتر تغییر رفتار شاخص کل متاثر از رفتار 30شرکت بزرگ بورس بوده است و بقیه شرکتها در حال درجا زدن یا اصلاح کردن بوده اند .

از جمله دلایلی که برای رشد شاخص 30شرکت بزرگ عنوان می شود واگذاری سهام دولتی که از شرکتهای شاخص ساز هم هستند در قالب صندوقهای ETF های اول و دوم بوده است.

پس از ریزش بورس در مرداد 99 ، هر دوی شاخصهای کل و شاخص هموزن با آهنگ تقریبا یکسانی شروع به ریزش کردند و جو روانی منفی و فشار فروشی که در بازار ایجاد شد سبب افت قیمت اکثر نمادها گردید. در این بین شاخص 30شرکت بزرگ بورس ریزش و نوسان بسیار بیشتری را نسبت به دیگر سهام تجربه نمود و سهامداران این سهام ضرر بیشتری را متحمل شدند.

از آذر99 به علارقم اصلاح های نسبتا عمیق شاخص کل و بخصوص اصلاح نمودار شاخص 30 شرکت بزرگ ، شاخص هم وزن راه خود را جدا کرده و روند نسبتا رو به رشدی را آغاز نموده است. از این مقایسه می توان اینگونه برآورد نمود که بازده سرمایه گذاری در شرکتهای بزرگ ، حال و روز چندان مساعدی ندارد اما کلیت بازار و شرکتهای کوچکتر بورسی رفتار متعادل تر و حتی رو به رشدتری را در حال تجربه کردن هستند.

شناسایی صنایع پیشرو ( صنایع جامانده )

جدول زیر بر اساس بازدهی صنایع پس از ریزش معروف بورس و در بازه زمانی از 20 مرداد تا 24دی99 تنظیم شده است. همچنین پارامترهای “نسبت قیمت به درآمد” یا همان P/E (هر چه این نسبت کوچکتر باشد نرخ بازگشت سرمایه بیشتر است) ، تعداد شرکتهای هر گروه ، ارزش بازار هر گروه و بتای 90روزه هر گروه نیز ارائه شده است.

ضریب بتا به میزان همبستگی یا نوع رفتار گروههای صنعت با شاخص کل می پردازد هر چه این عدد به عدد 100% نزدیک تر باشد رفتار آن گروه یا آن نماد تطابق بیشتری با رفتار شاخص کل خواهد داشت. در این جدول گروههای صنعت بر اساس بتای 90 روزه از کم به زیاد مرتب شده و در 3 گروه مجزا تقسیم بندی شده اند.

گروه اول (صنایعی که بتای پایین یا منفی دارند)

پایین بودن بتا به این معنی است که رفتار آن گروه مخالف رفتار شاخص کل بوده است یعنی در 90 روزه گذشته که شاخص کل رفتار تقریباً اصلاحی یا ریزشی را داشته است نمادهای این گروه خلاف رفتار شاخص کل و تقریباً در حال رشد بوده اند!

گروه دوم (بتای %40 تا 80%)

صنایعی که در این گروه طبقه بندی شده اند تا حدودی رفتاری مشابه شاخص کل داشته اند این تمایل به مشابه بودن با شاخص کل بین 40 تا 80درصد در نوسان بوده است.

گروه سوم (صنایعی که بتای بیشتر از 90درصد داشته اند)

این صنایع رفتاری دقیقاً مشابه و حتی در بعضی اوقات افراطی تر از شاخص کل داشته اند (نمادهایی که همسبتگی بالای 100% دارند رفتاری مشابه و شدیدتر از شاخص کل داشته اند) این به این معنی است که در سه ماه گذشته که شاخص کل جریان نزولی داشته نمادهای این گروه ها نیز در حال نزول بوده و یا حتی افت قیمت بیشتری را تجربه کرده اند.

جمع بندی:

با اینکه استثنائاتی هم ممکن است وجود داشته باشد اما عمدتاً رفتار نمادهایی که در یک گروه صنعت هستند مشابه یکدیگر هستند. شاخص کل بورس برمبنای تغییر ارزش شرکتهای بورسی محاسبه می شود و همیشه حدود 30 شرکت بزرگ بورس بیشترین تاثیر را بر تغییر عدد شاخص کل داشته اند.

از سویی دیگر بررسی رفتار شاخص کل بشدت مورد توجه اهالی بازار و فعالین بازار سرمایه بوده و تعدادی از سهامداران نیز معاملات خود را بر مبنای نوع رفتار شاخص کل پایه گذاری می کنند. از منظر مدیریت سرمایه نیز چیدمان سبد سرمایه گذاری بر مبنای ضریب بتاهای متفاوت باعث کاهش ریسک پورفتو می گردد.

کارشناسان اعتقاد دارند در زمانهایی که شاخص کل روند صعودی دارد برای اینکه بتوانیم سود بیشتری از بازار بگیریم بهتر است سراغ نمادها یا گروههایی برویم که همبستگی 100% یا حتی بالای 100% با شاخص کل دارند و در زمانهای افول و ریزش شاخص در نمادهایی که همبستگی پایین یا منفی با شاخص کل دارند سرمایه گذاری کنیم چراکه رفتار این نمادها یا این صنایع مخالف رفتار شاخص کل بوده و برای سرمایه گذاری جذاب تر خواهند بود!

عالی