نحوه خرید و فروش در بازار مشتقه (قراردادهای آتی و اختیار معامله)

بازار مشتقه شامل قراردادهای آتی و اختیار معامله است. در قرارداد آتی دو طرف معامله تعهد میکنند که کالایی را در زمانی مشخص در آینده معامله کنند اما در قرارداد اختیار، اوراق اختیار خرید یا فروش خریداری میشوند و خریدار این اختیار را دارد که از آن استفاده کند یا نکند. در ادامه نحوه خرید و فروش هر یک از این اوراق را توضیح میدهیم.

نحوه خرید و فروش قراردادهای آتی

برای معامله قراردادهای آتی، مانند معامله هر ورقه بهادار دیگری، نیاز به سامانه معاملاتی دارید. شما میتوانید با مراجعه به کارگزاری، به سامانه و کد معاملاتی مخصوص بازار آتی دسترسی پیدا کنید.

حالا که کد معاملات آتی را دریافت کردید، میتوانید معاملات خود را آغاز کنید.

مرحله اول: واریز وجه

اولین قدم برای شروع معاملات در هر بازاری شارز حساب است. برای این معاملات نیاز به دو حساب دارید، حساب عملیاتی و حساب پشتیبان. حساب عملیاتی یا حساب در اختیار بورس یک حساب مشترک با سازمان بورس است. شما نمیتوانید از این حساب پول برداشت کنید و حق برداشت منحصرا در اختیار سازمان بورس است. حساب پشتیبان یا حساب شخصی حسابی است که به حساب عملیاتی وصل میشود و برای برداشت وجه کاربرد دارد. در حال حاضر افتتاح این دو حساب تنها از طریق بانکهای ملت و سامان امکان پذیر است. دقت کنید که هر دو حساب عملیاتی و پشتیبان باید از یک بانک باشند.

برای شارژ حساب معاملات آتی دنبال درگاه واریز وجه نگردید. چون نیاز نیست وجهی به حساب کارگزار پرداخت کنید، بلکه باید حساب در اختیار بورس خود را شارژ کنید. پس میتوانید با مراجعه به بانک یا روشهای آنلاین پرداخت وجه، این کار را انجام دهید.

پس از شارژ حساب در اختیار بورس، به بخش «مدیریت مالی» در سامانه معاملات آتی مراجعه کرده و حساب خود را بروزرسانی کنید تا وجه واریز شده در سامانه نمایش داده شود.

مرحله دوم: انجام معاملات

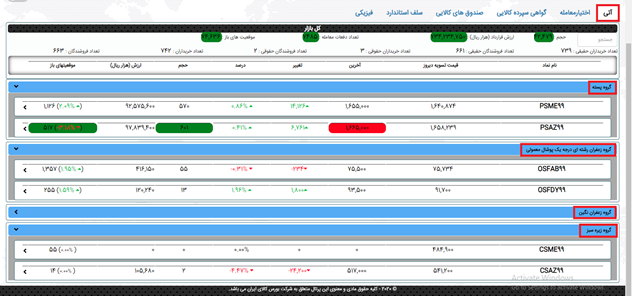

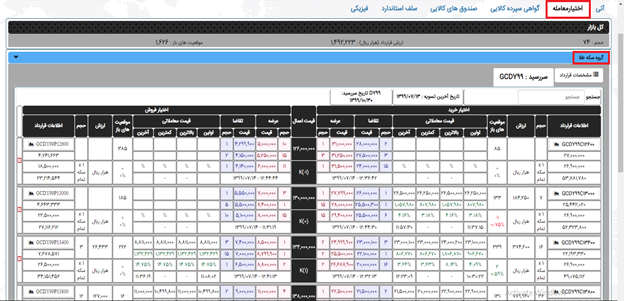

پس از این که حسابتان را شارژ کردید نوبت آن رسیده که نماد مورد نظرتان را پیدا کنید. نام نمادهایی که در بازار آتی معامله میشوند در سایت بورس کالا به ادرس cdn.ime.co.ir آمده است. در حال حاضر تنها زعفران، پسته و زیره سبز در این بازار معامله میشوند. تصویر نیز تابلو معاملات آتی را نشان می دهد.

رنگهای سبز و قرمز در این تابلو نشاندهنده افزایش یا کاهش قیمت، حجم معاملات، موقیعتهای باز و غیره میباشند.

پس از این که نماد مورد نظرتان را انتخاب کردید، به صفحه خود در سامانه معاملات آتی مراجعه کنید. در شکل زیر میتوانید این سامانه را مشاهده کنید.

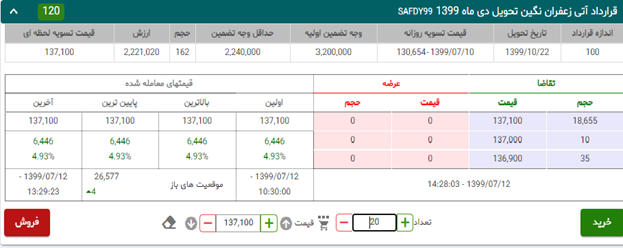

برای شروع خرید و فروش، ابتدا نام نماد مورد نظرتان را در قسمت دیدهبان جستجو کنید. فرض میکنیم شما زغفران نگین را انتخاب کردهاید. پس اطلاعات زعفران نگین شامل اندازه هر قرارداد، تاریخ تحویل و اطلاعات دیگر نمایش داده خواهد شد.

قبل از انجام معامله بهتر است به اطلاعات نماد دقت کنید.

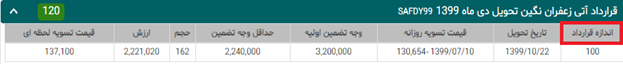

اندازه قرارداد، نشاندهنده اندازه هر یک قرارداد از نماد موردنظر میباشد. یعنی در این مثال هر قرارداد زعفران شامل ۱۰۰ گرم زعفران است.

قیمت تسویه روزانه در معاملات آتی را میتوان به قیمت پایانی در بازار سهام تشبیه کرد. این مقدار میانگین قیمت معاملات انجام شده برای هر قرارداد، در نیم ساعت پایانی آخرین جلسه معاملاتی در هر روز است.

اگر حجم معاملات در این نیم ساعت خاص کمتر از ۲۰٪ حجم کل معاملات آن روز باشد، قیمت تسویه روزانه بر اساس یک ساعت پایانی محاسبه میشود و اگر حجم معاملات در یک ساعت پایانی نیز کمتر از ۲۰٪ حجم کل معاملات آن روز باشد، این بار قیمت تسویه روزانه براساس حجم کل معاملات آن روز محاسبه میشود.

یکی از مهمترین مواردی که باید به آن دقت کنید، مقدار وجه تضمین اولیه است. وجه تضمین اولیه درصدی از ارزش هر قرارداد است که دو طرف میپردازند تا ضمانت کنند که به قرارداد پایبند هستند. در این مثال وجه تضمین اولیه برای هر قرارداد زعفران نگین ۳۲۰ هزار تومان میباشد.

این مقدار میتواند تعدیل شود. یعنی اگر قیمتها کاهش یابند، وجه تضمین خریدار کاهش و وجه تضمین فروشنده افزایش مییابد. مبلغ وجه تضمین اولیه توسط بورس تعیین میشود. تعدیل آن و بروزرسانی حسابها نیز توسط اتاق پایاپای صورت میگیرد.

حداقل وجه تضمین نیز اهمیت زیادی دارد. حساب سرمایهگذاران باید همواره به اندازه حداقل وجه تضمین شارژ داشته باشد. این مقدار معمولا به صورت ۶۰٪ وجه تضمین اولیه هر قرارداد درنظر گرفته میشود. اگر حساب سرمایهگذار از حداقل وجه تضمین کمتر باشد، call margin اتفاق میافتد. در این زمان وی باید از معامله صرفنظر کند یا حساب خود را تا حداقل وجه تضمین شارژ کند که به آن سپرده جبرانی میگویند.

در پایان میتوانید با ثبت قیمت و تعداد درخواستی، نسبت به خرید یا فروش قراردادهای آتی اقدام کنید.

دقت کنید که تعداد، نشان دهنده تعداد قراردادهای مدنظر شما میباشد. عدد ۲۰ که در کادر فوق نوشته شده است، به این معناست که شما تمایل دارید ۲۰ قرارداد آتی هر یک به اندازه ۱۰۰ گرم و ۳۲۰ هزار تومان وجه تضمین اولیه را معامله کنید.

قیمت نوشته شده در کادر نیز قیمتی است که شما برای معامله هر یک گرم زعفران نگین در نظر گرفتهاید. پس میخواهید هر قرارداد ۱۰۰ گرمی زعفران را ۱۳۷۱۰۰۰ تومان و ۲۰ قرارداد را ۲۷۴۲۰۰۰۰ تومان معامله کنید.

در معامله قراردادهای آتی میتوانید اوراق را بخرید و قبل از سررسید آن را بفروشید یا میتوانید آن را تا سررسید نگه دارید، کالا را تحویل بگیرید و سپس اقدام به فروش آن کنید. در اینصورت باید هماهنگیهای لازم را با کارگزاری، انبار و اتاق پایاپای بورس انجام دهید. دریافت کالا در این حالت شبیه به معامله در بازار فیزیکی میباشد. اگر به هر دلیلی نتوانید کالا را در موعد مقرر تحویل بگیرید، باید مبلغی را به عنوان جریمه نکول پرداخت کنید. در اینصورت دیگر نیازی به دریافت کالا نیست و معامله فسخ میشود.

مرحله سوم: برداشت وجه

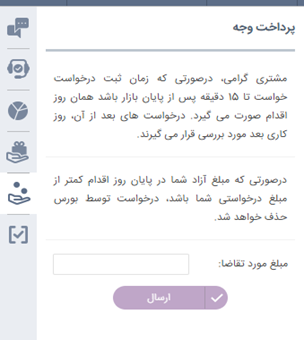

همانطور که گفته شد، نمیتوانید از حساب در اختیار بورس خود پول بردارید. اگر نیاز به برداشت وجه دارید، باید تقاضای برداشت وجه را برای کارگزار بفرستید. سپس کارگزار درخواست شما را به بورس ارسال میکند. نهایتا بورس کالا وجه درخواستی را از حساب عملیاتی شما به حساب پشتیبانتان انتقال میدهد و شما میتوانید مانند هر حساب بانکی دیگر وجه مورد نظرتان را دریافت کنید.

اگر درخواست برداشت وجه خود را تا ۱۵ دقیقه پس از اتمام جلسه معاملاتی برای کارگزار ارسال کنید، مبلغ درخواستی شما تا ساعت ۱۰ روز کاری بعد، از حساب در اختیار بورس به حساب شخصیتان منتقل خواهد شد.

اگر برداشت وجه توسط کارگزار تایید شده باشد، در وضعیت شما مشخص نشان داده میشود.

اگر وجه به حساب شخصی شما منتقل نشد میتوانید علت را در بخش «گزارش درخواست برداشت وجه» ببینید.

نکته: اگر در یک قرارداد در موقعیت خرید قرار داشته باشیم و در یک قرارداد دیگر در موقعیت فروش، در صورت اتمام مهلت سررسید، سفارشات با هم تطبیق داده می شوند و موقعیت بسته میشود.

معاملات دوطرفه در قراردادهای آتی چیست؟

یکی از روشهای معامله در قراردادهای آتی معاملات دوطرفه است. به این معنا که میتوانید ابتدا اوراق را بفروشید، سپس آن را بخرید!

فرض کنید اوراق پسته را معامله میکنید و بر اساس تحلیلها انتظار دارید قیمت پسته در ماههای پیش رو کاهش یابد. در این صورت میتوانید هم اکنون در یک معامله آتی، پسته را بفروشید و چند ماه بعد، پس از ریزش قیمت، آن را بخرید و از تفاوت قیمت به وجود آمده سود کسب کنید. شاید این معامله کمی عجیب به نظر برسد اما این حالت با توجه به این که نوع قرارداد، آتی میباشد و نیازی به تحویل کالا در زمان معامله وجود ندارد، امکانپذیر است.

نحوه خرید و فروش اوراق اختیار

برای معاملات اختیار میتوانید از همان سامانه معاملاتی اوراق بهادار استفاده کنید. تنها کافیست به کارگزاری مراجعه کنید تا دسترسی شما در سامانه افزایش یابد.

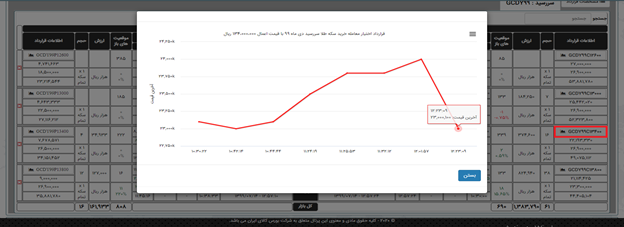

برای معامله یک نماد خاص ابتدا نام آن را در تابلو معاملات اختیار در سایت بورس کالا پیدا کنید. در شکل زیر گروه سکه و طلا را به عنوان نمونه مشاهده میکنید.

با کلیک روی نام هر نماد، روند آن در طی روز معاملاتی نشان داده میشود.

پس از مشاهده اطلاعات تابلو، میتوانید به صفحه معاملات کارگزاری بروید و نام نماد مورد نظرتان را در دیدهبان جستجو کنید.

سپس اطلاعات نماد مانند اندازه قرارداد، تاریخ سررسید، وجه تضمین و قیمت به ازای هر قرارداد نمایش داده می شود.

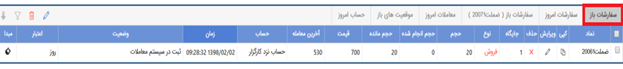

حالا از قسمت خرید و فروش میتوانید تعداد قراردادها و قیمت هر واحد از کالای مد نظر خود را وارد کنید.

پس از ثبت سفارش نیز میتوانید به قسمت وضعیت سفارش>سفارشات باز مراجعه کنید. در این قسمت سفارشات ثبت شده شما قابل مشاهده بوده و تا زمانی که سفارش انجام نشده باشد، قابل ویرایش یا حذف میباشد.

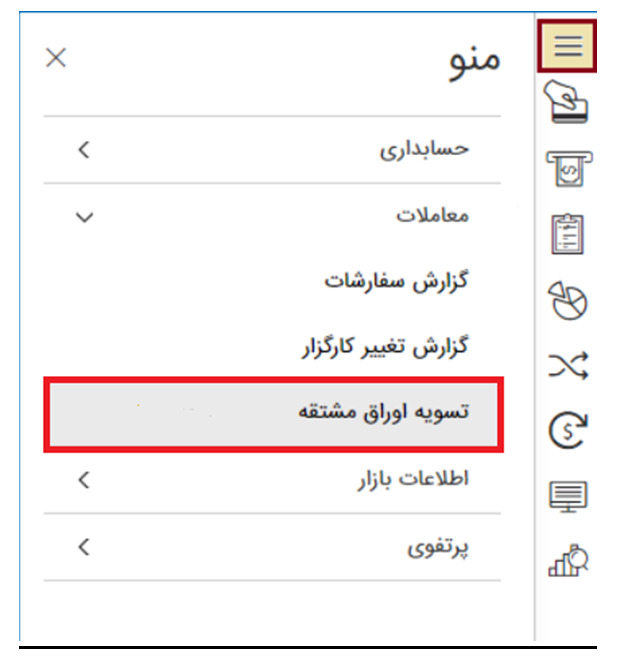

در زمان سررسید قرارداد اختیار نیز میتوانید به بخش تسویه اوراق مشتقه مراجعه کنید.

در بخش «آخرین مهلت ثبت درخواست» می توانید زمان شروع و پایان ثبت درخواست را مشاهده کنید. در این جا با توجه به تعداد موقعیتهای باز اقدام به ثبت درخواست خود کنید. همچنین میتوانید اوراق را به صورت نقدی یا فیزیکی تسویه کنید.

تسویه به صورت نقدی: برای تسویه نقدی چهار حالت وجود دارد:

- موافقت با تسویه به کسر: با استفاده از این گزینه، شما موافقت خود را برای پرداخت تنها آن بخشی از قرارداد که به صورت نقدی امکانپذیر است، اعلام میکنید. بخشی که به صورت نقدی تسویه نشود، از بین خواهد رفت.

مثلا شما ۱۰۰۰ ورقه اختیار دارید. اگر ۸۰۰ سهم از آن قابل پرداخت به صورت نقدی باشد، شما با فعال کردن گزینه فوق می توانید ۸۰۰ سهم را نقدی تسویه کرده و ۲۰۰ سهم بعدی متعلق به شما نخواهد بود و امکان تسویه نقدی یا فیزیکی برای آن وجود نخواهد داشت.

- اعمال حداکثری: با انتخاب این گزینه تمام موقعیتهای شما در نماد مربوطه، امکان تسویه به صورت نقدی را خواهند داشت.

- تعداد درخواست برای تسویه: این گزینه این امکان را میدهد که تعداد موقعیتهای خود را که تمایل به تسویه نقدی آن ها دارید، مشخص کنید.

- موافقت با اعمال در صورت کسری موقعیت: این امکان فقط در زمانی کاربرد دارد که قبل از تاریخ تسویه، کاربر اقدام به وارد نمودن تعداد درخواست برای تسویه و در زمان تسویه، تعداد موقعیتهای وی تغییر کرده باشد.

پس از انتخاب گزینه مورد نظرتان روی گزینه «ثبت درخواست تسویه نقدی اختیار» کلیک کنید. با پایان یافتن ثبت درخواست تسویه نقدی از سوی مدیریت فناوری بورس، منتظر اعلام نتایج تسویه نقدی بمانید. نتایج در ستون تعداد موقعیتهای اعمال شده نمایش داده میشود.

تسویه به صورت فیزیکی: در تسویه فیزیکی نیز چهار حالت وجود دارد:

- موافقت با تسویه در زیان/بی تفاوت: در این حالت اگر در شرایط زیان یا بدون سود/زیان باشید، موافقت خود را اعلام میکنید که تسویه فیزیکی را انجام دهید.

- گزینههای اعمال حداکثری، تعداد درخواست برای تسویه و موافقت با اعمال در صورت کسری موقعیت مانند حالت قبلی میباشند.

در پایان روی گزینه «ثبت درخواست تسویه فیزیکی اختیار» کلیک کنید و منتظر اعلام نتایج تسویه فیزیکی از سوی مدیریت فناوری بورس بمانید.

سوالات متداول

برای اطلاع از حساب خود میتوانید با کارگزاری تماس بگیرید.

حداقل مقدار معامله در قراردادهای آتی، یک قرارداد و حداقل مبلغ مورد نیاز، وجه تضمین آن قرارداد است.

معاملات آتی دارای سررسید هستند. زمانی که یک قرارداد خرید ثبت میکنید، اگر تا قبل از سررسید یک قرارداد فروش از همان نماد را با سررسید یکسان ثبت کنید، معامله برای شما بسته میشود. در واقع معامله با باز کردن سفارش در خلاف جهت بسته میشود. اگر سفارش شما تا سررسید باز بماند، وارد مرحله تحویل/ دریافت کالا میشود.

اگر در روز تحویل کالا، معامله انجام شود، وجه تضمین در صورتحساب لحاظ میشود. اما اگر هر کدام از طرفین از تحویل دادن یا تحویل گرفتن کالا سر باز بزند، باید یک درصد از کل قرارداد را به عنوان جریمه نکول پرداخت کند. تا زمانی که معامله باز باشد وجه تضمین مسدود بوده و قابل برداشت نیست.

خیر، قراردادهای آتی به کد و سامانه معاملاتی مخصوص به خود نیاز دارند.

سلام کدام کارگزاریها معاملات اختیارمعامله را انجام میدهند؟

سلام دوست عزیز برای اطلاع از خدمات کارگزاری ها با دفاتر انها تماس بگیرید.