اوراق اختیار معامله و کاربردهای آن

اوراق اختیار معامله به این دلیل که به معامله گر حق انتخاب میدهد، میتواند یکی از گزینههای جذاب بازار سرمایه باشد. شاید ملموسترین مثال برای اوراق اختیار معامله همان پیش پرداختها باشد. فرض کنید قصد دارید برای تعطیلات نوروز یک هفته را در هتل دلخواهتان بگذرانید. اگر از قبل برای یکی از اتاقها پیش پرداخت بدهید، حق استفاده از هتل را دریافت کردهاید و در تعطیلات، حتی اگر هتل در شلوغترین حالت ممکن باشد و هیچ اتاق خالی نداشته باشد، شما میتوانید با خیال آسوده از اتاق خود استفاده کنید. اما اگر بنا به هر دلیلی نتوانید خود را به هتل برسانید، مبلغی که بعنوان پیش پرداخت هزینه کردهاید را از دست میدهید.

اوراق اختیار معامله نیز عملکرد مشابهی دارند. شما میتوانید مبلغی را با انگیزه پوشش ریسک یا کسب سود برای خرید اوراق بهادار در بورس ایران پرداخت کنید و از شرایط اوراق بهره ببرید یا از اوراق چشمپوشی کنید که در اینجا مبلغی که برای خرید اوراق پرداخت کردهاید، قابل بازگشت نیست. در ادامه معاملات این اوراق را مفصلتر توضیح خواهیم داد. با ما همراه باشید.

اوراق اختیار معامله چیست؟

اوراق اختیار معامله یا option یکی از ابزارهای معاملاتی بورس کالا است. پس از یک کالای پایه برای قیمتگذاری استفاده میکند. یعنی میتوان روی داراییهای متفاوتی مثل سهام، انواع کالاها، ارز و حتی نرخ بهره و وام بانکی اوراق اختیار صادر کرد.این اوراق، همانطور که از نام آن مشخص است، این اختیار را به دارنده اوراق میدهد که معامله را انجام دهد یا از آن صرف نظر کند. یعنی اگر اوراق اختیار معامله را بخرید، تا زمان سررسید میتوانید معامله را با قیمتی که از پیش تعیین کردهاید،

انجام دهید و در صورت نوسان قیمت یا هر دلیل دیگری، از اختیار خود برای عدم انجام معامله استفاده کنید. همچنین در صورتی که از یک قرارداد اختیار خرید/فروش استفاده کنید، میتوانید با ثبت یک قراداد اختیار فروش/خرید مشابه، موقعیت خود را ببندید و از بازار خارج شوید.ریسک این معاملات تنها مبلغی است که بابت معامله اوراق پرداخت میشود. زمانی که اوراق اختیار معامله خرید و فروش میشود، قیمت هر واحد کالای معاملهای برای تاریخ سررسید تعیین میشود.

اگر قیمت کالا تا زمان سررسید مطابق با پیشبینی خریدار اوراق تغییر کند، وی میتواند از اختیار معامله خود استفاده کرده و از تفاوت قیمتها سود کسب کند. اگر خریدار اوراق از معامله صرف نظر کند، قیمتی که برای خرید اوراق پرداخت کرده است، ضرر وی و سود طرف مقابل خواهد بود.شاید تعریف کلی اوراق اختیار کمی مبهم به نظر برسد. اما جای نگرانی نیست. در ادامه انواع این اوراق را با مثالهایی ساده بیشتر توضیح میدهیم.

انواع اوراق اختیار از نظر نوع قرارداد

اوراق اختیار معامله به طور کلی به دو نوع اوراق اختیار خرید و اوراق اختیار فروش تقسیمبندی میشود. هر یک از این اوراق میتوانند خریداری یا فروخته شوند. جهت اطلاع از نحوه صحیح خرید و فروش بورس کالا را از طریق این مقاله آموزش ببنید.

اوراق اختیار خرید(call option)

برای تعریف این اوراق از مفاهیم کلی و پیچیده صرف نظر میکنیم و آن را با یک مثال ساده در بازار سهام توضیح می دهیم.فرض کنید سهام یک شرکت در حال حاضر با قیمت ۱۲۰۰ تومان معامله میشود. از طرفی شما پیشبینی کردهاید که قیمت سهم در ماههای آینده افزایش خواهد یافت. بنابراین در یک قرارداد اختیار خرید اروپایی، توافق میکنید که ۳ ماه دیگر، ۲۰۰۰ سهم از این شرکت را با قمیت هر سهم ۱۳۰۰ تومان بخرید و بابت اختیار خرید هر سهم ۵۰ تومان پرداخت کردهاید.

درنتیجه شما یک قرارداد اختیار خرید با سررسید ۳ ماهه و قیمت ۱۰۰ هزار تومان خریداری کردهاید.در زمان سررسید، اگر پیشبینی شما درست از آب دربیاید و قیمت هر سهم افزایش یابد، مثلا به ۱۴۰۰ تومان برسد، شما میتوانید از اختیار خرید استفاده کنید و هر سهم را به قیمت توافق شده ۱۳۰۰ تومان خریده و به قمیت ۱۴۰۰ تومان در بازار بفروشید. در اینجا شما به عنوان خریدار ۱۰۰ تومان به ازای هر سهم سود کردهاید که اگر قیمت خرید اوراق اختیار خرید را از آن کم کنیم، سود خالص شما برای هر سهم ۵۰ تومان و برای ۲۰۰۰ سهم ۱۰۰ هزار تومان خواهد بود.

اما اگر قیمت هر سهم کاهش یابد، مثلا به ۱۰۰۰ تومان برسد، شما به عنوان خریدار میتوانید از اختیار معامله خود صرف نظر کنید. چون منطقی نیست که سهم را با قمیت ۱۳۰۰ تومان بخرید و با قیمت ۱۰۰۰ تومان بفروشید. در اینجا ۱۰۰ هزار تومان پولی که بابت خرید اوراق اختیار خرید پرداخت کردهاید، ضرر شما و سود فروشنده خواهد بود.

اوراق اختیار فروش(put option)

اوراق اختیار فروش نیز عملکردی مشابه با اوراق اختیار خرید دارند. فرض کنید سهمی در حال حاضر با قیمت ۹۰۰ تومان در حال معامله بوده و پیشبینی شما برای این سهم، کاهش قیمت آن طی ۶ ماه آینده باشد. بنابراین در یک قرارداد اختیار فروش اروپایی با سررسید ۶ ماهه، توافق میکنید که ۲۰۰۰ سهم این شرکت را با قمیت هر سهم ۱۰۰۰ تومان بخرید و بابت اختیار فروش هر سهم ۴۰ تومان پرداخت کردهاید.

در زمان سررسید، اگر پیشبینی شما درست باشد و قیمت سهم کاهش یابد، مثلا به ۸۵۰ تومان برسد، شما میتوانید ۲۰۰۰ سهم این شرکت را به قیمت ۸۵۰ تومان بخرید و بر اساس اختیار فروش خود، به قمیت ۱۰۰۰ تومان بفروشید. در نتیجه هر سهم ۱۵۰ تومان سود برای شما دارد که با کسر مبلغ اختیار فروش، سود خالص شما برای هر سهم ۱۱۰ تومان و برای ۲۰۰۰ سهم، ۲۲۰ هزار تومان خواهد بود.

اما اگر قیمت سهم افزایش یابد، مثلا به ۱۰۵۰ تومان برسد، شما میتوانید از اختیار فروش خود صرف نظر کنید. زیرا خرید سهم با قمیت ۱۰۵۰ تومان و فروش در قمیت ۱۰۰۰ تومان عاقلانه نیست. در اینجا ۸۰ هزار تومانی که برای خرید اوراق اختیار فروش پرداخت کردهاید ضرر شما و سود فروشنده خواهد بود.

انواع اوراق اختیار از نظر نحوه اعمال شرایط

- اروپایی: در اوراق اختیار معامله اروپایی، شما میتوانید تنها در تاریخ سررسید اوراق را معامله کنید. یعنی اگر قرارداد اختیار شما سررسید ۳ ماهه دشته باشد و قیمت در اواسط ماه دوم به قمیت مورد نظر شما رسیده باشد، شما نمیتوانید از قرارداد استفاده کنید و باید تا پایان ماه سوم صبر کنید.

- آمریکایی: در اوراق اختیار معامله آمریکایی شما میتوانید در هر زمان، از زمان معامله اوراق تا زمان سررسید، از شرایط اوراق استفاده کنید.

مثلا اگر اوراق اختیار فروش با سررسید یکساله را خریده باشید و قیمت در ماه دهم به قیمت هدف شما رسیده باشد، میتوانید در همان ماه دهم از شرایط اوراق استفاده کنید و نیازی نیست تا پایان سال صبر کنید.

انواع قراردادهای اختیار معامله

قراردادهای اختیار معامله بر اساس دارایی پایه به انواع مختلفی تقسیم میشوند. در ادامه این قراردادها را با هم بررسی میکنیم.

اختیار معامله سهام

نوعی قرارداد است که در آن اختیار معامله روی سهمها اعمال میشود. این نوع اختیار معامله میتواند روی سهمهای مختلف بورسی و فرابورسی اجرا شود.

اختیار معامله شاخص

در این حالت، اختیار معامله روی شاخص اعمال میشود. یعنی پیشبینیها در مورد تغییرات شاخص خواهد بود. این نوع قرارداد بیشتر در بازار سرمایه آمریکا استفاده میشود.

اختیار معامله اوراق قرضه

قراردادهای اختیاری است که روی اوراق قرضه منتشر میشوند. این قراردادها بیشتر در بازار فرابورس و برای اوراق قرضه دولتی استفاده میشوند.

اختیار معامله نرخ بهره

در این قراردادها، از نرخ بهره به عنوان دارایی پایه استفاده میشود و سود و زیان بر اساس تفاوت نرخ بهره موجود و نرخ بهره پیشبینی شده محاسبه میشود.

اختیار معامله ارزی

در اینجا از ارزهای متفاوت به عنوان دارایی پایه قرارداد اختیار معامله استفاده میشود. این قرارداد بیشتر توسط شرکتها برای پوشش ریسک تغییرات ارز استفاده میشود.

اختیار معامله کالا

در این معاملات از کالاهای خاصی مانند نفت، طلا، گندم و غیره استفاده میشود. در ایران از سکه و زعفران به عنوان کالا پایه اوراق اختیار کالا استفاده شده و تغییرات قیمت این کالاها مبنای سود و زیان قرار میگیرد.

اختیار معامله قرارداد آتی

این نوع قرارداد یکی از ابتکارات بازار سرمایه است که در آن قرارداد اختیار معامله روی قراردادهای آتی اعمال میشود. یعنی قرارداد آتی به عنوان دارایی پایه در نظر گرفته میشود. در اینجا اگر از اختیار خرید/فروش استفاده کنید، در واقع اختیار ورود به یک موقعیت خرید/فروش در قرارداد آتی را با یک قیمت توافقی بدست خواهید آورد.

انواع دیگری از قراردادهای اختیار معامله نیز وجود دارند که در آنها از آب، برق، آلودگی هوا و غیره به عنوان دارایی پایه استفاده میشود. مثلا ممکن است یک قرارداد اختیار معامله روی وضعیت جوی منتشر شود. شاید کمی عجیب بنظر برسد اما از آنجا که شرایط جوی روی فعالیتهای اقتصادی تاثیر گذار است، میتوان با انتشار اوراق اختیار بر روی آب وهوا به نوعی پوشش ریسک انجام داد و خود را در برابر بلایای طبیعی مانند سیل و طوفان و غیره بیمه کرد.

آیا قراردادهای اختیار همیشه سود ده هستند؟

همانطور که در مثالهای بالا توضیح دادیم، اگر قیمت مطابق با انتظارات خریدار اوراق حرکت نکند، معاملات اختیار میتواند ضررده باشد. بنابراین تضمینی برای سودآوری وجود ندارد. بر همین اساس از ۳ اصطلاح برای نتیجه معاملات اوراق اختیار استفاده میشود:

- در سود: اصطلاح «در سود» یا «با قیمت» زمانی به کار میرود که خریدار اوراق با استفاده از شرایط اختیار معامله به سود رسیده باشد.

- بیتفاوت: اصطلاح «بیتفاوت» یا «بیقیمت» زمانی است که فرد خریدار با اعمال شرایط اختیار معامله نه به سود رسیده باشد و نه ضرر کرده باشد. در اینجا تفاوتی بین قیمت جاری کالا و قیمت پیشبینی شده خریدار وجود ندارد. بنابراین سود یا ضرری نیز وجود نخواهد داشت.

- در زیان: اصطلاح «در زیان» یا «بیقیمت» نیز زمانی استفاده میشود که دارنده اوراق با استفاده از شرایط اختیار معامله به زیان برسد. اگر چه معمولا دارنده اوراق در زمان زیان، از اختیار معامله خود استفاده نمیکند.

نمادها در اوراق اختیار معامله

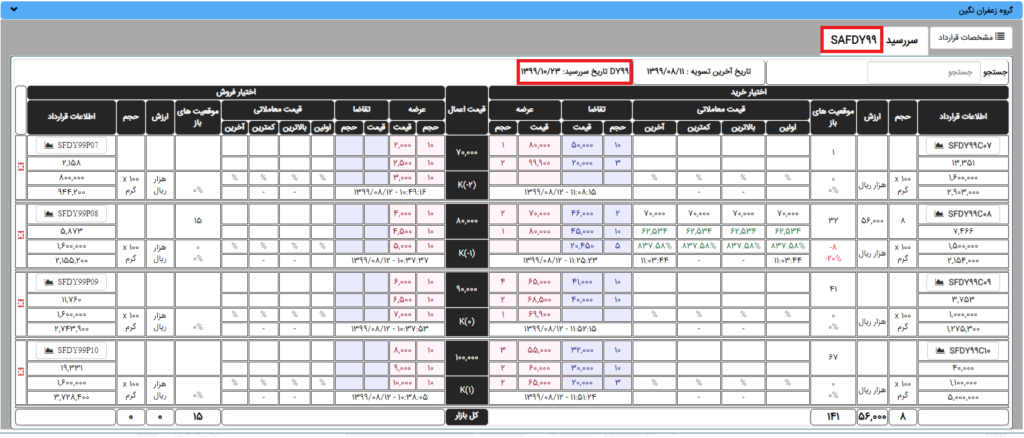

نام گذاری اوراق اختیار معامله بر اساس نام کالا و تاریخ سررسید آن است. به عنوان مثال نماد زعفران با سررسید دی ماه ۱۳۹۹ به صورت SAFDY99 نوشته میشود.

سلام من چطور میتونم در بورس کار کنم

سلام دوست عزیز در صورتی که قصد فعالیت در بازار سهام رو دارید می تونید از این لینک و اگر مایل به فعالیت در بورس کالا هستین می تونید از این لینک کمک بگیرید.