تحلیل بنیادی فپنتا | شهریور 1400

چطور سهام مناسب را شناسایی کنیم؟ شاید این بزرگترین سؤالی باشد که هر سرمایهگذاری در بازارهای مالی به دنبال پاسخ آن است.

در این مقاله ابتدا معرفی مختصری از شرکت مورد نظرمان انجام میدهیم سپس قصد داریم عوامل بنیادی را با توجه به روش کانسیلیم که یک روش تحلیل بنیادی است بررسی میکنیم و در نهایت با اطلاعات مختلفی که به دست میآوریم به میزان ارزندگی سهام پی ببریم.

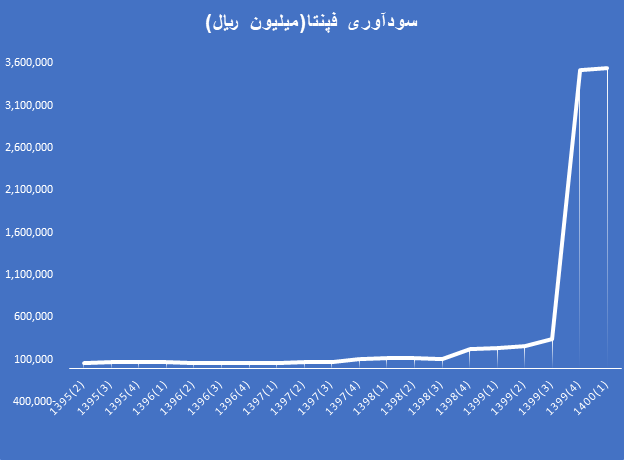

اولین موردی که در مورد شرکت بررسی میکنیم روند سودآوری شرکت است در این بخش سود دورههای مختلف با یکدیگر مقایسه میشوند اگر میزان دورههای قبلی بیشتر باشد مشخص میشود که شرکت وضعیت مناسب و روبهرشدی دارد.

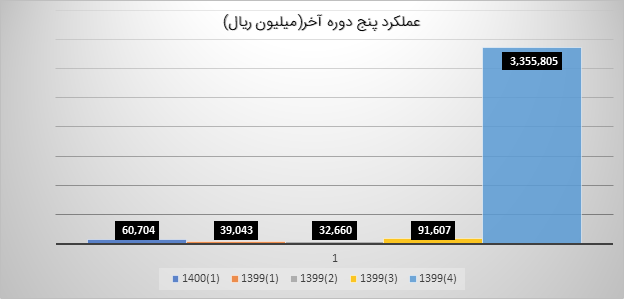

دومین مورد که بررسی روی آن انجام میدهیم نرخ رشد شرکت است در این بخش عملکرد شرکت در دوره اخیر را با دوره مشابه سال قبل مقایسه میکنیم از مقایسه این دو دوره عددی به دست میآید که نشاندهنده بهبود عملکرد یا افت عملکرد شرکت است. اگر شرکت مدنظر درحالرشد بود آنگاه از فیلتر تورم استفاده میکنیم اگر عدد بهدستآمده از مقایسه بیش از میزان تورم کشور باشد یعنی وضعیت سهم مطلوب است.

رصد لحظهای و تحلیل روند روزانه بازارهای مالی در کانال تلگرامی تحلیل با سیگنال

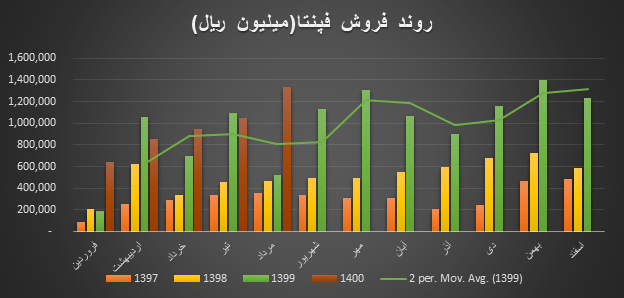

سومین مورد شاید مهمترین مورد نیز باشد زیرا مستقیماً با محصولات شرکت سروکار دارد و با استفاده از آن میتوانیم گزارش فصلهای بعدی شرکت را پیشبینی کنیم. به کمک این روش وضعیت شرکت نسبت به ماههای مشابه در سال گذشته را بررسی میکنیم اگر روند فروش روبهرشد باشد احتمال اینکه شرکت در ماههای آتی موفق به ثبت رکوردهای بهتری شود نیز وجود دارد.

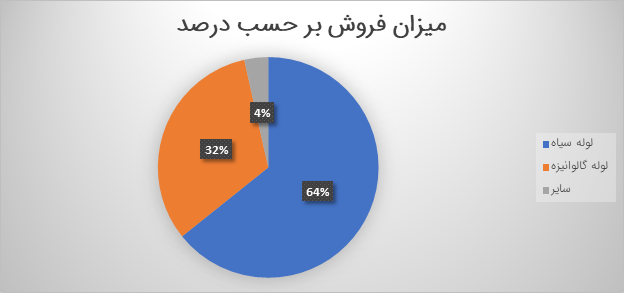

چهارمین مورد مربوط به انتخاب محصول استراتژیک است. شرکتها محصولات مختلفی تولید و به بازار عرضه مینمایند اما مهمترین آن محصولی است که بیشترین میزان فروش را به خود اختصاص داده است. زیرا تغییر این میزان میتواند در آینده شرکت تأثیر مستقیم داشته باشد.

پس از مشخصشدن محصول استراتژیک حال نوبت آن میرسد که نرخ فروش در بازههای زمانی مختلف را بررسی نماییم. رشد این میزان نسبت به دورههای گذشته میتواند تأثیر مستقیم روی سود خالص شرکت داشته باشد.

در نهایت میزان فروش این محصول را بررسی میکنیم. این مورد نشان میدهد تغییر نرخ فروش چه تأثیری در میزان فروش داشته آیا بازار کشش افزایش قیمت را داشته یا به دلیل افزایش قیمت تقاضا در بازار کم شده و میزان فروش شرکت نیز کاهش داشته.

درباره شرکت صنعتی سپنتا

این شرکت در سال 1339 تأسیس و کارخانه تولیدی آن در تهران در سال 1340 به بهره برداری رسید. در اوایل دهه 80 شرکت صنعتی سپنتا به شرکت سرمایه گذاری و صنعتی سپنتا تغییر نمود.

فعالیت اصلی شرکت در حال حاضر ساخت لوله سفید و سیاه وپلیمری -انواع پروفیل-ورق گالوانیزه-مصنوعات آهنی-ساخت ماشین الات- صادرات و واردات- خرید و فروش اوراق بهادار و مشارکت در بانکها و سایر شرکتها اعم از تولیدی و بازرگانی و تاسیس شرکتهای جدید و انجام معاملات مجاز بازرگانی مربوط به موضوع شرکت .

روند سودآوری فپنتا

بررسی نمودار سودآوری شرکت در دوره های سه ماه گذشته ، رو به رشد بودن روند سودآوری شرکت را نشان می دهد.

نکته مهم در مورد این شرکت ثبت رکورد های جدید سودآوری در هر دوره نسبت به دوره قبل است و از پیان سال 99 تا کنون بطرز قابل توجه سودآوری شرکت افزایش داشته است.

شرکت در سه ماه اول سال 1400 سودی معادل 3540776 میلیون ریالی به دست آورده است. سود این دوره در مقایسه با سه ماه پایان سال 1399 رشدی 1% و نسبت به سه ماه اول سال 1399 رشدی 1356% را به ثبت رسانده است.

بررسی نرخ رشد بر اساس عملکرد سه ماه اول

مقایسه نرخ رشد در تحلیل بنیادی سهام یکی از مباحث مهم و کاربردی می باشد.خصوصا در بازار تورمی ایران، این مقایسه می تواند شرکتهایی که رشد بیشتری از تورم سالیانه کشور دارند را مشخص کند.بر این مبنا شرکت ها باید بتوانند در گزارش آخر خود درصد سود بیشتری نسبت به سال گذشته ساخته باشند.این عدد متغیر است تورم برآوردی یکسال گذشته بر طبق گزارشات مرکز آمار 44% است.

همچنین شرکتی در این مقایسه جایگاه بهتری را به دست می آورد که سود ساخته شده در آخرین گزارش ارائه شده آن، اولین یا دومین سود عالی در یک سال اخیر باشد.

سود شرکت در آخرین گزارش منتشر شده رشد 55% را تجربه کرده است که این میزان کمی بیشتر از تورم سالانه می باشد.

همچنین بررسی سود ساخته شده آخرین گزارش نشان می دهد که این دوره در یک سال گذشته از لحاظ رتبه در جایگاه سوم قرار گرفته است و چندان رتبه خوبی در نرخ رشد نیست.

روند فروش فپنتا

در این بخش به بررسی میزان فروش ماهیانه شرکت خواهیم پرداخت. در واقع به کمک این روش می توان پیش بینی کرد که گزارش فصل بعد شرکت چگونه خواهد بود.

شرکت در سه ماه اول سال 1400 موفق به ثبت فروش 2446244 میلیون ریالی گردیده است. این میزان نسبت به مدت مشابه سال قبل افزایش 25% داشته است که نشان دهنده وضعیت مناسب شرکت می باشد البته فروش شرکت در ماههای اردیبهشت و مرداد 1400 کمتر از فروش سال99 بوده است لذا فروش شرکت در ماههای آینده باید با حساسیت بیشتری دنبال شود.

بررسی محصول استراتژیک فپنتا

در حال حاضر شرکت 3 محصول تولید و به بازار عرضه می کند. بیشترین میزان فروش در بین همه محصولات مربوط به لوله سیاه است. به همین دلیل این محصول را به عنوان محصول استراتژیک انتخاب می نماییم.

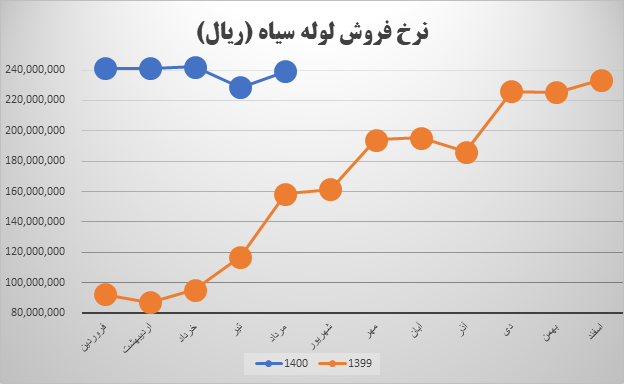

نرخ فروش محصول استراتژیک فپنتا

از آنجایی که محصول استراتژیک بیشترین میزان فروش و سود آوری را برای شرکت به ارمغان می آورد رشد آن نسبت به دوره قبلی یک نکته مثبت به حساب آمده و می تواند میزان سود سازی شرکت را افزایش دهد.

بررسی ها نشان می دهد که میانگین نرخ فروش محصول استراتژیک شرکت در آخرین دوره نسبت به دوره ماقبل آخر رشد 6% داشته است اما در مقایسه با سه ماه ابتدای 99 ، قیمت این محصول نزدیک به 300درصد افزایش داشته است که نکته قابل توجهی در افزایش سود سازی در مقایسه با سال گذشته است لذا باید بررسی کنیم که آیا میزان فروش شرکت هم افزایش داشته یا نه

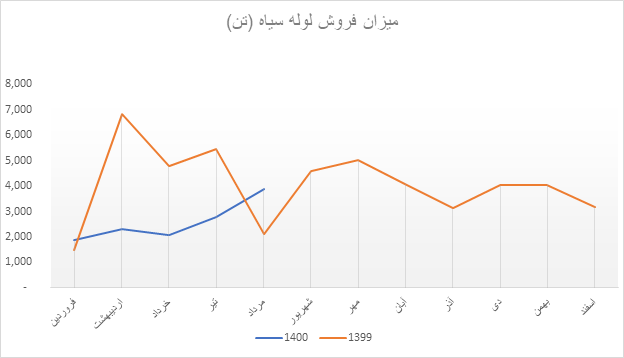

میزان فروش محصول استراتژیک فپنتا

بررسی این بخش به ما این امکان را می دهد تا بدانیم شرکت در حال حاضر در دوره رونق یا رکود قرار دارد.

مقایسه میزان فروش آخرین دوره نسبت دروه ماقبل کاهش 44% را نشان می دهد. در نتیجه افزایش سود شرکت بیشتر از آنکه ناشی از افزایش فروش باشد متاثر از افزایش نرخ بوده است و درصورتیکه با افت قیمت فروش شویم این مساله کاهش محسوسی بر میزان سودآوری شرکت خواهد داشت.

عملکرد حقیقی و حقوقی در نماد فپنتا

مقایسه رفتار سهامداران و روند قیمت نشان دهنده همبستگی متوسط بین این دو است و تا حدودی قیمت سهم به ر فتار سهامداران حقیقی وابسته تر است

تطبیق قیمت سهم فپنتا و رفتار شاخص کل بورس تهران

مقایسه شاخص کل و نمودار قیمت نماد فپنتا نشان می دهد رفتار این دو در یکسال اخیر شباهت زیادی به هم دارد و در بررسی سهام باید به رفتار شاخص کل هم توجه نمود.