تحلیل مکانیسم نرخ سود بانکی و اثرگذاری آن بر بازار سرمایه

این روزها زمزمههای افزایش نرخ سود بانکی (یا همان بهره) به گوش میرسد. طبیعتا برای بسیاری از سهامداران در بازار سرمایه سوال اساسی این است که تغییر نرخ بهره چگونه بر بازار سرمایه تاثیر میگذارد؟ چه ارقامی از نرخ بهره میتواند هیجانات منفی بازار سرمایه را افزایش دهد؟ اگر نرخ بهره متغیر مهمی است؛ چرا با وجودی که نرخهای بهره در برخی مقاطع زمانی، یکسان بوده اما بازار سرمایه رفتار متفاوتی از خود نشان داده است؟ اساسا آیا رقم اسمی نرخ بهره مهم است؟

در متن پیشرو به طور مختصر به این موضوعات میپردازیم. نرخ بهره به خودی خود از اهمیت کمی برخوردار است اما وقتی در کنار متغیر دیگری به نام تورم قرار میگیرد، اهمیت آن دوچندان میشود به گونهای که میتواند تکان اساسی به بازارها بدهد. نرخ بهره در واقع میزان درآمد مازادی است که شما از بابت واگذاری سرمایه خود به بانک بدست میآورید در واقع در شرایط تورمی، بانکها برای جلوگیری از کاهش ارزش پول شما، حاضراند به ازای هر واحد سپردهگذاری شما، پول بیشتری(علاوه بر اصل پول شما) را در آینده پرداخت نمایند. اما گاهی ممکن است شما با وجودی که نرخ بهره بالایی دریافت میکنید؛ نه تنها سودی عاید شما نشود بلکه متضرر شوید و از ارزش دارایی شما کاسته شود؛ این اتفاق معمولا در شرایط تورمی رخ میدهد. به عنوان مثال در سال 1374 نرخ بهره بانکی 14 درصد بوده، بنابراین شما به ازای هر 100 میلیون سپردهگذاری در بانک، مبلغ 114 میلیون در پایان سال دریافت کردهاید(100 میلیون اصل پول و 14 میلیون بابت بهره) در نگاه اول اینطور به نظر میرسد که شما 14 میلیون سود کردهاید اما در همان سال، ایران با تورم 49 درصدی مواجه شده و این به معنی کاهش 49 میلیون تومانی از ارزش دارایی شما است. در واقع شما با سپردهگذاری در بانک 14 میلیون بدست آوردهاید و 49 میلیون از دست دادهاید و درنتیجه به طور کلی به اندازه 35 میلیون تومان متضرر شدهاید. بنابراین نرخ بهره در کنار متغیر تورم معنی پیدا میکند. از اینرو است که در ادبیات اقتصادی متغیر دیگری تحت عنوان نرخ بهره حقیقی معرفی میگردد؛ بهره حقیقی از تفاضل بهره اسمی (نرخ بهره بانکها) و تورم بدست میآید. با این حساب بهره حقیقی سال 1374 معادل منفی 35 درصد بوده(یعنی با سپردهگذاری در بانک 35 درصد از دارایی شما از دست رفته است) اما سوال اساسی سهامدارن، در خصوص ارتباط میان نرخ بهره حقیقی و بازار سرمایه است.

اهمیت بهره حقیقی برای سهامداران بازار سرمایه چیست؟

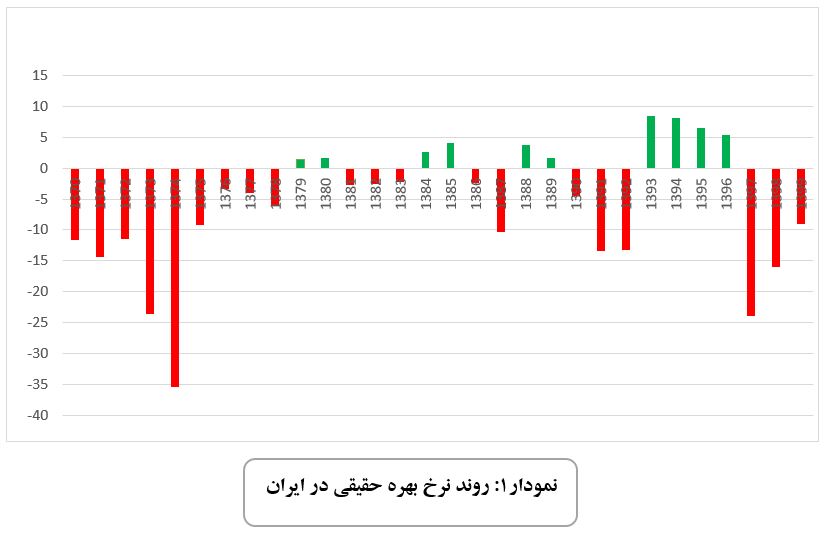

به طور کلی مادامی که بهره حقیقی منفی باشد انگیزه سرمایهگذاران برای سپردهگذاری در بانک پایین است، اما در صورتی که این رقم مثبت شود شبکه بانکی جذب نقدینگی را به همراه خواهد داشت و درنتیجه سیگنال قوی برای ریزش سایر بازارها خواهد بود. نمودار (1) روند بهره حقیقی برای اقتصاد ایران طی سالهای 1370 الی 1399 را نشان میدهد.

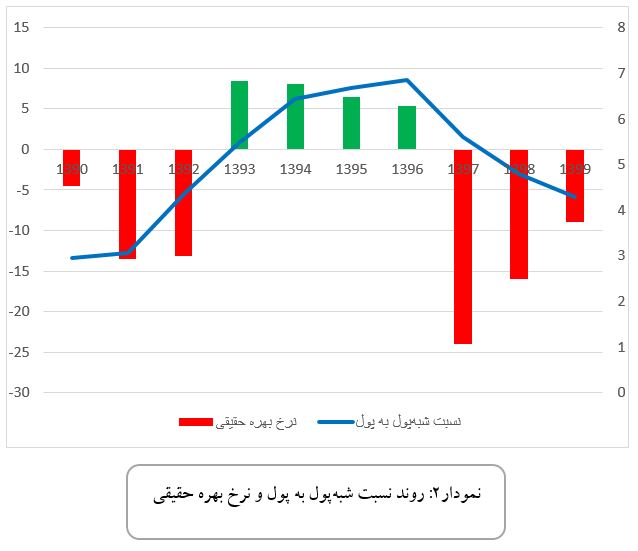

همانطور که از نمودار فوق نیز مشهود است بهره حقیقی در ایران، در اکثر بازههای زمانی منفی بوده اما طی سالهای 93 الی 96 این رقم به شکل غیرعادی مثبت و بزرگ است و این دقیقا به دلیل کاهش تورم ایران و بالا بودن نرخ بهره بانکی طی سالهای مذکور بوده است. این امر باعث شد بخش قابل توجهی از نقدینگی در قالب سپردههای بلندمدت (همان شبهپول) در شبکه بانکی بلوکه شود و درنتیجه سهم سیال نقدینگی(سپردههای دیداری و اسکناس در دست مردم) که سرعت انتقال بیشتری به سایر بازارها را دارد کاهش یابد. در نتیجه نسبت شبهپول (بخش غیرسیال نقدینگی) به پول (بخش سیال نقدینگی) افزایش یافت. نمودار زیر این موضوع را به خوبی به تصویر کشیده است. نمودار (2) نرخ بهره حقیقی را در محور عمودی سمت چپ و نسبت شبهپول به پول را در محور عمودی سمت راست نشان میدهد:

همانطور که از نمودار (2) نیز مشهود است، در بازه زمانی که نرخ بهره حقیقی منفی بوده با کاهش سپردههای بلندمدت نقدینگی از شبکه بانکی خارج شده و سهم سیال نقدینگی (پول و اسکناس در دست مردم) افزایش یافته است. در نتیجه نسبت کل سپردههای بلندمدت (شبهپول) به سپردههای جاری و اسکناس در دست مردم (پول) کاهش یافته است. این امر در نمودار2 در بازه زمانی 1390 الی 1392 همچنین در بازه زمانی 1397 الی1399 به خوبی مشهود است. اما در بازه زمانی 1393 الی1396 به دلیل تکرقمی شدن تورم ایران و در کنار آن، عدم کاهش نرخ بهره بانکی، نهایتا بهره حقیقی مثبت شد و اعداد بزرگی را تجربه کرد، این ارقام در تاریخ اقتصاد ایران بیسابقه است. نرخ بهره مثبت رقیب بزرگی برای بازار سرمایه بود زیرا بهره بانکی درآمد بدون ریسک را به همراه دارد، اما سرمایهگذاری در بازار سرمایه توام با ریسک است.

در این بین در سال 92 با اعلام خبر افزایش نرخ خوراک پتروشیمی، بازار سرمایه روند ریزشی را در پیش گرفت که این امر در نمودار (3) مشهود است. اما بعد از آن با وجودی که خبر منفی برای بازار سرمایه منتشر نشد و همچنین با وجودی که روند دلار افزایشی بود، بازار سرمایه به روند ریزشی خود ادامه داد؛ زیرا با مثبت شدن نرخ بهره حقیقی انگیزه سرمایهگذران برای سپردهگذاری در بانک افزایش یافت و در نتیجه بخش قابل توجهی از نقدینگی در قالب سپرده بلندمدت وارد شبکه بانکی شد.

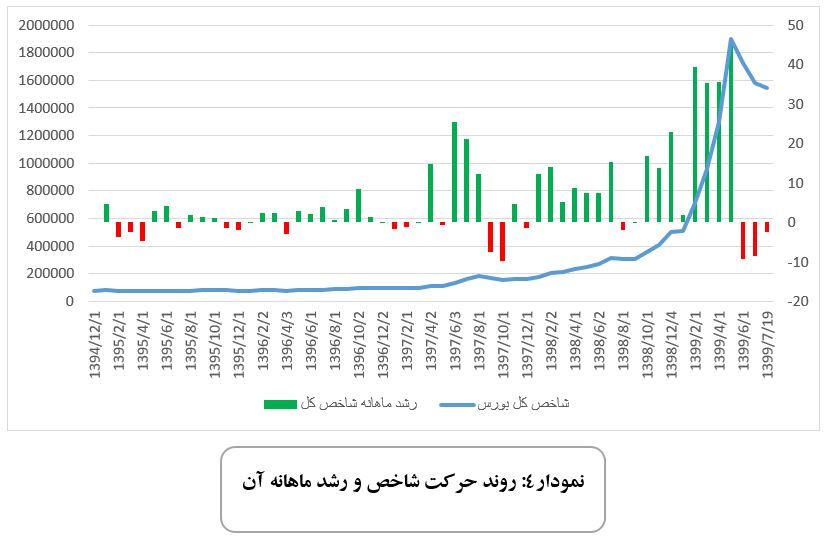

همه این روندها طی سالهای 1397 الی 1399 معکوس شد، با توجه به نمودار2 نرخ بهره حقیقی در این بازه زمانی به شدت منفی شد( این امر به دلیل افزایش تورم در ایران و عدم افزایش متناسب نرخ بهره بانکی اتفاق افتاد) در نتیجه سپردهگذاری در بانک به معنی کاهش ارزش واقعی دارایی سپردهگذاران بود همهی اینها با اعمال تحرمهای بینالمللی و درنتیجه افزایش نرخ دلار همراه شد؛ این خود، دلیل مضاعفی برای تبدیل هرچه بیشتر سپردههای بلندمدت(شبهپول) به سپردههای دیداری و اسکناس (پول) بود و درنتیجه همانطور که از نمودار (2) مشهود است نسبت شبهپول به پول روند کاهشی به خود گرفت و با افزایش سهم سیال نقدینگی، حجم قابل توجهی از آن وارد بازار سرمایه شد. همهی اینها ورود حدودا 100 هزار میلیارد تومانی پول هوشمند (پول بخش حقیقی) به بورس طی یکسال گذشته و در نتیجه افزایش تصاعدی شاخص کل را به همراه داشت. و در نتیجه شاخص کل طی بازه زمانی 1397 الی 1399 حدودا 20 برابر (معادل 2000 درصد) شد. نمودار پایین به وضوح این روند را به نمایش میگذارد:

نمودار (4) روند شاخص کل بورس را در محور عمودی سمت چپ و درصد رشد ماهیانه شاخص کل را در محور عمودی سمت راست نشان میدهد. همچنین نمودارهای میلهای قرمزرنگ درصد کاهش و سبزرنگ درصد افزایش شاخص کل طی هر ماه را نشان میدهد. پرواضح است که طی بازه زمانی 1394 الی 1397 رشد ماهیانه شاخص کل بسیار ناچیز بوده (این ریشه در بهره حقیقی مثبت و بلوکه شدن نقدینگی پشت سد بهره بانکی داشته) اما از سال 1397 الی 1399 شاخص کل با رشدهای ماهیانهی قابل توجهی همراه بوده است این روند ریشه در نرخهای بسیار منفی و پایین بهره حقیقی و نرخهای بالای دلار دارد.

وضعیت ماههای آینده

تا به اینجا سعی شد کلیت موضوع و مکانیسم نرخ بهره و نحوه اثرگذاری آن بر شاخص کل بورس تبیین گردد و همانطور که گفته شد لزوما نرخهای بالای بهره بانکی علامت منفی برای بازار سرمایه نیست بلکه آنچه بسیار حائز اهمیت است، نرخ بهره حقیقی است. بنابراین سهامداران برای تحلیل بازار سرمایه و سیاستهای بهرهای دولت، همواره باید این نکات را مد نظر قرار دهند.

نکته دیگر این است که سهامدارن برای تعیین استراتژی تا پایان سال جاری باید نرخ بهره حقیقی را با توجه به تورم احتمالی تا پایان سال بدست آورند و نه تورمی که تا به الان محقق شده است؛ زیرا در صورتیکه اوراق بدهی دولتی به اندازه کافی به فروش برسد تورم آینده کاهشی خواهد بود و درنتیجه کاهش ارزش پول طی یک سال آینده نیز کمتر خواهد بود و این به معنای افزایش بهره حقیقی و افزایش انگیزه سرمایهگذارن برای سپردهگذاری بیشتر در سپردههای بلند مدت خواهد بود. همچنین در صورت افزایش قابل توجه نرخهای بهره بانکی، مجددا اثر مشابهی بر بهره حقیقی خواهد گذاشت. پس روند فروش اوراق بدهی دولتی طی ماههای آینده بسیار مهم خواهند بود.

در این میان، متغیرهای دیگری هستند که همواره کارکرد نرخ بهره حقیقی و اثرگذاری آن بر بازار سرمایه را تحت تاثیر قرار میدهند؛ از جمله آن میتوان به قیمت دلار، انتظارات تورمی، درآمدهای نفتی، سیاستهای پولی و تصمیمات سیاستگذار اشاره کرد. بنابراین باید مجموعهای از متغیرها را در تصمیمگیری خود و تعیین استراتژی لحاظ کنید، طی روزهای آتی به این موارد خواهیم پرداخت.

ممنون از این تلاش بی وقفه تون …

انصافا از خوندن این مقاله ی دقیق لذت بردم …

درپناه خدا همیشه موفق باشین ….

مقاله ی بسیار خوب و مفیدی بود.

فوق العاده بود،با تشکر بسیار