گزارش جامع 10 صندوق سرمایه گذاری برتر در نیمه اول سال 99

در این گزارش پربازده ترین صندوق های سرمایه گذاری در شش ماه اول سال 99 را معرفی کرده و بازدهی صندوق های سرمایه گذاری را با شاخص کل بورس مقایسه میکنیم.

بورسی تمام عیار در شش ماه اول سال 99

در شش ماه نخست سال 99 در بازار سرمایه همه نوع اتفاقی را تجربه کردیم. از شکست پی در پی سقف شاخص کل بورس تا حجم بی سابقه ورود سرمایه به سهام. رشد تاریخی بورس در سال 99 بسیاری از سرمایه گذاران را به سمت بورس حرکت داد و در کنار آن اقداماتی نظیر آزادسازی سهام عدالت و عرضه صندوق های ETF دولتی باعث شد تا 60 میلیون نفر از جمعیت کشور به طریقی درگیر بازار سرمایه شوند. از این تعداد 15 میلیون نفر به طور جدی بازار بورس را دنبال می کنند به طوری که اگر در هر جمعی وارد شوید بعید است حرف و سخنی از بورس و سهام مختلف نداشته باشند. این همه گیری و تمایل به بازار بورس همراه با تغییر سیاست های پولی و بانکی و حرکت از بانک محوری به سرمایه محوری و نفت پایه بودن به مالیات پایه بودن، باعث شده است تا اهمیت در دسترس بودن اطلاعات صحیح و قابل اتکا و آموزش صحیح شیوه سرمایه گذاری چندین برابر شود.

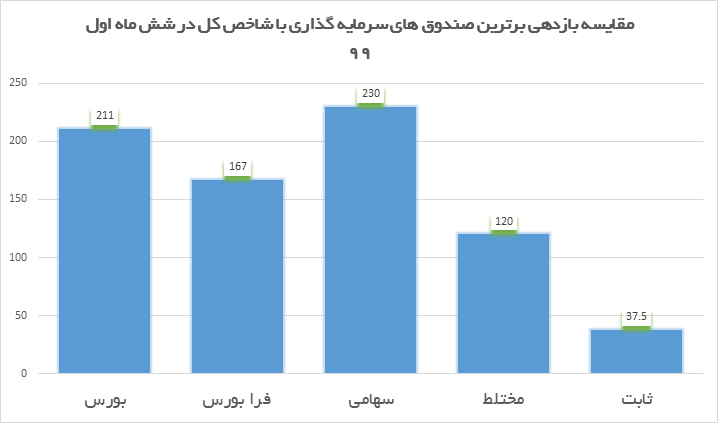

بد نیست مقایسه ای بین عملکرد صندوق های سرمایه گذاری مختلف و شاخص کل بورس در شش ماه نخست سال 99 انجام دهیم تا با بازدهی سرمایه گذاری در بازه زمانی میان مدت بیشتر آشنا شویم.

بازدهی شاخص کل بورس در شش ماه نخست سال 99 در جدول زیر آمده است:

عملکرد صندوق های سرمایه گذاری در نیمه اول سال 99

در همین مدت صندوق های سرمایه گذاری نیز عملکرد جالب توجهی داشتند. با توجه به ریزش و اصلاح بازار بورس در نیمه تابستان99، کسانی که در نیمه های مردادماه 99 وارد صندوق های سهامی شدند با کاهش ارزش دارایی و افت بازدهی ها مواجه شدند.

همواره باید سرمایه گذاری در بازارهای مالی را در بلند مدت ارزیابی کرد و تصویر درستی از بازدهی ها ارائه داد. بنابراین نباید نتایج کوتاه مدت را مورد قضاوت قرار داد و بهتر است کلی تر نگاه کرد. از همین جهت در جدول زیر میانگین بازدهی برترین صندوق های سرمایه گذاری از نوع سهامی در شش ماه نخست سال 99 را بررسی می کنیم.

بازدهی متوسط 10 صندوق برتر سهامی در شش ماه نخست سال 99 در جدول زیر آمده است:

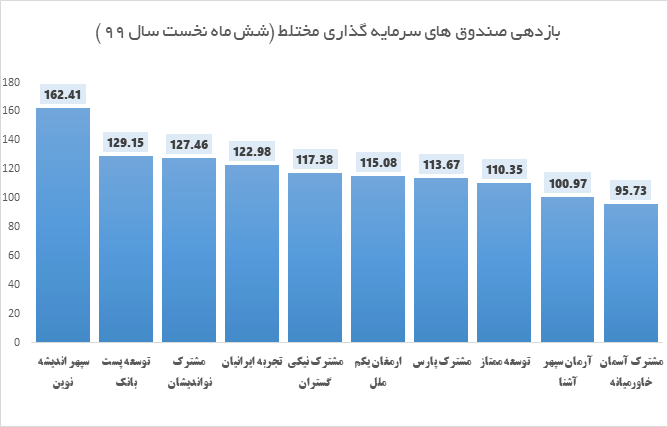

از طرفی کسانی که ریسک سرمایه گذاری در بازار سهام را درک کرده اند و مایل بوده اند تا محافظه کارانه تر وارد بازار سرمایه شوند را می توان با عملکرد صندوق های مختلط آشنا کرد. این صندوق ها نصف سرمایه گذاری های خود را در سهام و بقیه را در اوراق با درآمد ثابت سرمایه گذاری می کنند تا پایداری بیشتری در بازدهی ها ایجاد کنند. بدیهی ست که هر چه ریسک کمتر می شود انتظار بازده نیز کاهش می یابد.

بازدهی متوسط 10 صندوق برتر مختلط در شش ماه نخست سال 99 در جدول زیر آمده است:

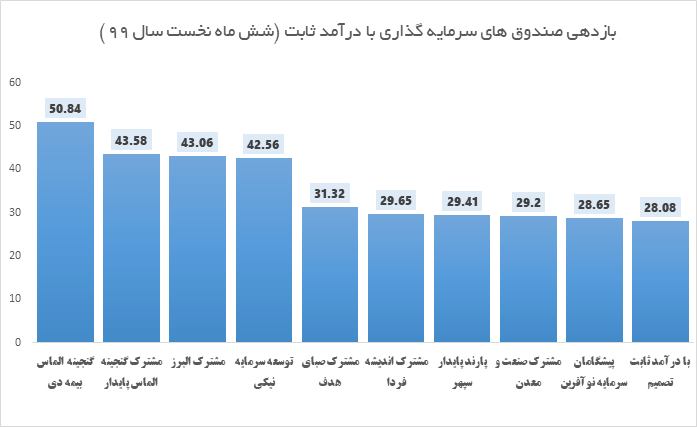

اگر بخواهیم پرطرفدار ترین و پرحجم ترین بازار سرمایه گذاری در ایران را رصد کنیم باید سراغ ابزارهای مالی کم ریسک و سود قابل پیش بینی نظیر صندوق های با درآمد ثابت برویم. عملکرد صندوق های با درآمد ثابت نیز در سال 99 متاثر از فضای حاکم بر بازار بورس تحت نوساناتی قرار داشت اما همانطور که از ماهیت آن بر می آید به دلیل وزن کم سرمایه گذاری در سهام، کمترین اثر مثبت یا منفی را ثبت می کند.

بازدهی متوسط 10 صندوق برتر با درآمد ثابت در شش ماه نخست سال 99 در جدول زیر آمده است:

مقایسه صندوق های سرمایه گذاری با شاخص کل در نیمه اول 99

بی تردید عملکرد گذشته صندوق ها به عنوان یکی از عوامل مهم در انتخاب صندوق سرمایه گذاری مورد توجه سرمایه گذاران می باشد. به همین دلیل کارشناسان ما در سیگنال، گزارشات عملکرد صندوق های سرمایه گذاری را برای مخاطبان گرامی تهیه و منتشر می کنند.

مقایسه عملکرد شش ماهه سال 99 در انواع صندوق های سرمایه گذاری با شاخص کل بورس و شاخص کل فرابورس در تصویر زیر آمده است:

در این گزارش، 10 صندوق سرمایه گذاری برتر در نیمه نخست سال99 براساس بالاترین بازدهی، مورد تحلیل قرار گرفته است.

لازم به ذکر است، صندوق های سرمایه گذاری در سه طبقه اصلی ، شامل صندوق های با درآمد ثابت، صندوق های سهامی و صندوق های مختلط تقسیم بندی شده اند. در ضمن صندوق های نیکوکاری و صندوق های بازارگردانی به دلیل تفاوت ماهیت در بازدهی و ترکیب سرمایه گذاران در بررسی های برترین صندوق ها قرار نگرفته اند.

10 صندوق برتر درآمد ثابت

عملکرد بهترین صندوق های درآمد ثابت در نیمه نخست سال99 به شرح زیر است:

برترین صندوق های با درآمد ثابت به طور میانگین 37.5درصد رشد کردند. بازدهی این صندوق ها با توجه به سیاست خاص هر صندوق در تقسیم سود دوره ای باید به طور جداگانه مورد بررسی قرار بگیرد چراکه صندوق های درآمد ثابت ممکن است همه بازدهی کسب شده را بین سرمایه گذاران تقسیم نکنند.

صندوق گنجینه الماس بیمه دی بهترین صندوق با درآمد ثابت در پایان نیمه سال 99 بود و بازدهی 50 درصدی را به ثبت رسانید.

صندوق های مشترک گنجینه الماس پایدار و مشترک البرز نیز با 43 درصد بازدهی در رده دوم و سوم قرار گرفتند. دو صندوق “پارند” و “تصمیم” جزو صندوق های قابل معامله در بورس هستند.

10 صندوق برتر سهامی

عملکرد بهترین صندوق های سرمایه گذاری سهامی در نیمه نخست سال99 به شرح زیر است:

میانگین رشد بهترین صندوق های سهامی در شش ماه اول سال 99 بین 200 تا 270 درصد متغیر بود. صندوق اندیشه خبرگان سهام با 276 درصد بازدهی در رده اول قرار گرفت و بهترین صندوق از نظر بازدهی در بین تمامی صندوق ها نام گرفت. صندوق مشترک یکم آبان با 252 درصد بازدهی در جایگاه دوم و صندوق باران کارگزاری بانک کشاورزی نیز با ثبت 239 درصد بازدهی در رتبه سوم قرار گرفت.

دو صندوق “فیروزه” و “سرو” نیز صندوق های ETF از نوع سهامی هستند که در جدول 10 صندوق برتر قرار گرفتند.

10 صندوق برتر مختلط

عملکرد بهترین صندوق های سرمایه گذاری مختلط در نیمه نخست سال 99 به شرح زیر است:

صندوق های مختلط متناسب با ماهیت خود بازدهی بین صندوق های سهامی و درآمد ثابت کسب کردند. 100 صندوق برتر مختلط در شش ماه نخست سال 99 بین 100 تا 150 درصد بازدهی داشتند.

بهترین صندوق مختلط در شش ماه اخیر صندوق سپهر اندیشه نوین بود که جزو صندوق های ETF می باشد و با نماد “صنوین” در بورس معامله می شود.

صندوق توسعه پست بانک با بازدهی 129 درصدی در پله دوم و صندوق مشترک نواندیشان نیز با 127 درصد بازدهی در رتبه سوم ایستاد. همچنین صندوق آرمان سپهر آشنا نیز جزو صندوق های ETF می باشد و نماد آن “آسام” است.

سلام

می خواستم بدونم بعضی از صندوق ها که کاهش قیمت بسیار بالایی داشتند مثل واحد 10میلیون به 500 هزار تومان رسیده اند

چجوریه همش ضرره؟؟

سلام دوست عزیز

چنین کاهشی در بازدهی صندوق ها رخ نداده. احتمالا صندوقی که شما بررسی کردید قیمت واحدهاشو رقیق کرده.

نمي دانم اين بازدهي ها را از كجا مي اورديد من گنجينه الماس دي سرمايه گذاري داشته ام به گفته شما بايد 50 درصد در شش ماهه اول سال سود مي داد در حاليكه سه درصد از اول مرداد تا اكنون كه اول اذر هست سود داده. اين محاسبات شما هيجكدام مبنا ندارد شايد مسايل ديگري وجود داشته باشد كه براي صندوقهاي خاصي تبليغ مي كنيد

سلام دوست عزیز

هدف ما به هیچ عنوان تبلیغ هیچ صندوق خاصی نیست. تمامی اطلاعات سیگنال از سایت رسمی صندوق ها استخراج شده است.

سلام

کلا بورس تا کنون نشون داده در ابتدای سال فصل اول با رشد قابل توجهی نشون داده شده فصل دوم کنترل شده رشد منفی علاقه متعادلی داشته اما از ابتدای فصل سوم ناگهانی سقوط کرده وکماکان در حال سقوط است هیچ وقت نظر کارشناسان قادر به توجیه آن نخواهد بود.هرگونه تحلیلی که بخواهد به سهامداران بفهماند بورس همینه بنظر من توهین به شعور آدماس

مطلب بسیار ارزنده و آموزنده ای بود.سپاس بابت زحمات ارزشمندتون

سلام. فکر کنم صندوق آگاس جا افتاده. چون تعدیل قیمت کرده و قیمت سهم یک چهارم شده سایت ها بازدهیشو منفی زدن در صورتی که اینطور نیست

سلام دوست عزیز

بله درسته. تا تاریخ 15 مهر اطلاعات منتشر شده در سایت صندوق غلط بود. ما این گزارش رو در انتهای شهریور 99 تهیه کردیم و در تاریخ 31 شهریور اطلاعات درستی در سایت صندوق قرار نگرفته بود. برای بررسی دقیق تر میتونید به سایت صندوق مراجعه کنید.

درود

تحلیلی بلندمدت وچدساله ازبهترین صندوقهاو بازدهی بلندمدت اونها رو رو برام بفرستید

با سلام.

من قصد سرمایه گذاری در صندوق های سهامی رو دارم…سوالم اینه آیا برای انتخاب صندوق مناسب صرفا نگاه به پربازده ترین صندوق در شش ماهه نخست امسال کفایت میکنه؟یا صندوق ها هم مثل سهم هستن و چون در شش ماهه اول زیاد رشد کردن احتمال داره در شش ماهه دوم رشد کمی بکنه؟

سوال دومم اینه وقتی میگن صندوقی 200 درصد بازدهی داشته یعنی سرمایه شما در صندوق 200 درصد رشد کرده؟و صندوق سهمی برنمیداره از سود؟

سلام دوست عزیز

سود صندوق از بازدهی محقق شده خیلی کمه و تقریبا همون بازدهی که اعلام میشه به سرمایه گذار تعلق پیدا میکنه. برای انتخاب صندوق مناسب هم مهمترین عامل بازدهی صندوقه ولی باید عوامل دیگه رو هم در نظر گرفت. برای اطلاع بیشتر این لینک رو ببینید.

سلام ممنون از توضیحات خوبتون

در حال حاضر که بازار نزولی هست سرمایه گذاری در کدام نوع صندوق(درآمد ثابت-سهامی-مختلط) عقلانی تر و بی خطرتره. اگه امکانش هست در مورد اوراق با درآمد ثابت هم یک ویدیو بزارید. من میخواستم پولم را در بانک با 28% (البته 28% اسمی فک میکنم 25% باشد)بزارم ولی فک میکنم اوراق با درامد ثابت سود بهتری میدهد. اگه امکانش هست راهنمایی بفرمایید

سلام

ریسک صندوق های از نوع اون مشخصه اگه از فردا صندوق های سهامی به مدار صعودی برگردند و شما در صندوق های ثابت سرمایه گذاری کرده باشید از رشد بازار جا میمونید و برعکس! بنابراین انتظار پیشگویی از هیچکس نداشته باشید. بهتره که سرمایه تون رو به چند قسمت تقسیم کنید و با توجه به میزان ریسک پذیری خودتون در صندوق های مختلف بذارید. مثلا 50 درصد در درآمد ثابت، 30 درصد در مختلط و 20 درصد در سهامی . به طور کلی اگه صندوق درآمد ثابت خوبی رو شناسایی کنید، از اوراق بهتر هستند.

سلام من میخواهم در صندوق سرمایه گذاری مشترک پیشتاز که گزارش داده سود یکساله 311 درصد بازدهی داشته و یا صندوق سرمایه گذاری معروف به سیمرغ وابسته به بانک سامان سرمایه گذاری با 316 درصد بازدهی سالانه سرمایه گذاری کنم سوال من این است که آیا میتوانم بصورت غیر حضوری سرمایه گذاری کنم آیا مطمئن هست و سرمایه ام از بین نمیرود یا باید حتما حضوری به نمایندگی آنها در شهر بجنورد مراجعه کنم و سوال بعد اینکه آیا این صندوقها سود نمیدهند و فقط در زمان فروش واحدها سود میکنم بی زحمت توضیح دهید چون میخواهم 250 میلیون تومان سرمایه گذاری کنم

سلام دوست عزیز

صندوق پیشتاز جزو صندوق های سهامی ست و ریسک زیادی داره به همین دلیل در یک سال اخیر که بازار بورس خوب بوده، بازدهی خوبی هم داشته. صندوقی به نام سیمرغ در سازمان بورس ثبت نشده و شاید یکی از گزینه های خود بانک سامان باشه. بانک سامان دو تا صندوق داره که اسم هاشون؛ رشد سامان و یکم سامان می باشد. دقت کنید که صندوق ها باید سایت اختصاصی داشته باشند و عملکرد گذشته آنها در صورت های مالی سایت بارگذاری شده باشد. درباره نحوه ثبت نام هم بهتره که با روابط عمومی صندوق تماس بگیرید. صندوق پیشتاز تقسیم سود دوره ای نداره. موفق باشید.

مرسی ممنون از مطالب خوب شما.

سلام بسیار مفید بود ممنون