جنگ در سرزمینهای اشغالی، فنر سکه را آزاد کرد! / پیش بینی بازار دلار و طلا و بورس

صبح روز گذشته با شنیدهشدن صدا آژیر در سرزمینهای اشغالی و حرکت گروههای فلسطینی به سمت شهرکهای صهیونیستنشین، فضای سیاسی منطقه بعد از مدتها متلاطم شد. چند ماهی است که با کاهش تنشها و رقابتهای نظامی در سطح منطقه شاهد جوی آرام در خاورمیانه بودیم اما این جو ناگهان شکسته شد. همین موضوع کافی بود تا معاملهگران سکه و دلار قیمتهای بالاتری را پیشنهاد دهند. قیمت دلار که در روز گذشته در کانال 49 هزار تومان معامله میشد، صبح امروز کار خود را در کانال 50 هزار تومان آغاز کرد. همین امر کافی بود تا طلافروشان نیز به تبعیت از معاملهگران دلار، قیمت طلا را افزایش دهند.

عوامل موثر بر قیمت دلار و طلا

در کوتاه مدت، شوکهای سیاسی و وضعیت ناپایدار منطقهای، میتواند موتور محرک قیمتها در بازار دلار باشند. ناپایداری سیاسی در منطقه، ریسکها را بالا برده و سفتهبازان اعداد بالاتری برای دلار پیشنهاد میدهند. برای مثال میتوان به تحرکات سال گذشته در مرزهای غربی ایران اشاره کرد که باعث رشد قیمت دلار در آن مقطع زمانی شد. درگیری روز گذشته نیز با توجه به ابعاد و مدت زمان آن میتواند اثری افزایشی بر بازار دلار داشته باشد.

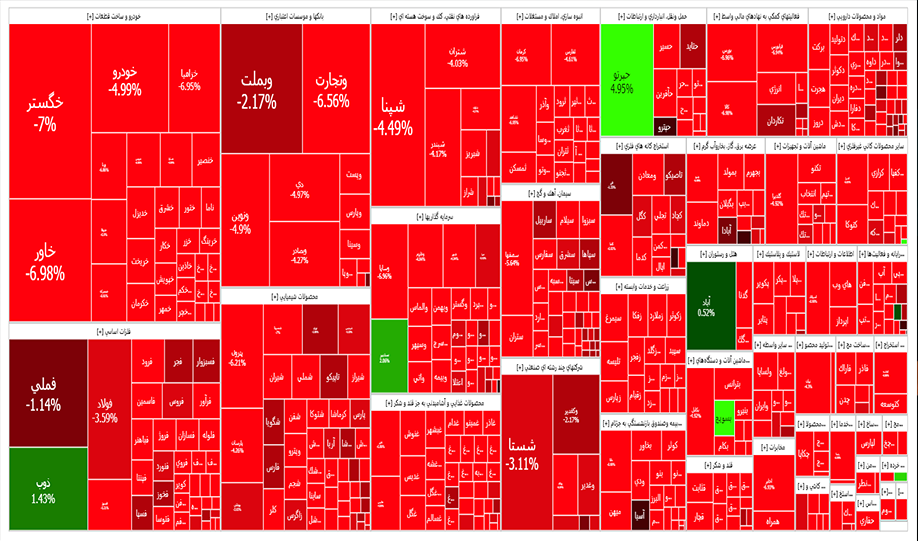

گزارش بازار سهام

طی دو روز اخیر با افزایش نگرانیها و حاکم شدن ریسک ناشی از درگیری های خاورمیانه، قیمت سهام در بورس تهران به شدت کاهش یافت به طوری که شاخص کل 70 هزار واحد (حدود 4 درصد) عقبنشینی کرد و به کانال دو میلیون واحد بازگشت.

همچنین شاهد خروج بیش از 2 هزار میلیارد تومان پول حقیقی از کلیت بازار سهام طی دو روز اخیر بودیم که بیش از 1500 میلیارد تومان آن مربوط به امروز بوده، این عدد بیش ترین مقدار در حدود سه ماه اخیر است.

در جریان معاملات امروز سه صنعت خودرویی (5/5 درصد)، فرآورده های نفتی (7/3 درصد) و بانکی ها (3/3 درصد) بیش ترین ریزش قیمت در میان صنایع بزرگ را تجربه کرده اند. همچنین سه صنعت محصولات شیمیایی (160 میلیارد تومان)، خودرویی (160 میلیارد تومان) و فرآورده های نفتی (116 میلیارد تومان) بالاترین خروج پول حقیقی را داشته اند.

صندوق ها نیز از این امر مستثنی نبودند به طوری که صندوق های درآمد ثابت (136 میلیارد تومان)، صندوق های سهامی (78 میلیارد تومان) و صندوق های مختلط (3 میلیارد تومان) خروج پول سنگینی را تجربه کرده اند.

در نقطه مقابل، صندوق های مبتنی بر طلا با تقاضای بالا و ورود پول مواجه شدند؛ به نحوی که صندوق طلا لوتوس به تنهایی معادل 136 میلیارد تومان ورود پول حقیقی را به خود اختصاص داد. بدین ترتیب، صندوق های طلا بالاترین بازدهی را در بازار امروز در میان تمامی انواع دارایی (اعم از سهام، اوراق، انواع صندوق و…) از آنِ خود کردند و بازدهی صندوق های مذکور به طور میانگین معادل تقریبا هفت درصد بوده است.