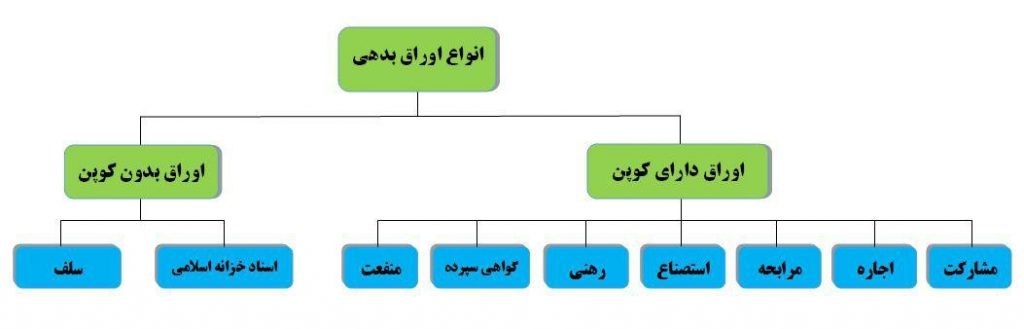

معرفی انواع اوراق بدهی

شرکتهای دولتی و خصوصی برای تامین مالی پروژههای خود، بسته به نوع نهاد با کسب مجوز از “سازمان بورس و اوراق بهادار” و یا “بانک مرکزی” میتوانند اوراق بدهی منتشر کنند.

اوراق بدهی که در بورس، فرابورس، بورس کالا و بورس انرژی معامله میشوند از نظر پرداخت سود به دو دسته اوراق دارای کوپن و بدون کوپن تقسیم میشوند.

- اوراق دارای کوپن: اوراقی هستند که در زمانهای مشخصی (ماهانه، هر سه ماه یا شش ماهه) به حساب دارندگان اوراق سود واریز میکنند. قیمتی که سرمایهگذار برای خرید این اوراق پرداخت میکند کمتر از قیمت اسمی است.

- اوراق بدون کوپن: به دارندگان این اوراق سود دورهای پرداخت نمیشود. قیمت خرید این اوراق نیز کمتر از قیمت اسمی آنها است.

از آنجایی که به این اوراق سود دورهای پرداخت نمیشود، قیمت خرید این اوراق اغلب کمتر از اوراق دارای کوپن است تا از اختلاف قیمت اسمی (که ناشر در زمان سررسید از سرمایهگذار میخرد) و قیمت خرید اوراق، سود مورد انتظار سرمایهگذار تامین شود. این اوراق، نوعی ابزار مالی با درآمد ثابت محسوب میشوند.

شرکتهای دولتی و خصوصی برای تامین مالی پروژههای خود، بسته به نوع نهاد با کسب مجوز از “سازمان بورس و اوراق بهادار” و یا “بانک مرکزی” میتوانند اوراق بدهی منتشر کنند. سودی که با سرمایهگذاری در این اوراق میتوان کسب کرد از سود حاصل از سرمایهگذاری در بانک بیشتر است.

اوراق مشارکت چیست؟

این اوراق جزء اوراق دارای کوپن محسوب میشوند. همانطور که از اسم اوراق مشارکت هم مشخص است، اوراق بهاداری است که بیانگر مشارکت دارنده آن در یک طرح است.

یکی از روشهایی که شرکتهای دولتی، تعاونی و یا خصوصی میتوانند برای تامین سرمایه مورد نیاز اجرای طرحهای خود از آن استفاده کنند، انتشار اوراق مشارکت است.

سرمایهگذاران در ازای این مشارکت به نسبت سرمایه خود، در منافع حاصل از اجرای طرحها شریک خواهند شد. به این معنی که حتی اگر ناشر، سودآوری کمتری نسبت به نرخ سود اعلامی کسب کند، به همان اندازه نرخ سود اعلامشده، سود پرداخت میکند.

به عنوان مثال اوراق مشارکت با نماد “اشاد۱” که اخیرا منتشر شده است را در نظر بگیرید.

هدف از انتشار این اوراق کسب منابع مورد نیاز طرح برقی کردن قطار تهران- مشهد بوده است.

به این ترتیب، ناشر این اوراق (وزارت امور اقتصاد و دارایی)، اوراق مشارکت با سود ۱۷% با پرداخت ۶ ماه یک بار منتشر کرده است.

دارندگان این اوراق در این طرح سهیم هستند و در ازای سهم خود در مشارکت از آن، سود کسب میکنند.

اوراق اجاره چیست؟

اوراق اجاره اوراق دارای کوپنی هستند که هدف از انتشار آنها، تامین دارایی یا تامین نقدینگی است.

در تامین دارایی، نهاد واسط، اوراق اجاره را منتشر و با منابع مالی حاصل از فروش این اوراق، دارایی را خریداری میکند. سپس شرکت، دارایی خریداری شده را از نهاد واسط برای مدت معینی (تا تاریخ سررسید) اجاره میکند.

در تامین نقدینگی، شرکت، دارایی خود را به نهاد واسط میفروشد و از این طریق نقدینگی خود را تامین میکند. سپس شرکت، دارایی (که به نهاد واسط فروخته است) را از نهاد واسط اجاره و به آن اجارهبها پرداخت میکند.

نهاد واسط بعد از خرید دارایی، مالکیت آن را به دارندگان اوراق منتقل میکند. سرمایهگذاران به میزان سهم خود از این اوراق، مالک دارایی میشوند و در ازای آن از نهاد واسط، اجارهبها دریافت میکنند.

سود حاصل از سرمایهگذاری در واقع همان مبالغ اجارهبهایی است که خریداران اوراق، در طول دوره اجاره دریافت میکنند.

شرکت در زمان سررسید، با پرداخت اصل پول دارایی (در زمان خرید آن) به نهاد واسط، مالک دارایی میشود.

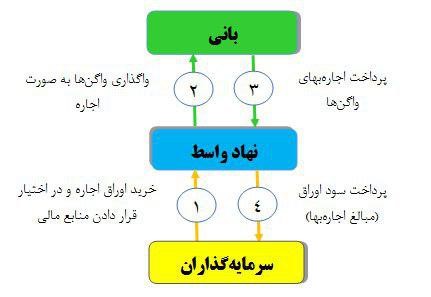

به عنوان مثال شرکت قطارهای مسافری و باری جوپار را در نظر بگیرید. این شرکت برای تامین مالی خرید واگنهای مسافری، اقدام به انتشار اوراق اجاره “جوپار۹۹” (به واسطه نهاد واسط) کرده است.

۱- ابتدا نهاد واسط با انتشار اوراق، منابع مالی مورد نیاز را جمعآوری کرد (خریداران اوراق به اندازه سهمشان مالک این واگنها هستند).

۲- سپس نهاد واسط این واگنها را به شرکت جوپار اجاره داد.

۳- شرکت جوپار در ازای اجاره این واگنها به نهاد واسط اجارهبها میپردازد.

۴- مبالغ سودی که خریداران دریافت میکنند در واقع سهمشان از اجاره این واگنهاست (که نهاد واسط با اجارهای که از شرکت میگیرد به آنها پرداخت میکند).

۵- در پایان دوره، نهاد واسط به نمایندگی از سرمایهگذاران، واگنها را به همان قیمتی که خریداری کرده است، به شرکت میفروشد و اصل پول خریداران را به آنها بر میگرداند.

تعریف اصطلاحات بازار اوراق بدهی

بانی: نهادی (شرکت تجاری یا دولتی) است که برای تامین مالی خود اقدام به انتشار اوراق بهادار میکند.

در بعضی اوراق مثل اوراق اجاره، بانی از طریق “نهاد واسط” اوراق را منتشر میکند.

نهاد واسط: در بعضی از انواع اوراق بهادار (مثل اوراق اجاره) ناشر اوراق است.

این نهاد توسط “سازمان بورس و اوراق بهادار” تعیین میشود و وکالت امور دارندگان اوراق و همین طور بانی را به عهده دارد.

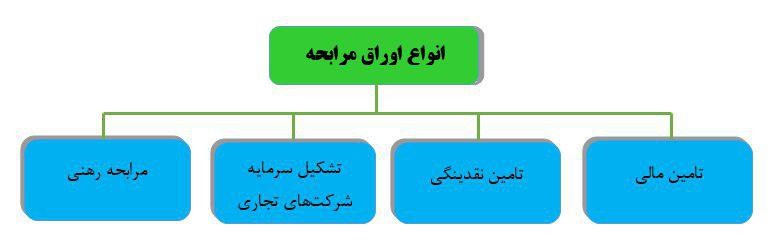

اوراق مرابحه چیست؟

یکی از انواع رایج این اوراق، اوراق مرابحه تامین مالی است که در آن بانی برای تامین مالی خرید کالا یا مواد اولیه از طریق نهاد واسط اقدام به انتشار اوراق میکند.

نهاد واسط، وجوه را از سرمایهگذاران جمعآوری و به وکالت از طرف آنان کالای مورد نیاز بانی را به صورت نقد خریداری میکند و به صورت نسیه (قسطی) با قیمت بالاتر به بانی میفروشد.

اوراق مرابحه دیگری هم وجود دارند که با اهداف مختلفی منتشر میشوند. اوراق مرابحه با هدف تامین نقدینگی، تشکیل سرمایه شرکتهای تجاری و رهنی از انواع دیگر آنها هستند.

نهاد واسط، مالکیت دارایی را به دارندگان اوراق منتقل میکند. در اوراق مرابحه هم مشابه اوراق اجاره، سرمایهگذاران به میزان سهم خود از اوراق، مالک دارایی میشوند.

سود حاصل از سرمایهگذاری، همان مبالغی است که خریداران اوراق در طول دوره، بابت فروش دارایی به صورت نسیه (قسطی) به بانی، از نهاد واسط دریافت میکنند.

شرکت (بانی) در زمان سررسید با پرداخت اصل پول، مالک دارایی میشود.

به عنوان مثال شرکت “بناگستر کرانه” را در نظر بگیرید. این شرکت برای خرید نفت کوره، اقدام به تامین مالی با انتشار اوراق مرابحه “کرانه۹۹” (به واسطه نهاد واسط) کرده است.

۱- ابتدا نهاد واسط با انتشار اوراق، منابع مالی مورد نیاز را جمعآوری کرد.

۲- نهاد واسط، این منابع را صرف خرید نفت کوره کرد.

۳- سپس نهاد واسط، نفت کوره را از فروشنده تحویل گرفت.

۴- نهاد واسط، نفت کوره را به بانی (شرکت بناگستر کرانه) تحویل داد.

۵- شرکت بناگستر کرانه به ازای خرید نسیه نفت کوره، باید نسبت به قیمت خرید آن مبالغ بیشتری را پرداخت کند. سودی که این شرکت در مواعد پرداخت سود، میپردازد اختلاف قیمت خرید نسیه نفت کوره و خرید اولیه آن است.

۶- سرمایهگذاران که به ازای سهم خود از اوراق، مالک دارایی (نفت کوره) هستند، سود پرداختی شرکت را از طریق نهاد واسط دریافت میکنند.

۷- در پایان دوره، نهاد واسط به نمایندگی از سرمایهگذاران، نفت کوره را به همان قیمتی که در ابتدا از فروشنده خریداری کرده است، به شرکت میفروشد و اصل پول خریداران اوراق را به آنها بر میگرداند.

برای مشاهده جدیدترین تحلیل ها، اخبار، مقالات و قیمت های لحظه ای اوراق بدهی به وب سایت سیگنال مراجعه و یا اپلیکیشن سیگنال را از کافه بازار دریافت نمایید.