یک رکورد تاریخی دیگر از نرخ بهره؛ بوی سیاست انقباضی در بازار پول

اکوایران: جدیدترین آمارهای بانک مرکزی نشان میدهد نرخ بهره بین بانکی بار دیگر رکورد نرخ بهره بین بانکی را شکست و ممکن است بیانگر کسری نقدینگی در شبکه بانکی و اجرای سیاست پولی انقباضی توسط بانک مرکزی باشد.

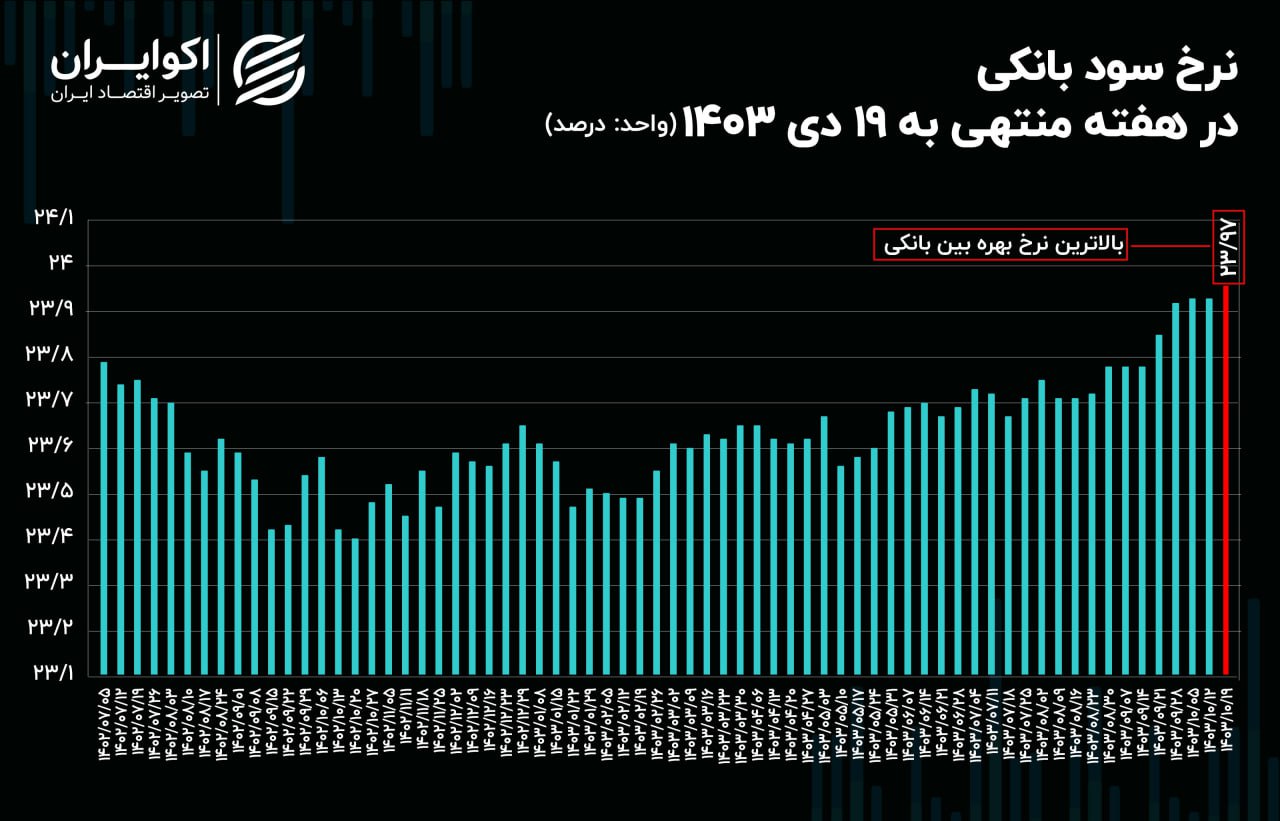

به گزارش اکوایران، طبق جدیدترین آمارهای بانک مرکزی در هفته منتهی به 19 دی، نرخ بهره بازار بین بانکی یک رکورد تاریخی دیگر را تجربه کرده و به سقف دالان نرخ بهره -24 درصد – بسیار نزدیک شده است. تحلیلگران اقتصادی معتقدند، نرخ بهره بین بانکی منعکسکننده وضعیت نقدینگی بانکها است و اگر این نرخ افزایش یابد، نشاندهنده کاهش نقدینگی شبکه بانکی است.

همچنین، ممکن است این افزایش نرخ بهره و مراجعه بانکها به بازار بین بانکی، بهدلیل سیاست پولی انقباضی بانک مرکزی برای جلوگیری از رشد نقدینگی باشد.

نرخ بهره بین بانکی قله جدیدی را فتح کرد

بانکها مانند اشخاص از بانکهای دیگر استقراض میکنند و اصل اعتبار دریافت شده را به همراه سود آن به بانک مورد نظر بازپرداخت میکنند. زمانی که بانکی مازاد منابع داشته باشد، به بانکی که دچار کسری شده، وام میدهد. این تبادل منابع مالی در بستر بازار شبانه یا بازار بین بانکی اتفاق میافتد.

طبق ساز و کارهای ایجاد شده توسط بانک مرکزی، در حال حاضر نرخ بهره بین بانکی در حدود 23 الی 24 درصد در حال تغییر است. زمانیکه سیاستگذار پولی بخش بیشتری از تقاضای بانکها به منابع مالی را تامین کند، فشار تقاضا نیز در بازار بین بانکی کاهش یافته و نرخ بهره تعادلی کاهش مییابد. با توجه به سیر صعودی نرخ بهره بین بانکی در هفتههای گذشته، احتمالا اعتبارگیری از بانک مرکزی در بازار باز پاسخگوی نیاز مالی بانکها نبوده و تقاضا در بازار بین بانکی افزایش یافته است.

در هفتههای گذشته نرخ بهره بین بانکی بالاترین ارقام خود را تجربه کرده و نرخ سود در هفته گذشته به بیشترین مقدار خود در 23.94 رسید. در هفته منتهی به 19 دی ماه نیز نرخ بهره بین بانکی یک رکورد تاریخی دیگر به ثبت رسانید و به 23.97 درصد رسید. از زمانی که بانک مرکزی دادههای مرتبط با این شاخص را منتشر کرده – یعنی از اواخر سال 99 تا کنون- این رقم بیسابقه بوده و رکوردی تاریخی در این دوره محسوب میشود.

افزایش نرخ بهره در راستای سیاستهای بانک مرکزی

تعدادی از متخصصین بر این باورند که افزایش قابل توجه نرخ بهره در دو حالت اتفاق میافتد: 1) اگر عرضه نقدینگی پایین باشد یا 2) تقاضای آن بسیار بالا باشد. هر دو حالت گویای آن است که بانکها با کمبود نقدینگی روبرو بودهاند و نقدینگی موجود کفاف نیاز مالی آنها را نداده است.

همچنین، کارشناسان معتقدند که یکی از دلایل اصلی افزایش نرخ بهره بین بانکی، اجرای سیاست انقباضی بانک مرکزی است که برای مهار رشد نقدینگی پیشی گرفته است. با توجه به افزایش نرخ رشد نقدینگی در چند ماه اخیر، بانک مرکزی در تلاش است تا با افزایش نرخ بهره بین بانکی، از افزایش پول در اقتصاد جلوگیری کند.

زیرا با افزایش نرخ بهره بین بانکی، هزینه تامین نقدینگی برای بانکها افزایش مییابد و مجبور به افزایش نرخ بهره تسهیلات بانکی هستند. همین اتفاق باعث میشود تمایل مردم برای دریافت وام کاهش یابد و تقاضای کل در اقتصاد نیز به دنبال آن کم شود.

با توجه به اینکه، بانک مرکزی در بازار باز با همه اعتبارات درخواستی بانکها موافقت نمیکند، این موضوع نیز میتواند مهر تاییدی بر سیاست پولی انقباضی بانک مرکزی باشد.

اکوایران: در عملیات بازار باز منتهی به 17 دی، حجم درخواستهایی بانکها به بانک مرکزی ارسال کردهاند، بیش از 300 همت بوده که رکورد درخواستی را در سال جاری زده است.

منبع: اکو ایران