یک بانک برای نظامیها

بانک مرکزی در یک بیانیه بهطور رسمی از ادغام نهادهای مالی نظامی در بانک سپه خبر داد. بر این اساس پنج بانک و موسسه اعتباری «انصار»، «قوامین»، «حکمت ایرانیان»، «مهر اقتصاد» و «موسسه اعتباری کوثر» در بانک سپه، ادغام میشوند.

به گزارش سیگنال به نقل از دنیای اقتصاد، فرآیند ادغام بانکهای نظامی، متاثر از مصوبات شورای پول و اعتبار و شورایعالی هماهنگی اقتصادی (سران سه قوه) است. بانک مرکزی در بیانیهای چهار بندی تاکید کرده است که حقوق ذینفعان اعم از سپردهگذاران، سهامداران و کارمندان متناسب با چارچوبها و ضوابط قانونی رعایت خواهد شد و نگرانی در این خصوص وجود نخواهد داشت. سیاستگذار پولی اهداف این کار را متمرکز کردن توانمندی و ظرفیتهای بانکهای ادغامشده و ایجاد یک بانک با ثبات، کارآمد و با ارائه خدمات بهتر عنوان کرده است. درباره ادغام بانکهای نظامی دو نگاه وجود دارد؛ نگاه نخست این حرکت را یک گام جدید در جهت اصلاح نظام بانکی میداند که باعث میشود بانک سپه با ظرفیت و قدرت جدید در بازار پول ظاهر شود. اما در مقابل منتقدان معتقدند که ادغام این بانکها باعث ایجاد چالشهایی برای بانک سپه میشود؛ زیرا برخی از بانکهای ادغامشده از نظر معیارهای سلامت بانکی، نظیر نسبت کفایت سرمایه، مطالبات غیرجاری و سایر شاخصها در وضعیت مناسبی قرار ندارند و در نهایت این ریسک به بانک سپه منتقل خواهد شد.

سرانجام خانهتکانی در بانکهای نظامی آغاز شد و قرار است ۴ بانک انصار، قوامین، حکمت ایرانیان و مهر اقتصاد در کنار موسسه اعتباری کوثر در بانک سپه ادغام شوند، بیانیه جدید بانک مرکزی علاوهبر روشن کردن تکلیف بانکها، وضعیت سهامداران، مشتریان و کارمندان بانکی را نیز مشخص کرده است. بانک مرکزی در یک بیانیه چهار بندی، تاکید کرد که در جریان این ادغام، خدمات بانکی به سپردهگذاران و تسهیلاتگیرندگان طبق روال قبلی ادامه خواهد یافت، فعالیت کارکنان با قرارداد قبلی ادامه مییابد، همچنین درخصوص تعیین تکلیف سهامداران نیز قرار است چارچوب مدونی در نظر گرفته شود، تا کلیه حقوق آنها در جریان ادغام ایفا شود.

نظام واحد بانکهای نظامی

بانک مرکزی در یک اطلاعیه چهار بندی از ادغام بانکهای نظامی خبر داد. در این بخشنامه عنوان شده که براساس مصوبات شورای پول و اعتبار و شورایعالی هماهنگی اقتصادی (سران سه قوه) در ارتباط با ادغام بانکها و موسسات اعتباری وابسته به نیروهای مسلح در بانک سپه، این مهم با اتخاذ تمهیدات مناسب و اطمینانبخش برای مشتریان، سپردهگذاران، سهامداران، کارکنان و سایر ذینفعان مدنظر قرار گرفته و پس از انجام بررسیهای کارشناسی گسترده با حضور نمایندگان دستگاههای ذیربط، برنامهای جامع، هماهنگ و موثر در مسیر اصلاح نظام بانکی کشور و ساماندهی بازار پول تدوین شده است. بر این اساس، با هدف متمرکز کردن توانمندی و ظرفیت بانکهای انصار، قوامین، حکمت ایرانیان، مهر اقتصاد و موسسه اعتباری کوثر در قالب یک بانک واحد با ثبات و کارآمدتر و بهمنظور ارائه خدمات بهتر به خانواده نیروهای مسلح و عموم مردم، بانکها و موسسه اعتباری یادشده در بانک سپه بهعنوان نخستین بانک ایرانی و یکی از بانکهای معتبر دولتی در عرصه بانکداری کشورمان ادغام میشوند.

چهار نکته برای ذینفعان در بانک های نامبرده

بانک مرکزی در بخش دوم، بهمنظور اطلاعرسانی شفاف به جامعه و همچنین ذینفعان اصلی شامل سپردهگذاران، سهامداران و کارکنان ۴ نکته را مطرح کرده است. نخست اینکه ارائه خدمات بانکی به تمامی مشتریان اعم از سپردهگذاران و تسهیلاتگیرندگان توسط بانکها و موسسه اعتباری یادشده، با مدیریت و راهبری بانک سپه طبق روال عادی قبلی به قوت خود ادامه مییابد و مشتریان میتوانند خدمات مزبور را همانند گذشته در چارچوب قراردادهای سپردهگذاری، تسهیلاتی و سایر قراردادهای منعقده قبلی دریافت کنند.

نکته دوم این موضوع است که بهمنظور حفظ و ایفای حقوق تمامی سهامداران بانکها و موسسه اعتباری تحت ادغام و با عنایت به بررسیهای کارشناسی همهجانبه و هماهنگی انجام گرفته با سازمان بورس و اوراق بهادار، چارچوب مدونی برای این مهم تنظیم شده و طبق برنامه، هر یک از بانکها و موسسه اعتباری یادشده نسبت به تعیین تکلیف وضعیت سهامداران مرتبط با خود اقدام میکنند و به تمامی سهامداران اطمینان داده میشود کلیه حقوق آنها کارسازی و ایفا خواهد شد. این بخشنامه در بخش سوم درخصوص وضعیت کارکنان تاکید میکند: کلیه کارکنان شاغل در بانکها و موسسه اعتباری موضوع این فرآیند همانند گذشته مشغول فعالیت بوده و تمامی حقوق و مزایای آنان مطابق قراردادهای منعقده قبلی برقرار است.

همچنین در بند چهارم، بانک مرکزی به این موضوع اشاره کرد که سهم اصحاب رسانه، کارشناسان، مدیران و صاحب نظران نظام بانکی در راستای تشریک مساعی جهت دستیابی به اهداف مدنظر این تکلیف مهم، نقش انکارناپذیری داشته و مددکار مسوولان و عوامل این ماموریت عظیم هستند.

در انتهای این بیانیه نیز عنوان شده که این فرآیند گامی مهم در راستای حفظ ثبات و سلامت نظام بانکی محسوب میشود که همراهی در اجرای موفق آن برای ارائه خدمات بهتر به آحاد جامعه مورد انتظار است. بانک مرکزی تاکید کرده که اخبار و اطلاعات مربوط به این طرح ملی را روابط عمومی بانک مرکزی پیگیری کنند.

سرانجام ادغام بانکهای نظامی

موضوع ادغام بانکهای نظامی، در دو سال اخیر، بارها از سوی مسوولان مطرح شده بود، در آخرین و جدیترین اظهارنظر رئیسجمهوری خبر داد که این مهم تا انتهای سال جاری صورت میگیرد. روحانی در جلسه مجمع عمومی سالانه بانک مرکزی به این موضوع اشاره کرد: «بهزودی چند بانک نیروهای مسلح با هم ادغام میشوند؛ این مساله تا پایان سال انجام شود و مصوبات آن انجام شده و در اختیار بانک مرکزی قرار گرفته که باید نهایی و عملیاتی شود.»

در ابتدای سال گذشته بود که در ابتدا بحث ادغام موسسه ثامن و بانک مهر اقتصاد با موسسه کوثر مطرح شد، اما این موضوع با تایید بانک مرکزی صورت نگرفت. در انتهای سال گذشته، معاون نظارتی سابق بانک مرکزی از تصمیم ادغام موسسه ثامن و بانک مهر اقتصاد با بانک انصار خبر داد. در بهار سال جاری نیز این موضوع مطرح شد که کل شش بانک نظامی به دو بانک تبدیل میشوند و در ادامه این دو بانک با یکدیگر ادغام و یک بانک بزرگ نظامی را تشکیل دهند. اما حالا اطلاعیه بانک مرکزی نشان میدهد که قرار است ۴ بانک و یک موسسه اعتباری نظامی در بانک سپه ادغام شوند و تمام امور این بانکها به نخستین بانک نظامی بپیوندد.

اطلاعات بانکهای نظامی

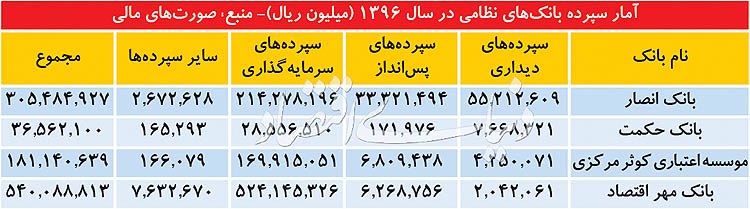

آمار و اطلاعات دقیقی از وضعیت منابع و مصارف بانکهای نظامی وجود ندارد، اما میتوان از گزارشهای صورت مالی، برخی آمارها از میزان منابع بانکها را عنوان کرد. براساس صورت مالی بانک انصار در سال ۱۳۹۶، مجموع سپردههای بانک انصار حدود ۵/ ۳۰ هزار میلیارد تومان، بانک مهر اقتصاد ۵۴ هزار میلیارد تومان، موسسه اعتباری کوثر ۱/ ۱۸ هزار میلیارد تومان و بانک حکمت ۶/ ۳ هزار میلیارد تومان مانده سپرده بوده است.

همچنین براساس آمارهایی که این بانکها در انتهای سال مالی ۱۳۹۶ گزارش کردهاند، این بانکها بدهی به بانک مرکزی و صندوق توسعه ملی نداشتهاند. اما بررسیها نشان میدهد بدهی این بانکها به سایر بانکها و موسسات اعتباری از ۴۴ میلیارد تومان تا ۱/ ۲ هزار میلیارد تومان ثبت شده است. همچنین براساس آمارهای منتشر شده در صورتهای مالی میزان مطالبات بانکها از بانک مرکزی، از حدود ۲۳۰ میلیارد تومان تا ۱/ ۳ هزار میلیارد تومان بوده است. در بخش میزان کفایت سرمایه نیز آمار دو بانک به چشم میخورد که در سال ۱۳۹۶ میزان کفایت سرمایه بانک حکمت معادل با ۲۱ درصد و کفایت سرمایه بانک انصار معادل با ۵ درصد بوده است. در بانک قوامین نیز اطلاعات صورت مالیهای سال ۱۳۹۶ و ۱۳۹۵ منتشر نشده است و تنها اطلاعات سال ۱۳۹۴ وجود دارد. اما بهطور کلی نمیتوان ارزیابی دقیقی از وضعیت شاخصهای سلامت بانکهای نظامی پیش از ادغام عنوان کرد.

چالشهای ادغام

اما ادغام بانکهای نظامی موضوع پرچالشی است که باید تمام زوایای آن در نظر گرفته شود. گزارشها حاکی از آن است که در مجموع این بانکها دارای ۲۴ میلیون مشتری هستند و از نظر شعب نیز هماکنون در مجموع ۴۸۰۰ شعبه مربوط به این بانکها فعال است و این احتمال وجود دارد که پس از ادغام از میزان این شعب کاسته شود.

همچنین به گفته یکی از کارشناسان نظام بانکی، برای ادغام نظام بانکی ۵ سال زمان نیاز است، زیرا در بخش آیتیسی زیرساختهای لازم برای یکپارچگی حدود ۵ هزار شعبه وجود ندارد. بنابراین بهنظر میرسد که در گام نخست، تجمیع اتفاق خواهد افتاد، اما در یک دوره پنج ساله به سمت ادغام خواهیم رفت. به بیان دیگر، بانکها کار خود را انجام خواهند و فقط جابهجایی مالکیت صورت خواهد گرفت.

همچنین کارشناسان بانک درخصوص تعیینتکلیف سهامداری بیمهها، صرافیها و شرکتهای متعلقه این بانکها پس از ادغام، به این موضوع اشاره کردند که زمانی که ادغام انجام میشود، یک بانک با همه شرکتهای زیرمجموعه آن منتقل میشود، بنابراین هم احتمال تجمیع این شرکتها وجود دارد و هم احتمال واگذاری سهام آنها به غیر؛ این موضوعی است که بانک مرکزی نیز باید درخصوص وضعیت آن تعیین تکلیف کند. یکی دیگر از موضوعاتی که باید وضعیت آن روشن شود، تعیین و تکلیف داراییهای منجمد بانکها است. در این خصوص کارشناسان پیشنهاد میدهند در صورتی که از طریق دولت این امکان وجود داشته باشد، میتوان با ایجاد یک شرکت واسط، دارایی سمی بانکها به موسسه ثالث واگذار شود و آن موسسه با پشتوانه دولتی، دارایی سمی بانکها را خریداری کرده و بهای آن را به بانکها پرداخت کند. در نتیجه از این طریق بانکهای بد با سمزدایی داراییهای بد به بانک خوب و با ساختار مالی مناسب تبدیل میشوند.

سپس فرآیند ادغام عملیاتی شود. در این صورت بانک یا موسسه خریدار داراییهای مسموم بانکها با عنایت به این که تضمین دولت را دارد، میتواند با پشتوانه این داراییها اوراق صکوک انتشار و در اختیار مردم قرار داده سپس با بهرهگیری از امکانات خود نسبت به وصول مطالبات غیرجاری و نقد کردن سایر داراییهای مسموم خریداری از بانک اقدام کند. نکتهای که در این میان باید مورد توجه قرار گیرد آن است که ادغام بانک یا موسسهای که با چالش مواجه است باید قبل از علنی شدن بحران آن انجام شود؛ چراکه در صورت اجرای طرح ادغام بعد از علنی شدن بحران بانک یا موسسه مشکلدار، اعتماد از بین رفته سپردهگذاران به موسسه یا بانک ادغامشونده (مشکلدار)، به بانک پذیرنده (بانک سالم) سرایت میکند و این بانک را نیز با انواع ریسکها و بهطور اخص، ریسک نقدینگی مواجه میکند. در چنین شرایطی اعتماد مردم نسبت به بانک پذیرنده نیز مخدوش شده و برند این بانک از محل این ادغام آسیب خواهد دید. این موضوع نهتنها از مزایای ادغام میکاهد؛ بلکه با تسری بحران از بانکهای مشکلدار به سایر بانکها، اعتماد عمومی به کل سیستم بانکی را تقلیل میدهد و زمینه را برای ایجاد بحران بانکی (هجوم) فراهم میکند.

از طرف دیگر، مطالعات انجام شده حاکی از آن است که ادغام تاثیر چندانی روی افزایش کارآیی بانک حاصل شده از ادغام نداشته و حتی در مواردی موجب کاهش کارآیی نیز شده است؛ بنابراین مجموعهای از اقدامات تکمیلی لازم است تا سلامت و کارآیی در بانکهای حاصل از ادغام ایجاد شود.