چطور در بازار گاوی بیشترین سود را از دیفای بگیریم؟ راز سودهای کلان USDe و JLP

بازار دیفای همیشه بهعنوان یکی از جذابترین بخشهای دنیای کریپتو شناخته میشود. اما، جذابیت آن زمانی دوچندان میشود که بازار در روند خاصی قرار بگیرد. در این شرایط، افزایش تقاضا برای داراییها و خدمات مالی باعث رشد بازدهیها و افزایش ارزش کل قفلشده (TVL) در پروتکلهای مختلف میشود. در این میان، اتنا و ژوپیتر دو …

بازار دیفای همیشه بهعنوان یکی از جذابترین بخشهای دنیای کریپتو شناخته میشود. اما، جذابیت آن زمانی دوچندان میشود که بازار در روند خاصی قرار بگیرد. در این شرایط، افزایش تقاضا برای داراییها و خدمات مالی باعث رشد بازدهیها و افزایش ارزش کل قفلشده (TVL) در پروتکلهای مختلف میشود. در این میان، اتنا و ژوپیتر دو پروژهای هستند که بهخاطر بازدهی بالا برای توکنهای USDe و JLP توجه بسیاری از کاربران را به خود جلب کردهاند. در این مطلب از میهن بلاکچین ضمن معرفی پلتفرمهای وامدهی USDe و JLP، مکانیزم آنها را بررسی میکنیم تا ببینیم راز سودهای کلان USDe و JLP چیست و چطور به سریعترین پروژههای در حال رشد دیفای تبدیل شدهاند.

آنچه در این مطلب میخوانید

Toggle

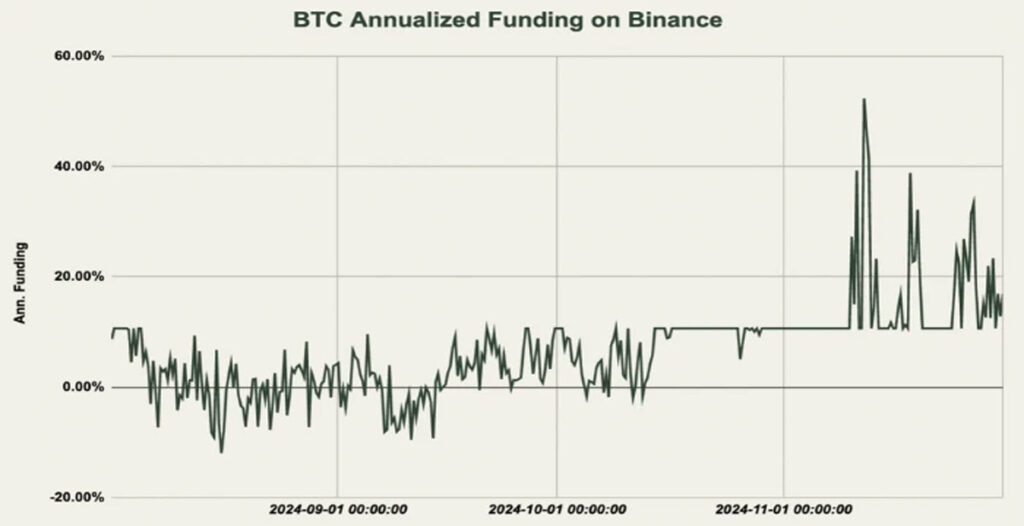

اتنا (Ethena)

اتنا ، استیبل کوینی بهنام USDe دارد که بر خلاف سایر استیبلکوینها از استراتژیهای پیشرفته مشتقات مالی مانند استیک اتر و پوزیشنهای شورت فیوچرز برای حفظ پگ دلاری خود استفاده میکند. همانطور که در تصویر زیر میبینید، از انتخابات ایالات متحده (اوایل نوامبر) فاندینگ ریت (Funding rate) که نرخی برای تعدیل قیمتها در بازارهای آتی و فیوچرز است، برای داراییهایی مانند بیت کوین و اتریوم بهطور قابلتوجهی افزایش یافته است.

از آنجاییکه اتنا برای پوشش ریسک داراییهای خود در بازار اسپات، از قراردادهای آتی استفاده میکند و پوزیشن شورت میگیرد، افزایش فاندینگ ریت باعث شده است درآمد این پروتکل و درصد سود سالانه توکن مشتقه sUSDes نیز به همان نسبت رشد کند. درحالحاضر، APY این توکن حدود 21٪ است. کاربران برای استقراض و وامدهی USDe میتوانند از دو پلتفرم آوه و فلویید (Fluid) استفاده کنند که هرکدام مبتنی بر مکانیزمهای مختلفی هستند.

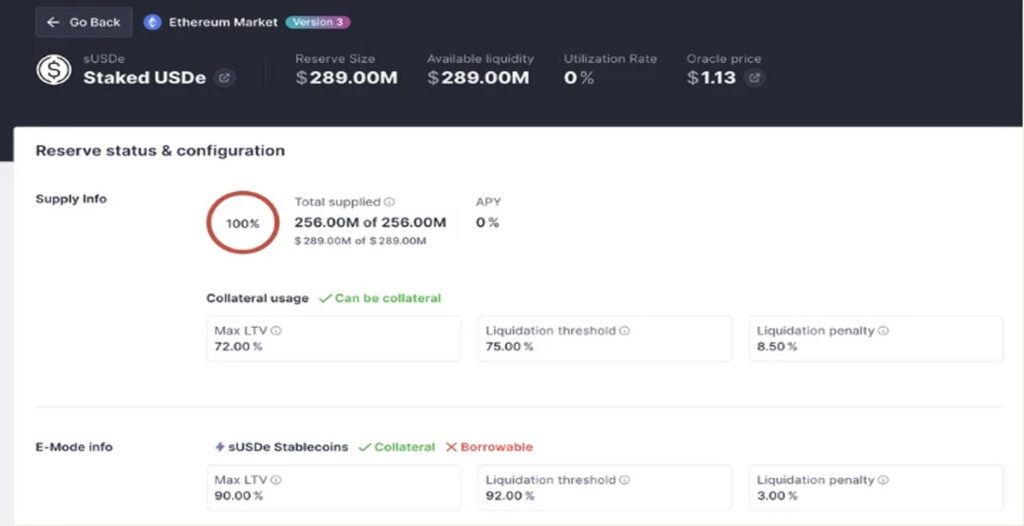

پلتفرم وامدهی آوه (Aave)

سپردهگذاری sUSDe در پلتفرم وامدهی آوه یکی از جدیدترین روشهای بهدست آوردن سود از استقراض و وامدهی استیبل کوین اتنا لبز است. در این پلتفرم، میتوانید برای افزایش بازدهی خود از تکرار فرایند استفاده کنید. مراحل این استراتژی به شرح زیر است:

- توکن sUSDe را بهعنوان وثیقه در آوه سپردهگذاری کنید.

- در ازای وثیقه، استیبلکوینهایی مانند USDC را وام بگیرید.

- استیبلکوینهای وام گرفتهشده را به sUSDe تبدیل کنید.

- این فرآیند را چندین بار تکرار کنید.

با هر بار تکرار این مراحل، مقدار وثیقه بیشتر میشود و امکان دریافت وام بیشتری دارید؛ اما باید دقت داشته باشید که نرخ بهره استیبل کوین دریافتی نیز به همان نسبت افزایش پیدا میکند. بنابراین، سود واقعی شما بهصورت زیر محاسبه میشود:

سود واقعی= (بازدهی sUSDe) – (نرخ بهره USDC * ضریب تکرار)

توجه داشته باشید که سقف سپردهگذاری sUSDe در آوه تکمیل شده است؛ برای اطلاع از ظرفیتهای جدید در روزهای آینده، باید منتظر اطلاعیههای رسمی باشید.

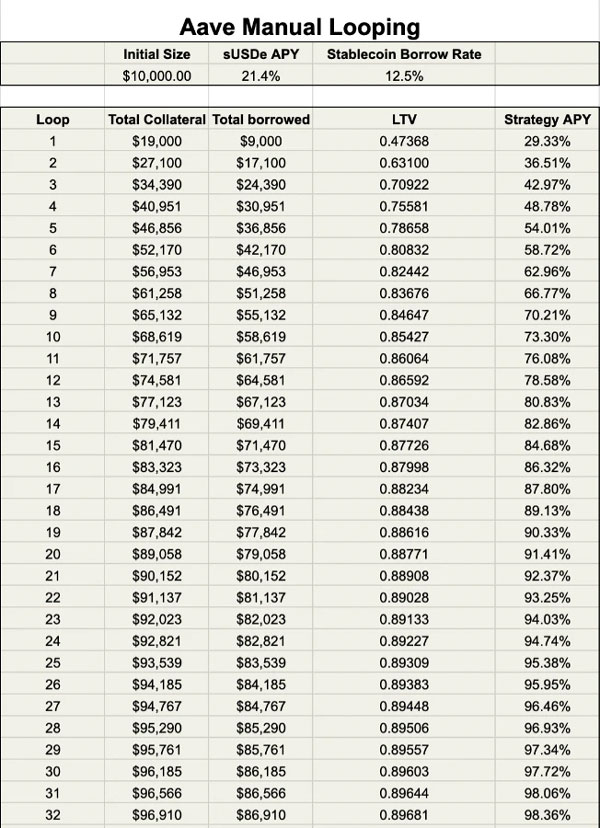

حداکثر نسبت وام به ارزش (LTV) در حالت “E-Mode” آوه 90٪ است و این یعنی سپردهگذاران با تکرار فرآیند وامگیری و وثیقهگذاری میتوانند از اهرمی تا حداکثر 10 برابر استفاده کنند. در جدول زیر نمونهای از فرایند این وامگیری را میبینید که درصد سود سالانه sUSDE برابر با 21٪ و نرخ استقراض USDC برابر با 12.5٪ است:

- کاربر توکنهای sUSDe را به ارزش 10٬000 دلار بهعنوان وثیقه در آوه سپردهگذاری میکند.

- با توجه به نسبت LTV، کاربر 9٬000 دلار استیبل کوین USDC وام میگیرد و آن را به sUSDe تبدیل میکند.

- مقدار تبدیلشده دوباره بهعنوان وثیقه استفاده میشود. بنابراین مجموع وثیقه به 19٬000 دلار sUSDe میرسد.

- در این مرحله، کاربر 8٬100 دلار USDC وام میگیرد و مجموع وام او 17٬100 دلار USDC میشود.

- کاربر میتواند این فرآیند را 100 بار یا تا زمانی که نسبت وام به وثیقه به 90٪ (0.9) برسد، ادامه دهد.

همانطور که در جدول بالا میبینید، APY برای sUSDe برابر با 21٪ و نرخ بهره وام استیبل کوین USDC برابر با 12.5٪ است. بنابراین، هرچه تعداد چرخهها بیشتر شود، درصد بازده سالانه sUSDe بالاتر میرود.

توجه داشته باشید که تکرار فرآیند «وامگیری، تبدیل و وثیقهگذاری» بهصورت دستی دشوار و وقتگیر است. بهعلاوه، هر بار که این مراحل تکرار میشود، باید هزینه گس بالاتری پرداخت کنید. راهحل پیشنهادی برای آسانتر کردن فرآیند و کاهش هزینههای گس، این است که از فلویید پروتکل استفاده کنید.

فلویید پروتکل (Fluid Protocol)

فلویید پروتکل اخیرا صرافی غیرمتمرکز خود را یکپارچه کرده و به دلیل ارائه ویژگیهای پیشرفتهای مانند بدهی هوشمند (Smart Debt) و وثیقه هوشمند (Smart Collateral) مورد توجه قرار گرفته است. در این پلتفرم، کاربران میتوانند فرآیند افزایش اهرم (Leverage) یا کاهش اهرم (Deleverage) را بهطور خودکار انجام دهند. این قابلیت باعث افزایش سرعت فرآیند و کاهش هزینهها شده است.

کاربران فلویید پروتکل میتوانند در ازای سپردهگذاری sUSDe، استیبل کوین USDC یا USDT را وام بگیرند. حداکثر نسبت وام به ارزش، شبیه به آوه 90٪ است و کاربران میتوانند از حداکثر اهرم 10 برابری استفاده کنند. فلویید مزایای قابلتوجهی نسبت به آوه دارد. بهطور مثال، جریمه لیکوئیدیشن (Liquidation) در فلویید 2٪ و در آوه 3٪ است. به همین دلیل، ریسک لیکویید شدن سپردهگذار بهطور قابلتوجهی کمتر میشود.

این پلتفرم برای قیمتگذاری sUSDe از یک اوراکل مبتنی بر قرارداد هوشمند استفاده میکند. این مکانیزم باعث میشود حتی درصورتی که sUSDe به دلیل بحران نقدینگی دیپگ شود، موقعیتهای اهرمی تحت تاثیر قرار نگیرند و لیکویید نشوند. با این حال، لیکویید شدن موقعیتها تنها در شرایط خاص ممکن است اتفاق بیفتد. مثلا، اگر نرخ بهره وام برای مدت طولانی بالا بماند و کاربر توجهی به مدیریت پوزیشن خود نداشته باشد یا اگر به قرارداد sUSDe حمله شود، احتمال لیکویید شدن وجود دارد.

این پروتکل با معرفی دکس فلویید و ویژگی بدهی هوشمند به کاربران اجازه میدهد که علاوهبر دریافت وام از استخرهای نقدینگی USDC و USDT، از کارمزد حاصل از تراکنشها نیز درآمد بهدست بیاورند. در این سیستم، بدهی کاربر ترکیبی از USDT و USDC است. اما، نکته مهم این است که درآمد حاصل از کارمزد تراکنشها باعث کاهش هزینه وامگیری میشود. بهطور مثال، اگر نرخ بهره سالانه وام 8.56٪ باشد و کارمزدهای تراکنش به 4.77 برسد، در نهایت کاربر بهجای 8٪ الی 9٪ تنها 3.79٪ هزینه پرداخت میکند. تا زمانی که نرخ وام کمتر از سود باشد، کاربران سود بهدست میآورند. در مثال بالا و با توجه به نرخهای فعلی، کاربر با استفاده از اهرم 90٪ میتواند 101.1٪ بازده سالانه داشته باشد.

گفتنی است استخر ترکیبی USDC/USDT بهعلت تکمیل ظرفیت بسته شده است؛ اما احتمال دارد که بهزودی ظرفیتهای جدید اضافه شود. در حالحاضر، کاربران درصورت تمایل میتوانند از استخرهای جداگانه USDT و USDC برای دریافت وام استفاده کنند.

هنگام استفاده از پلتفرمهای وامدهی توجه به دو نکته بسیار مهم است؛ نخست اینکه تغییرات نرخ بهره ممکن است استراتژی را از حالت سودآوری خارج کند. بهعلاوه، در دنیای دیفای هیچ استراتژی بدون ریسک نیست، بهویژه اینکه آسیبپذیریهای احتمالی در قراردادهای هوشمند ممکن است باعث از دست رفتن سرمایه شود.

جیالپی (JLP)

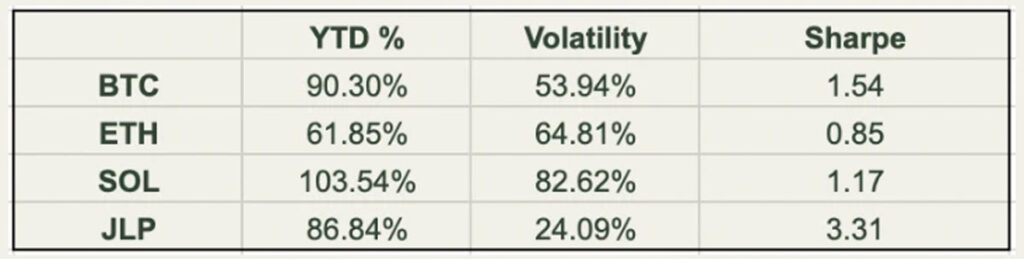

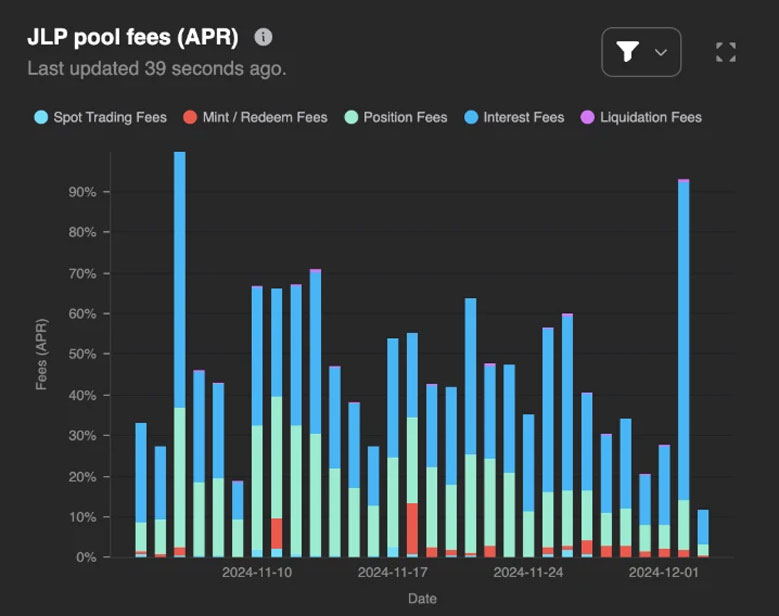

جِیالپی (JLP) استخر نقدینگی قراردادهای پرپچوال ژوپیتر است. داراییهای این استخر شامل سولانا، رپد بیت کوین، اتر، یواسدیسی و تتر میشوند. از ابتدای سال تاکنون اکثر داراییهای این استخر نسبت به میزان نوساناتشان عملکرد مناسبی داشتهاند؛ بهطوریکه نرخ بازگشت توکن JLP معادل 87٪، بیت کوین 90٪، اتر 65٪ و سولانا 104٪ افزایش یافته است.

نسبت شارپ (Sharpe Ratio) که بازده تعدیلشده را برمبنای میزان نوسان محاسبه میکند، نشان میدهد عملکرد توکن JLP دوبرابر بهتر از بیت کوین و سایر داراییهای استخر بوده است. همچنین به دلیل کارمزدهای بالایی که معاملهگران قراردادهای دائمی ژوپیتر پرداخت میکنند، سودآوری توکن JLP از سایر داراییها بیشتر بوده است.

پلتفرم وامدهی کامینو فایننس (Kamino Finance)

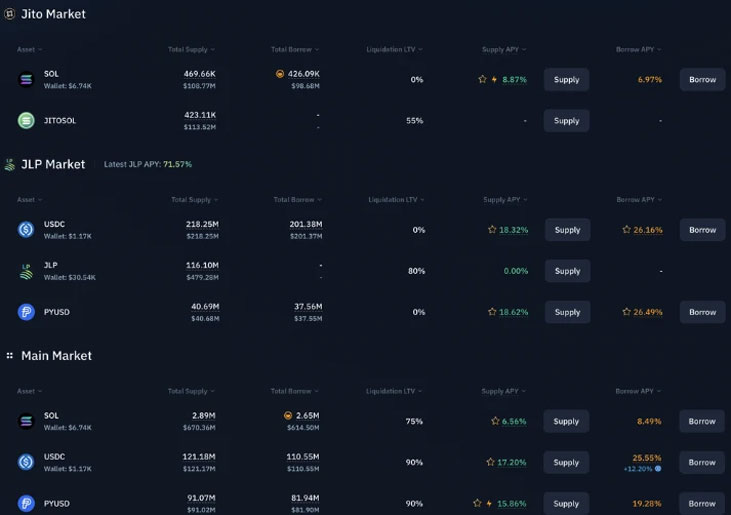

کامینو فایننس پلتفرمی برای تامین نقدینگی و بازده آنچین است که در میان پروتکلهای دیفای از نظر معیارهایی همچون ارزش کل قفل شده (TVL) و کارمزدها روندی صعودی داشته است. کامینو یکی از پروتکلهایی است که برای داراییهایی مانند سولانا (SOL)، مشتقات سولانا و استیبلکوینها بالاترین بازدهی را میدهد. کاربران میتوانند با سپردهگذاری این داراییها در پلتفرم وامدهی کامینو سود بهدست بیاورند. درصد بازده سالانه برخی داراییها در این پلتفرم عبارتند از؛

- USDC با 18.3٪ APY

- PYUSD با 27٪ APY

- USDS با 15٪ APY

- SOL با 19٪ APY

این پروتکل محصول دیگری بهنام “Kamino Multiply” دارد که به کاربر اجازه میدهد روی توکنهای مشتقه سولانا و توکن JLP از اهرم (Leverage) 5 برابری استفاده کند و سود بیشتری بهدست بیاورد. درحال حاضر، بازده سالانه موقعیتهای اهرمی JLP بیش از 100٪ است.

جمعبندی

بسیاری از سرمایهگذاران در بازارهای صعودی بهجای جستجوی میمکوینهای پرریسک یا ارزهایی با بازدهی هزار برابری، سراغ پروتکلهای پرسود دیفای میروند. استیبلکوین USDe اتنا و توکن JLP دو رمزارزی هستند که در بازار وامدهی دیفای بهشدت مورد توجه قرار گرفتهاند. این توکنها با بهرهگیری از مکانیزمهای پیشرفته و استراتژیهای متنوع، بازده سالانه بالایی را ارائه میدهند. برای کسب سود از این توکنها، میتوانید از پلتفرمهایی مانند آوه، فلویید و کامینو فایننس استفاده کنید.

منابع و ارجاعات

- آوه (Ave )

- فلویید (Fluid )

- کامینو فایننس (Kamino Finance )

منبع: میهن بلاکچین