سبک اسمارت مانی چیست؟ شناسایی پول هوشمند با استراتژی SMC

یکی از استراتژیهای مهم در بازارهای مالی، بهویژه ارز دیجیتال، رصد حرکات سرمایهگذاران بزرگ یا همان «پول هوشمند» است. این روش که با نام اسمارت مانی (Smart Money Concept) یا سبک SMC شناخته میشود، به معاملهگران کمک میکند تا با شناسایی الگوی سفارشگذاری نهادهای بزرگ و بررسی جریان عرضه و تقاضا، ستاپهای معاملاتی خود را …

یکی از استراتژیهای مهم در بازارهای مالی، بهویژه ارز دیجیتال، رصد حرکات سرمایهگذاران بزرگ یا همان «پول هوشمند» است. این روش که با نام اسمارت مانی (Smart Money Concept) یا سبک SMC شناخته میشود، به معاملهگران کمک میکند تا با شناسایی الگوی سفارشگذاری نهادهای بزرگ و بررسی جریان عرضه و تقاضا، ستاپهای معاملاتی خود را دقیقا در نواحی ورود و خروج جریانهای نقدینگی کلان تنظیم کنند. از آنجایی که نهنگهای مارکت معمولا از اطلاعات پشتپرده بازار آگاه هستند، سرمایهگذاران خرد میتوانند با دنبال کردن ردپای پول هوشمند از تغییرات شدید قیمتی بازار سود بهدست بیاورند.

اگر علاقهمند هستید با معاملهگری به سبک اسمارت مانی، پشت دست سرمایهگذاران بزرگ بازی کنید با میهن بلاکچین همراه باشید. در این مطلب به مفاهیم، اصول و استراتژیهای ترید با اسمارت مانی میپردازیم.

آنچه در این مطلب میخوانید

سبک اسمارت مانی چیست؟

اسمارت مانی (Smart Money Concept) یک استراتژی معاملاتی پیشرفته برای بازارهای مالی از جمله فارکس و ارز دیجیتال است که روی رصد و شناسایی پول هوشمند سرمایهگذاران نهادی تمرکز دارد. در این تعریف، دو مولفه مهم وجود دارد؛ یکی «پول هوشمند» یا «اسمارت مانی» و دیگری «سرمایهگذاران نهادی». ابتدا سراغ مولفه دوم برویم؛ سرمایهگذاران نهادی بانکها، صندوقهای پوشش ریسک، موسسات مالی بزرگ و سایر موسساتی هستند که سرمایههای هنگفتی در اختیار دارند و به دلیل حجم بالای معاملاتشان تاثیر قابلتوجهی روی بازار و قیمتها میگذارند. منظور از پول هوشمند نیز نقدینگی است که توسط این بازیگران بزرگ یا اصطلاحا «نهنگ ها» در بازار جریان پیدا میکند.

بنابراین، در معاملهگری به سبک اسمارت مانی (SMC)، سرمایهگذاران خرد میتوانند با شناسایی الگوها و سطوح قیمتی خرید و فروش بازیگران بزرگ، موقعیتهای مناسب برای ورود یا خروج از معامله را بیابند و از موج حرکت آنها سود ببرند. سبک اسمارت مانی بر مبنای اصول زیر طراحی شده است:

- عرضه و تقاضا: استراتژی SMC روی شناسایی نواحی عدم تعادل (Imbalances) بین عرضه و تقاضا تمرکز دارد. ایمبالانسها که ناشی از فعالیت معاملاتی بازیگران بزرگ هستند، نواحی با فشار خرید یا فروش بالا را روی نمودار قیمت ایجاد میکنند.

- فعالیت نهادی: سبک اسمارت مانی روی شناسایی و تحلیل رفتار سرمایهگذاران بزرگی تمرکز دارد که با معاملات سنگینشان جهت بازار را تغییر میدهند.

- عدم تعادل بازار: استراتژی SMC مشخص میکند که سفارشهای بزرگ نهادی چطور باعث ایجاد عدم تعادل در عرضه و تقاضا میشوند و قیمت را به سمت خاصی سوق میدهند.

تریدرهای بازار ارز دیجیتال با پیروی از این اصول میتوانند فرصتهای معاملاتی با احتمال موفقیت بالا را شکار کنند و تصمیمهای بهتری بگیرند.

مقایسه استراتژی اسمارت مانی و پرایس اکشن

درحالیکه استراتژی SMC شباهتهای زیادی به استراتژی پرایس اکشن (Price Action) دارد؛ اما از ابزارهای تحلیلی و اصطلاحات کاملا متفاوتی استفاده میکند. سبک پرایس اکشن عمدتا روی تفسیر الگوهای شمعی و روندهای بازار تاکید دارد و تلاش میکند از طریق تحلیل روانشناختی کاربران و واکنشهای احساسی آنها در موقعیتهای مختلف، فرصتهای معاملاتی را شناسایی کند.

درمقابل، استراتژی SMC بهطورخاص ردپای معاملات نهادی را زیرنظر میگیرد و سفارشات عمده سرمایهگذاران و نهنگهای مارکت را هدف قرار میدهد. این سبک معاملاتی روی تحرکات نهادهای مالی بزرگ تمرکز دارد و با تحلیل دقیق نواحی عدم تعادل بین عرضه و تقاضای ناشی از سفارشات بزرگ آنها، نقاط احتمالی ورود و خروج را تعیین میکند. به همین دلیل، استراتژی SMC نسبت به پرایس اکشن دیدگاه دقیقتری از پویایی بازار را فراهم میکند.

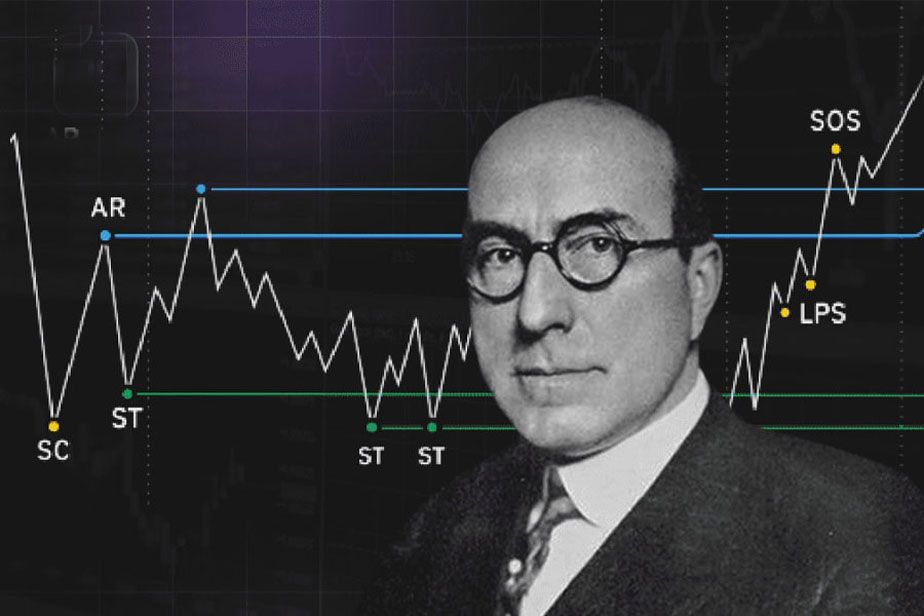

تاریخچه و روند تکامل استراتژی اسمارت مانی

خواستگاه سبک «اسمارت مانی کانسپت» به تئوریهای اولیه تحلیل بازار برمیگردد. در حقیقت، پیشگامان تحلیل بازار مانند ریچارد وایکوف (Richard Wyckoff) متوجه شدند که شناخت رفتار بازیگران بزرگ مالی، فواید مهمی برای معاملهگران عادی دارد. بر همین اساس الگوی وایکوف، یکی از معتبرترین الگوهای تحلیل تکنیکال ، روی شناسایی فازهای مختلف بازار مانند فاز انباشت و توزیع سرمایهگذاران نهادی تمرکز کرده است. با گذشت زمان و توسعه ابزارهای تحلیل تکنیکال و دسترسی به دادههای لحظهای بازار، اصول اولیه استراتژی اسمارت مانی کانسپت نیز تکامل پیدا کرد و به تکنیک پیشرفتهتری برای بازارهای مالی تبدیل شد.

تاثیر فناوری بر سبک اسمارت مانی

توسعه فناوری و بهویژه ظهور پلتفرمهای معاملاتی پیشرفته و معاملات الگوریتمی، تاثیر زیادی روی استراتژی معاملاتی اسمارت مانی گذاشته است. این فناوریها، تحلیل حجم عظیمی از دادههای بازار را امکانپذیر میکنند. بهعلاوه، اکنون معاملهگران خُرد هم میتوانند به ابزارهای پیشرفته تحلیل بازار دسترسی داشته باشند و استراتژیهای SMC را به بهترین شکل اجرا کنند. برخی از این فناوریها که سبک معاملاتی SMC را آسانتر کردهاند عبارتند از:

- ابزارهای نموداری پیشرفته: پلتفرمهای مدرن با ارائه ابزارهای نموداری قوی، شناسایی دقیق نواحی SMC روی نمودار قیمت را دقیقتر و آسانتر میکنند.

- معاملات الگوریتمی: الگوریتمها بهطور خودکار الگوهای SMC را شناسایی میکنند و با اجرای معاملات بر اساس معیارهای از پیش تعیین شده، کارآیی و دقت معاملهگری را افزایش میدهند.

- آنالیز لحظهای داده: بهلطف دسترسی به دادههای لحظهای بازار، معاملهگران میتوانند به سرعت به فعالیتهای نهادی و تغییرات بازار واکنش نشان دهند.

مولفههای کلیدی استراتژی SMC

اسمارت مانی کانسپت شامل چند ایده اصلی است و چارچوبی را ایجاد میکند تا معاملهگران حرکات بازار را از دریچه فعالیتهای نهادی تفسیر کنند. این مفاهیم شامل اوردر بلاک، گپ ارزش منصفانه، جذب نقدینگی، بریکر بلاک و میتیگیشن بلاک میشود.

1. اوردر بلاک (Order Blocks)

اوردر بلاکها یا بلوکهای سفارش، مناطقی هستند که سرمایهگذاران نهادی در آنها سفارشهای خرید یا فروش بزرگی را ثبت میکنند. در این نواحی خوشههایی از کندلها با حجم بالای معاملات شکل میگیرند و نشاندهنده یک حرکت قوی در جهت صعودی یا نزولی هستند. برای درک بهتر موضوع تصور کنید که یک موسسه مالی میخواهد 200 میلیون دلار سرمایهگذاری کند؛ اما این سرمایهگذار بهجای ثبت یک سفارش واحد، سرمایه را بهصورت پلکانی وارد بازار میکند. شناسایی اوردر بلاکها به معاملهگران کمک میکند تا مناطق کلیدی را که احتمالا در آنها تغییر روند اتفاق میافتد شناسایی کنند.

روشهای شناسایی اوردر بلاک

در استراتژی SMC برای شناسایی اوردر بلاکها باید به چند نشانه مهم توجه کنید:

- خوشههای کندل: مجموعهای از کندلهای همرنگ متوالی که حجم بالایی دارند. این کندلها نشان میدهند نهادهای مالی در آن نواحی دست به معاملههای سنگینی زدهاند.

- افزایش حجم ناگهانی: بالا رفتن حجم معاملات بهطور غیرعادی، نشانه فعالیت سرمایهگذاران بزرگ است و میتواند جهت بعدی بازار را تعیین کند.

- تثبیت قیمت: دورهای که قیمت در محدوده مشخصی نوسان دارد، نشاندهنده آماده شدن بازار برای حرکت بزرگ در یک جهت خاص است و معمولا یک شکست (Breakout) اتفاق میافتد.

اوردر بلاکها معمولا بهعنوان سطوح حمایت یا مقاومت قوی عمل میکنند. هنگامی که قیمت دوباره به این نواحی بازمیگردد، واکنش شدیدی نشان میدهد و نقاط ورود یا خروج خوبی را برای معاملهگران ایجاد میکند.

2. شکافهای ارزش منصفانه (FVG)

شکافهای ارزش منصفانه (Fair Value Gaps) یا اصطلاحا FVGها، گپهای قیمتی هستند که به دلیل عدم تعادل بین عرضه و تقاضا شکل میگیرند. این شکافها، نواحی هستند که به خاطر تغییر سریع احساسات بازار، هیچ معاملهای در آنها انجام نشده است. FVGها سرنخهای ارزشمندی برای پیشبینی برگشت یا ادامه روند قیمتی هستند.

روشهای شناسایی شکاف ارزش منصفانه

برای شناسایی FVGها باید به ویژگیهای زیر توجه کنید:

- گپهای قیمتی: شکافهای آشکار روی نمودار که در آنها قیمت بدون هیچ معاملهای از یک سطح به سطح جدیدی جهش کرده است.

- الگوهای کندل استیک: شکاف بین بالاترین نقطه یک کندل و پایینترین نقطه کندل بعدی در روند صعودی یا شکاف بین پایینترین نقطه یک کندل و بالاترین نقطه کندل بعدی در روند نزولی.

شکافهای ارزش منصفانه معمولا در دورههای نوسان شدید رخ میدهند و نشانه حرکات قوی قیمت هستند. معاملهگران از این شکافها برای پیشبینی نقاط احتمالی بازگشت قیمت استفاده میکنند. به این معنی که وقتی FGV شکل میگیرد، معاملهگران انتظار دارند قیمت به این ناحیه برگردد تا گپ را پُر کند و سپس به جهت اصلی و اولیه خودش ادامه دهد.

3. جذب نقدینگی (Liquidity Grabs)

جذب (برداشت) نقدینگی به حرکات عمدی قیمت گفته میشود که با هدف جذب مشارکتکننده بیشتر و فعالسازی سفارشهای حد ضرر (Stop-Loss) طراحی شده است. در عمل، جذب نقدینگی به این شکل است که قیمت بهطور ناگهانی به سطحی حرکت میکند که باعث فعال شدن استاپلاس معاملهگران خرد و خروج آنها از بازار میشود”،” در نتیجه برای سرمایهگذاران نهادی فرصتی ایجاد میشود تا با قیمت مناسبتر وارد یا از معامله خارج شوند.

نشانههای جذب نقدینگی

- شکار استاپ لاس: حرکتهای شارپی که باعث فعال شدن سفارشات حد ضرر معاملهگران خرد میشوند.

- شکست جعلی یا بریکاوت کاذب: مواقعی که قیمت سطح حمایت یا مقاومت را میشکند؛ اما بلافاصله تغییر جهت میدهد و به محدوده قبلی برمیگردد.

- سایهها و شدوها: شدوهای بلند نشاندهنده برگشت ناگهانی قیمت هستند.

جذب نقدینگی معمولا نزدیک به سطوح کلیدی حمایت و مقاومت، یعنی جایی که معاملهگران سفارشات حدضرر را فعال کردهاند، اتفاق میافتد. شناسایی نشانههای بالا به معاملهگران کمک میکند تا در دام بریکاوتهای جعلی نیافتند و از حرکات بعدی قیمت سود ببرند.

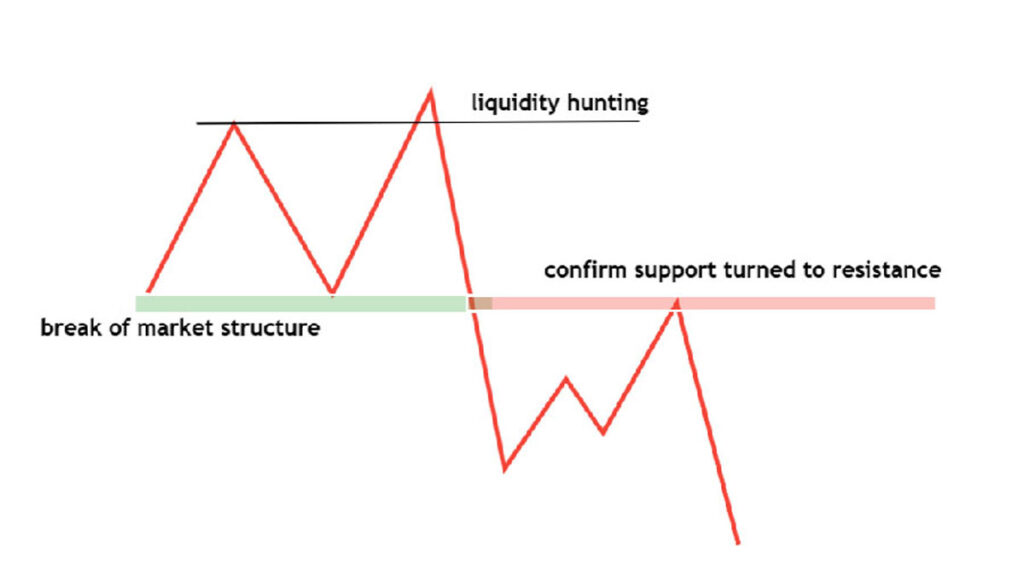

4. بریکر بلاک (Breaker Blocks)

بریکر بلاکها نوعی اوردر بلاک هستند. درواقع، زمانی که اردر بلاک نتواند قیمت را حفظ کند، قیمت ابتدا از یک سطح حمایت یا مقاومت عبور میکند؛ اما بعد جهت خود را برعکس میکند. این بلاکها نشاندهنده تغییر جهت پول هوشمند و تغییر ماهیت سطوح حمایت و مقاومت هستند. به این معنا که در صورت شکسته شدن سطح حمایت، این ناحیه به عنوان مقاومت عمل میکند و بالعکس سطح مقاومت بعد از شکسته شدن به سطح حمایت تبدیل میشود. بریکر بلاکها به شناسایی تغییر یا ادامه روند کمک میکنند.

راههای تشخیص بریکر بلاکها

برای شناسایی بریکر بلاکها به موارد زیر توجه کنید:

- بریک اوت و ریتست: قیمت ابتدا سطح حمایت یا مقاومت را میشکند، دوباره به همان سطح باز میگردد و آن را بازآزمایی میکند.

- تایید حجم: بالا بودن حجم معاملات هنگام بریک اوت و تست مجدد، نشاندهنده علاقه بازار به این روند است.

- الگوهای کندل استیک: الگوی پوشا (Engulfing) یا کندلهای برگشتی قدرتمند در بازآزمایی، نشانههای مهمی برای بازگشت یا ادامه روند جدید هستند.

بلاکهای شکست بهعنوان نواحی تایید عمل میکنند؛ اگر قیمت به این بلاکها برگردد و در همان محدوده بماند، نشانه ادامه روند جدید است و تریدر با اطمینان بیشتری میتواند وارد معامله شود یا پوزیشن را نگه دارد.

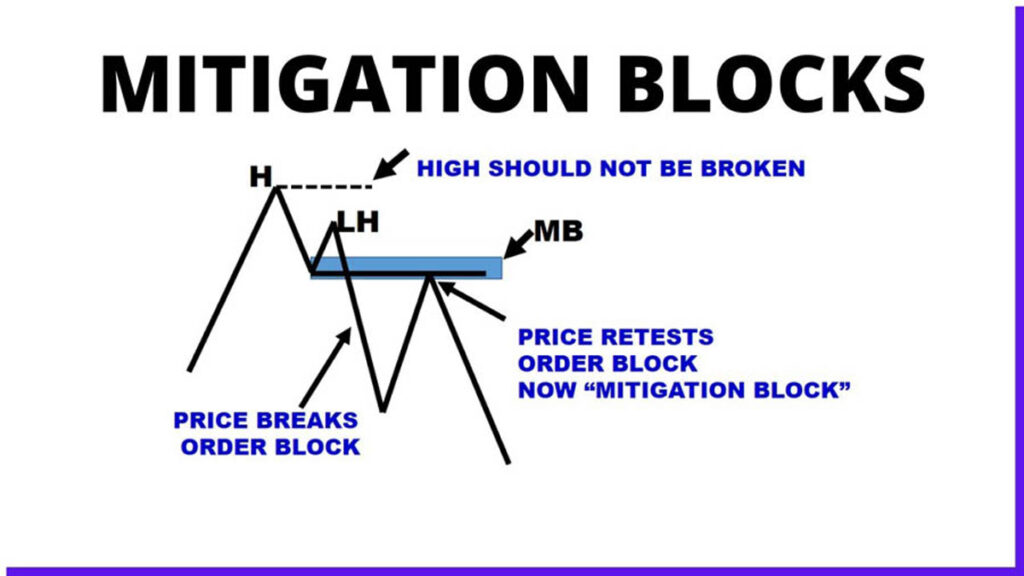

5. میتیگیشن بلاک (Mitigation blocks)

میتیگیشن بلاکها که به آنها بلاکهای تعدیل یا کاهش ریسک هم گفته میشود، مناطقی هستند که قیمت به سطحی که قبلا شکسته شده باز میگردد و آن را دوباره آزمایش میکند. این بلاکها به معاملهگر کمک میکنند تا اعتبار یک بریکاوت را تایید کند و میزان قدرت روند فعلی را بسنجد.

روشهای تشخیص میتیگیشن بلاکها

برای شناسایی بلاکهای تعدیل به نشانههای زیر دقت کنید:

- تست مجدد سطوح شکست: قیمت به نقطه شکست قبلی بازمیگردد و در آن ناحیه تثبیت میشود.

- کاهش نوسان: در هنگام تست مجدد، نوسانها کمتر از زمانی است که شکست رخ داده و نشانه تعادل بیشتر بین عرضه و تقاضا است.

- تایید سطح حمایت یا مقاومت: در بازگشت، سطح شکست به عنوان یک حمایت یا مقاومت جدید عمل میکند.

میتیگیشن بلاکها فرصت مناسبی را ایجاد میکنند تا معاملهگر بعد از شکست اولیه در قیمت مناسبتری وارد بازار شود.

تکنیکهای پیشرفته استراتژی اسمارت مانی

اسمارت مانی کانسپت یک استراتژی معاملاتی برای شناسایی فعالیت نهادهای بزرگ و اثرگذار بازار است؛ اما تریدرها میتوانند با اضافهکردن تکنیکهای پیشرفتهتر، اصول اولیه این استراتژی را ارتقا دهند و نتایج دقیقتری را بهدست بیاورند. تکنیکهای پیشرفته اسمارت مانی شامل ترکیب استراتژی SMC با تحلیل جریان سفارشات، درک ساختار خرد بازار و خودکار کردن استراتژیهای SMC میشود

1. ترکیب استراتژی SMC با تحلیل جریان سفارشات

تحلیل جریان سفارشات، تکنیکی برای بررسی جریان سفارشهای خرید و فروش در بازار است و درک بهتری از وضعیت عرضه و تقاضای واقعی را فراهم میکند. معاملهگران با ترکیب استراتژی SMC و تحلیل جریان سفارشات نهتنها میتوانند الگوهای معمول قیمتی را بررسی کنند؛ بلکه از معاملات واقعی و میزان حجم آنها نیز آگاه میشوند. این نمای دقیقتر به تریدرها کمک میکند تا زمان ورود و خروج بهتری را بر اساس رفتار موسسات بزرگ و وضعیت واقعی عرضه و تقاضا بیابند.

تحلیل جریان سفارش روی سه عامل کلیدی تمرکز دارد:

- دادههای دفتر سفارش: تعداد کل سفارشات خرید و فروش در سطوح قیمتی مختلف (این دادهها نشان میدهند در قیمتهای خاص چقدر عرضه و تقاضا وجود دارد.)

- حجم معاملات: تعداد واقعی معاملات انجامشده در سطوح قیمتی مختلف (این دادهها نشاندهنده علاقه معاملهگران به خرید یا فروش در آن سطح قیمت هستند.)

- اسپرد خرید و فروش: تفاوت بین بالاترین قیمتی که خریدار مایل به پرداخت و پایینترین قیمتی که فروشنده حاضر به قبول آن است. این اختلاف، نشاندهنده نقدینگی بازار است؛ هرچه اسپرد کمتر باشد، نقدینگی بالاتر است.

کاربردهای عملی

- تقویت مناطق SMC: تحلیل دادههای جریان سفارشات به تریدرها کمک میکند تا نواحی SMC مانند اوردر بلاکها و FVGها را دقیقتر شناسایی و تایید کنند. حجم بالا و جریان سفارشات قوی در این مناطق، نشانه فعالیت نهادی در آن قیمتها است و اعتبار آن مناطق را به عنوان نقاط ورود و خروج بالقوه افزایش میدهد.

- پیشبینی حرکتهای بازار: تحلیل جریان سفارشات به معاملهگران کمک میکند تا با مشاهده تراکم سفارشات بزرگ، حرکات احتمالی بازار را پیشبینی کنند. تراکم سفارشها بهعنوان سطوح حمایت یا مقاومت عمل میکنند و میتوانند سیگنالهای زودهنگامی برای شناسایی نقاط برگشت یا ادامه روند ارائه دهند.

2. ترکیب استراتژی SMC با ساختار خرد بازار

منظور از ساختار خرد بازار (Market microstructure) مطالعه دقیق فرآیندها و سازوکارهایی است که در پسپرده معاملات بازارهای مالی اتفاق میافتد. بهعبارت دقیقتر، در این حوزه بررسی میشود که تعاملات میان شرکتکنندگان مختلف بازار مانند معاملهگران خرد و نهادهای مالی بزرگ چطور منجر به شکلگیری قیمت و تامین نقدینگی میشود. درک این ساختار به تریدرهای اسمارت مانی کمک میکند تا با بینش جامعتری در مورد تحرکات نهادی و تغییرات نقدینگی صمیم بگیرند.

مولفههای اصلی ساختار خرد بازار عبارتنداز:

- انواع سفارشها: انواع مختلف سفارشها شامل سفارشات بازار (Market Orders) و سفارشات محدود (Limit Orders) و تاثیر هر کدام از آنها بر قیمت.

- تامینکنندهها و دریافتکنندههای نقدینگی: بازارسازان با ارائه سفارش به بازار، نقدینگی را تامین میکنند و بازار را فعال نگهمیدارند. مصرفکنندگان نقدینگی نیز سفارشها را میگیرند و باعث تکمیل معاملات میشوند.

- هزینههای معامله: هزینه معامله شامل مواردی نظیر اسپرد (Spread)، اسلیپیج (Slippage) و کارمزد (Fee) میشود و ممکن است تاثیر زیادی روی سود نهایی معامله بگذارند.

کاربردهای عملی

- شناسایی رفتار نهادی: معاملهگران با درک عملکرد نهادهای بزرگ میتوانند بفهمند که آنها کجا و چطور در حال اثرگذاری بر بازار هستند و از اطلاعات بهدست آمده برای تحلیل دقیقتر بازار استفاده کنند.

- بهبود نقاط ورود و خروج: معاملهگران با توجه به رفتار نقدینگی و جریان سفارشات در اطراف مناطق SMC میتوانند نقاط ورود و خروج را بهینه کنند و معاملات را با دقت بیشتری انجام دهند.

3. اجرای الگوریتمی استراتژی SMC

منظور از معاملات الگوریتمی، استفاده از برنامههای کامپیوتری و رباتها برای اجرای معاملات بر اساس معیارهای از پیش تعریف شده است. شبیه به بسیاری از استراتژهای معاملاتی، میتوانید استراتژی اسمارت مانی را هم بهطور خودکار اجرا کنید. با این کار نهتنها کارآیی و دقت معاملات را بالا میبرید؛ بلکه میتوانید چندین معامله را بهطور همزمان مدیریت کنید.

مراحل خودکارسازی استراتژی SMC

- تعریف معیارها: در گام اول، معیارهای شناسایی نواحی SMC مانند اوردر بلاکها، شکافهای ارزش منصفانه و جذب نقدینگی را دقیقا مشخص کنید.

- توسعه الگوریتمها: سپس الگوریتمهایی بنویسید که با استفاده از دادههای تاریخی و لحظهای نمودارها، معیارها را بررسی و الگوهای SMC را شناسایی کند.

- تست مجدد: با آزمایش الگوریتمها روی دادههای تاریخی، عملکرد آنها را ارزیابی و در صورت لزوم پارامترها را اصلاح کنید.

- بهینهسازی: الگوریتمها را بر اساس نتایج بکتست و تغییرات بازار بهطور مداوم بهینهسازی کنید.

- اجرا: در نهایت، میتوانید از این الگوریتمها برای اجرای معاملات بهطور خودکار و به صورت آنی استفاده کنید.

مزایای اجرای خودکار استراتژی SMC

- سرعت و کارآیی: الگوریتمها حجم وسیعی از دادهها را به سرعت تحلیل میکنند و معاملات را در بهترین زمان ممکن انجام میدهند. سرعت در تحلیل و اجرا بهویژه در بازارهای پرنوسان مزیت بزرگی محسوب میشود.

- ثبات و پایداری: در استراتژیهای خودکار، احساسات و تعصبات انسانی از معاملات حذف میشوند؛ در نتیجه اصول SMC بهطور مداوم و بدون تاثر از هیجانات بازار پیادهسازی میشوند.

- مقیاسپذیری: الگوریتمها میتوانند چندین معامله را بهطور همزمان در بازارها و چارچوبهای زمانی مختلف مدیریت کنند.

معرفی کامیونیتیها و فرومها برای معاملهگران سبک اسمارت مانی

اگر از طرفداران سبک معاملاتی اسمارت مانی کانسپت هستید، لازم است با فرومها و کامیونیتیهای SMC هم آشنا شوید. در چنین فضاهایی میتوانید از اطلاعات ارزشمند و دانش تریدرهای باتجربه استفاده کنید، در مورد استراتژیهای مختلف با سایر معاملهگران مشورت کنید، راجع به دیدگاههای مختلف اطلاعات بهدست بیاورید، در شرایط خاص نظر فوری سایر اعضا را بپرسید و با توجه به آنها تصمیمهای آگاهانهتری بگیرید. علاوهبر این موارد، پشتیبانی جامعه باعث کاهش چالشهای احساسی و استرسهای ناشی از معاملات هم میشود.

برای دسترسی به کامیونیتیهای سبک اسمارت مانی میتوانید به سابردیتهایی مانند r/Forex و r/DayTrading یا فرومهای SMC در پلتفرمهایی مانند Trade2Win و Forex Factory مراجعه کنید. در شبکههای اجتماعی مانند توییتر و یوتیوب نیز میتوانید به تحلیلهای لحظهای، نکات معاملاتی و محتوای آموزشی اسمارت مانی دسترسی پیدا کنید. لینکدین نیز به عنوان یک پلتفرم حرفهای، فضای مناسبی برای برقراری ارتباط با متخصصان و بحث و تبادل نظر با صاحبنظران این صنعت است.

منابع آموزشی سبک اسمارت مانی

اگرچه کامیونیتیها، فرومها و شبکههای اجتماعی فضای مناسبی برای بهرهمندی از دانش دیگران و دسترسی به طیف گستردهای از اطلاعات هستند؛ اما تسلط بر استراتژی SMC مستلزم یادگیری شخصی است. خوشبختانه، منابع آموزشی متعدد رایگان و پولی برای یادگیری سبک اسمارت مانی وجود دارد. شرکت در دورههای آنلاین پلتفرمهایی مانند Udemy و Coursera، مطالعه ایبوکها و کتابهایی مانند “Trading in the Zone” نوشته مارک داگلاس (Mark Douglas)، شرکت در وبینارها و کارگاهها و دریافت مشاوره از منتورها همگی راهحلهایی برای یادگیری استراتژی SMC هستند.

در کنار این موارد، میتوانید در گروههای معاملاتی سبک اسمارت مانی عضو شوید و از این فضا برای تبادلنظر و یادگیری استفاده کنید. عضویت در شبکههای حرفهای معاملاتی نیز فرصتی عالی برای دسترسی به منابع انحصاری، ابزارهای تحلیلی پیشرفته، استراتژیهای اختصاصی و محتوای آموزشی است. این شبکهها به شما کمک میکنند تا از جدیدترین تکنیکها و اطلاعات برای بهبود عملکرد خود استفاده کنید و در دنیای پیچیده معاملات مالی، یک گام جلوتر از دیگران باشید.

جمعبندی

اسمارت مانی کانسپت (SMC) یک سبک معاملاتی پیشرفته در بازارهای مالی است که روی شناسایی و رصد فعالیتهای سرمایهگذاران نهادی یا همان «پول هوشمند» تمرکز دارد. سبک اسمارت مانی با استفاده از مفاهیمی چون اوردر بلاکها، شکافهای ارزش منصفانه، جذب نقدینگی، بریکر بلاک و میتیگیشن بلاکها تلاش میکند جریان عرضه و تقاضای واقعی و نقاط بهینه ورود و خروج از را بازار شناسایی کند.

استراتژی SMC به معاملهگران کمک میکند تا به جای رقابت با بازیگران بزرگ بازار، در مسیر آنها حرکت کنند و از تغییرات شدید قیمت سود ببرند. موفقیت در این سبک مستلزم ترکیب آن با سایر ابزارهای تحلیل تکنیکال، مدیریت ریسک، و یادگیری مداوم است. آیا شما هم از طرفداران معاملهگری به سبک اسمارت مانی هستید؟ نظرات خود در مورد مزایا یا معایب این سبک معاملاتی را به اشتراک بگذارید.

منبع: میهن بلاکچین