بررسی نقش کلیدی ۶ استیبل کوین بزرگ بازار در دنیای دیفای

در دنیای پر تلاطم امور مالی غیرمتمرکز (DeFi) که هر روز شاهد نوآوریها و تحولات جدیدی هستیم، استیبل کوینها به عنوان ستونهای ثبات و ابزاری حیاتی برای انجام تراکنشها و تعاملات مالی، نقشی کلیدی و غیرقابل انکار ایفا میکنند. در این مقاله از میهن بلاکچین، با بررسی دقیق کاربردهای متنوع شش استیبل کوین برتر، از …

در دنیای پر تلاطم امور مالی غیرمتمرکز (DeFi) که هر روز شاهد نوآوریها و تحولات جدیدی هستیم، استیبل کوینها به عنوان ستونهای ثبات و ابزاری حیاتی برای انجام تراکنشها و تعاملات مالی، نقشی کلیدی و غیرقابل انکار ایفا میکنند.

در این مقاله از میهن بلاکچین، با بررسی دقیق کاربردهای متنوع شش استیبل کوین برتر، از جمله USDT، USDC، DAI USDE، FRAX و PYUSD، به درک عمیقتر نقش آنها در اکوسیستم دیفای و پیشبینی آینده این حوزه میپردازیم.

آنچه در این مطلب میخوانید

مقدمه

با توجه به اینکه بیش از 100 استیبلکوین مختلف وجود دارد، ما عمدتاً روی شش مورد از آنها تمرکز خواهیم کرد: USDT، USDC، DAI، USDE، FRAX و PYUSD. از نظر کاربرد آنچین، این استیبلکوینها مجموعهای گسترده از کاربردها را ارائه میدهند، در حالیکه سایر کوینها یا بهاندازه کافی بزرگ نیستند که قابل توجه باشند یا نقشی تقریباً منحصر به فرد در اکوسیستمهای خود ندارند.

برای مثال، FDUSD با وجود داشتن مارکتکپ 700 میلیون دلاری، تقریبا هیچ حضوری در دنیای آنچین ندارد و بهطور عمده بهعنوان یک جایگزین داخلی برای BUSD استفاده میشود. به همین ترتیب، USDD تقریباً بهطور انحصاری برای تسویهحسابهای ترون یا در یک پلتفرم وامدهی خاص متمرکز است و BUIDL (بلکراک) هیچگونه کاربردی فراتر از ذخیره در کیفپولها ندارد.

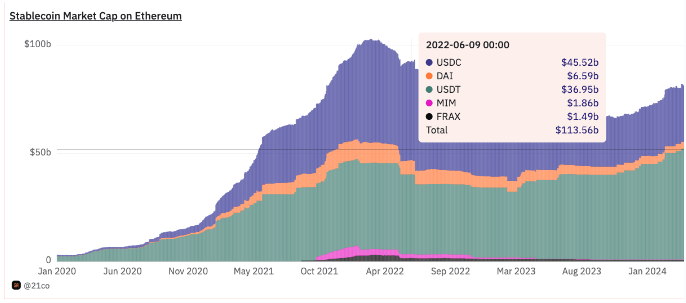

با جمعآوری میزان استفاده از این شش استیبلکوین در قراردادهای هوشمند، رقمی معادل 28 میلیارد دلار به دست میآید که تنها 18٪ از کل بازار 155 میلیارد دلاری استیبلکوینها را تشکیل میدهد.

استفاده از استیبلکوینها در دیفای

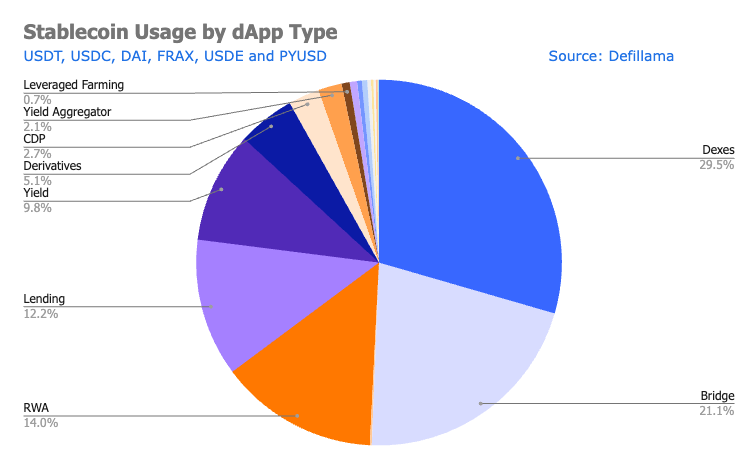

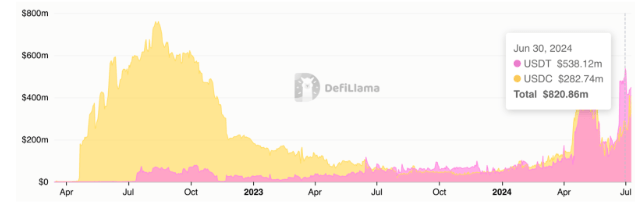

با نگاهی به نمودار زیر، استفاده سالمی از استیبلکوینها در اپلیکیشنهای مختلف غیرمتمرکز (dApps) مشاهده میشود. اما بررسی دقیقتر نشان میدهد هر استیبلکوین نقشهای خاصی در اکوسیستم ایفا میکند و بهطور متفاوتی در هر بخش از بازار مشارکت دارد.

در این مقاله، قصد داریم کاربردهای خاص استیبلکوینهای اصلی، سهم آنها از بازار، رشد محبوبیت آنها و تبعات احتمالی برای آینده را بررسی کنیم.

تتر (USDT)

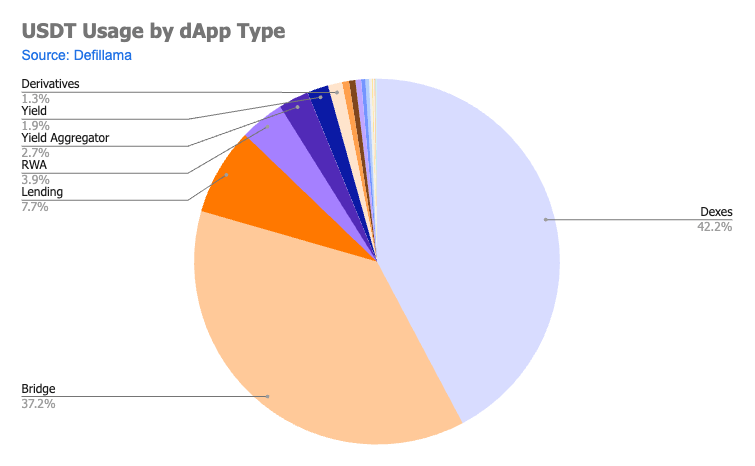

حدود 11.5٪ از کل ارزش بازار USDT، معادل 12.8 میلیارد دلار، در قراردادهای هوشمند در 10 زنجیره مختلف نگهداری میشود. این کمترین درصد میان شش استیبلکوین اصلی است. علاوه بر این، توزیع این استفاده بهطور قابلتوجهی با نمودار استفاده کلی تفاوت دارد و در دو دسته برجسته شده است: پلها (Bridge) و صرافیهای غیرمتمرکز (DEX). این امر زمانی منطقی به نظر میرسد که نقش تاریخی و جاری USDT در اکوسیستم کریپتو را درک کنیم.

مزیت پیشگامی (First Mover Advantage)

USDT اولین استیبلکوینی بود که پذیرش گستردهای پیدا کرد و به استانداردی برای تقریباً همه جفتهای معاملاتی در صرافیهای متمرکز تبدیل شد. در حقیقت، تحلیل قبلی نشان میدهد حدود 32٪ از USDT در کیفپولهای صرافیهای متمرکز شناختهشده نگهداری میشود. از این رو، زمانی که بازارسازان خودکار (AMM) پدیدار شدند، USDT اولین یا دومین انتخاب برای جفتهای معاملاتی در این پلتفرمها بود.

سلطه در نسخههای قدیمی پروتکلها

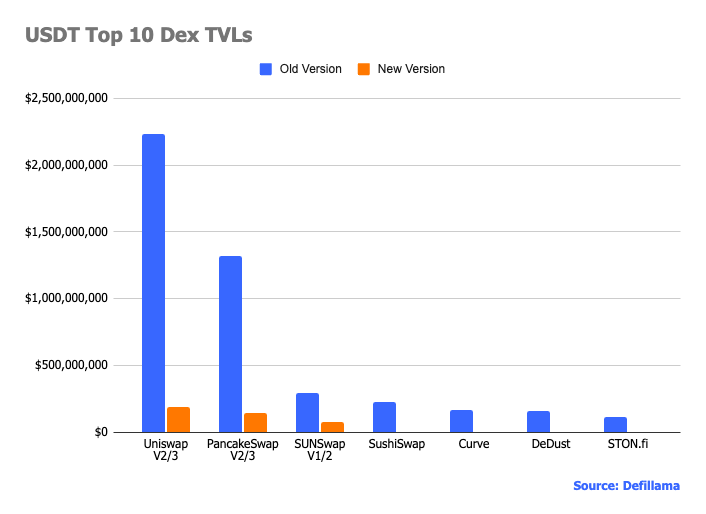

اولین AMMهای مهم که محبوب شدند، Uniswap V2 و PancakeSwap V1 بودند که بخش زیادی از نقدینگی USDT در DEXها هنوز در این نسخهها متمرکز است. در واقع، با بررسی 10 صرافی غیرمتمرکز برتر از نظر ارزش کل قفلشده (TVL) در USDT، متوجه میشویم که سه پلتفرم، جفتهای نسخه جدیدتری دارند که تنها بخشی از نقدینگی نسخههای قدیمیتر خود هستند.

زمانی که سهم بزرگتری از استفاده USDT را در نظر میگیریم، وامدهی 7.7٪ از این سهم را تشکیل میدهد که بیشتر آن در Aave V2 و V3 متمرکز است. برخلاف رفتار USDT در DEXها که نقدینگی بیشتر در نسخههای قدیمیتر پروتکلها باقی مانده، در Aave V3 حجم بیشتری دارد ولی هنوز به اوج TVL خود در Aave V2 که در سال 2021 ثبت شده بود، نرسیده است.

دامیننس میراث محور

در نهایت، تصویر کلی در مورد USDT روشن است. بیشتر کاربرد آن در دیفای ناشی از دو چرخه گذشته بازار صعودی و وضعیت میراثی آن است. در حالیکه همچنان بهعنوان یک استاندارد برای جفتهای معاملاتی و کشف قیمت ضروری است. همانطور که از مالکیت قابلتوجه آن در صرافیها و استفاده وسیع در DEXها مشهود است، به نظر نمیرسد تتر قرار باشد آینده دیفای را بهطور عمده شکل دهد. این استیبلکوین در جایگاه خود بهعنوان یک جزء ثابت از گذشته باقی میماند تا یک کاتالیزور برای پروتکلهای جدید و نوآورانه آنچین باشد.

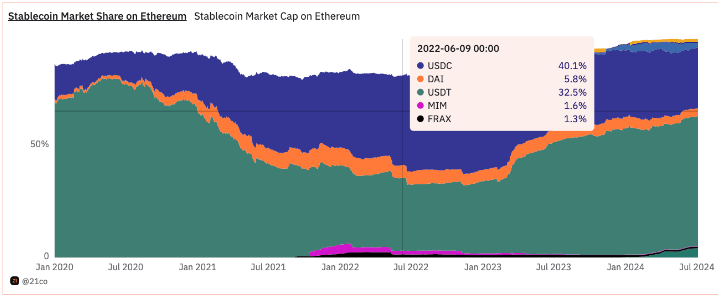

USDC

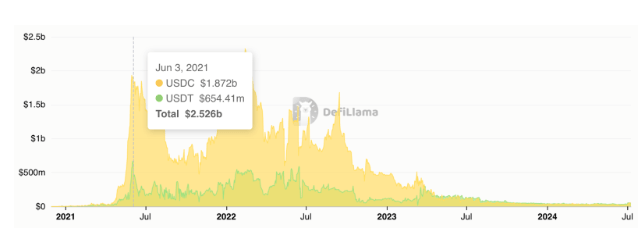

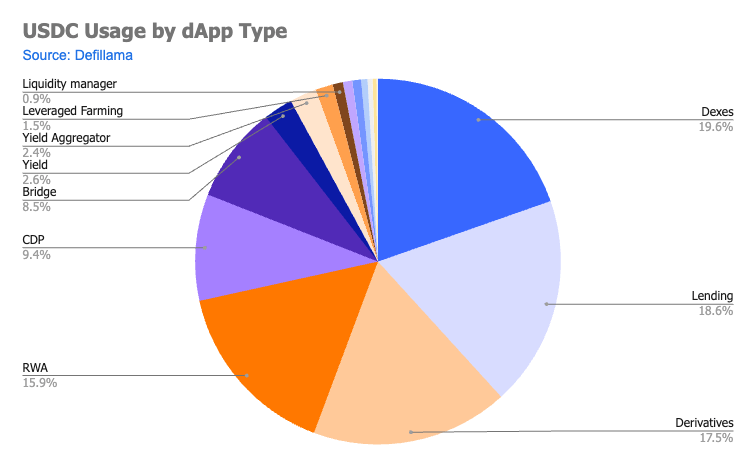

با بررسی USDC، توزیعی مشاهده میشود که با مشاهدات کلی بازار همخوانی بیشتری دارد و کاربردهای متنوعتری را نشان میدهد. در واقع، این امر در این حقیقت بازتاب مییابد که 20٪ از کل عرضه در گردش USDC، معادل 7 میلیارد دلار، در قراردادهای هوشمند قرار دارد. این رقم تقریباً دو برابر درصد استفاده از USDT است و نکته قابل توجه این است که تنها 8.5٪ از USDC از طریق پلها منتقل میشود، در حالی که این رقم برای USDT معادل 37٪ است.

قطعه به قطعه

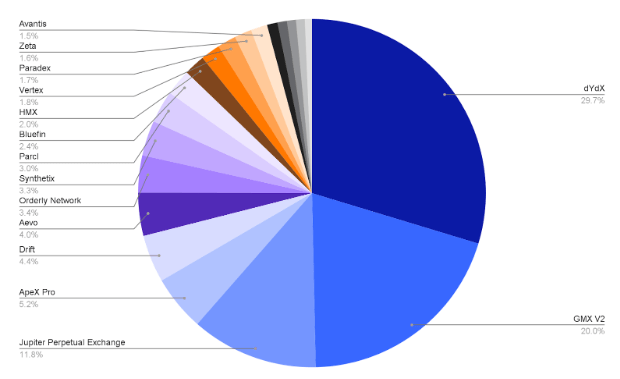

با بررسی دقیقتر، مشاهده میکنیم USDC در سه حوزه اصلی از نظر سهم بازار از USDT پیشی گرفته است: مشتقات، داراییهای دنیای واقعی (RWAs) و موقعیتهای بدهی وثیقهگذاری شده (CDP). ابتدا در رابطه با مشتقات باید گفت که USDC حدود 1 میلیارد دلار در پروتکلهایی قفل کرده است که معاملات مشتقه را امکانپذیر میسازند؛ عمدتاً معاملات اهرمی در برابر اوراکلها که بیش از شش برابر سهم USDT است.

این پروتکلهای مشتقه بسیار متنوع هستند. به غیر از سه پروتکل اصلی، هیچ پروتکلی بیشتر از 5٪ از سهم TVL در USDC را در اختیار ندارد. USDC رقابت زیادی با USDT در این بخش ندارد؛ از 20 پروتکل برتر مشتقات آنچین، تنها GMX و جوپیتر از تتر (USDT) پذیرش دارند.

در حالی که USDT و DAI در ابتدا وارد پروتکلهای مشتقات شدند، دستکم عدم قطعیتهای ادامهدار در مورد پشتیبانی و بازخرید USDT، همراه با روایتهای مختلف، باعث شده بسیاری دیگر بهسادگی ریسکهای بیش از حد را نپذیرند.

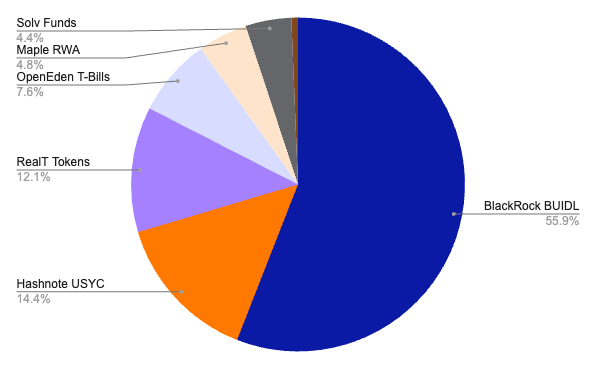

پذیرش نهادی و پشتیبانی از داراییهای دنیای واقعی (RWAs)

مقدار 15.9٪ از عرضه USDC به پشتیبانی از داراییهای دنیای واقعی (RWAs) اختصاص دارد. در این زمینه، داراییهای واقعی عمدتاً به اوراق خزانهداری یا T-bills اشاره دارند؛ چرا که تقریباً تمام USDC تخصیص داده شده به این پروتکلهای دارای بازده، در چنین داراییهایی قفل میشود.

از 900 میلیون دلار در این دسته، بخش عمدهای در بیلد (BUIDL) بلکراک قرار دارد که همراه با USYC از هشنوت (Hashnote) عملاً یک استیبلکوین تولید میکند. این دستهبندی استفاده نسبتاً جدید بوده و بهواسطه شفاف شدن مقررات و حمایت نهادی ممکن شده است که بازده واقعی از دولتها به زنجیره منتقل شود. فرآیند بازخرید آسانتر برای USDC این تحول را تسهیل میکند.

قابل اعتماد بهعنوان وثیقه

اکنون به سومین بخش میرسیم که USDC از USDT پیشی میگیرد: یعنی CDPها. در این بخش، USDC برای پشتوانه صدور و ایجاد توکنهای جدید که بهطور کامل یا جزئی به ارزش اصلی آن پشتوانه دارند، استفاده میشود. برای این 9٪، تقریباً تمام استفاده در پروتکل میکردائو (MakerDAO) قرار دارد که پشتوانه DAI است. این بدان معنی است که شمارش مضاعف (ارزش USDC که برای پشتیبانی از DAI استفاده میشود) غیرقابل اجتناب است. بخش قابل توجه دیگری از این استفاده به پشتوانه FRAX، یک استیبلکوین نیمهالگوریتمی، اختصاص دارد.

در آینده پیشبینی میشود که CDPها پشتوانه داراییهای مختلف داشته باشند؛ همانطور که شاهد از بین رفتن تدریجی استیبلکوینهای الگوریتمی به نفع گزینههای وثیقهای پایدارتر بودهایم. این امر عمدتاً بهدلیل شکست آنها در ارائه صدور پویا بهعنوان یک نتیجه از وثیقهگذاری جزئی است که منجر به کاهش استفاده در بازار شد.

اما این بررسی، تمام پروتکلهای کوچکتری که از USDC بهعنوان وثیقه استفاده میکنند، نظیر بازارهای پیشبینی، فارمهای خودکار و پلتفرمهای آپشن که انتظار میرود همگام با رشد بازار توسعه یابند، پوشش نمیدهد.

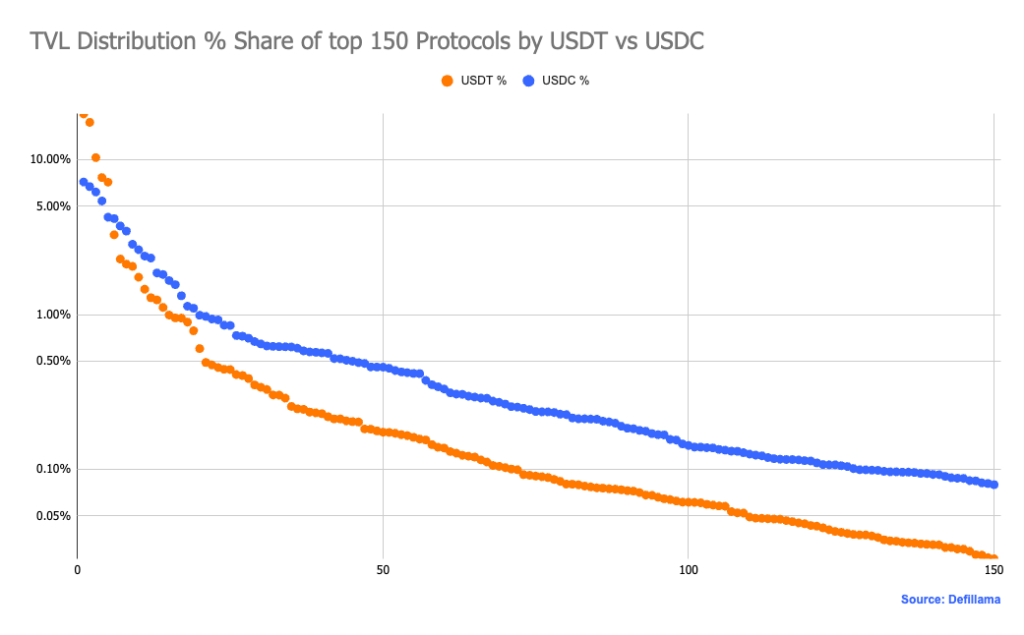

تفاوت تنوع استفاده آنچین میان USDT و USDC

برای برجستهتر کردن تفاوت بین USDT و USDC از نظر تنوع استفاده آنچین، توزیع TVL را بهعنوان سهمی از کل دیپلوی بررسی میکنیم. این تحلیل نشان میدهد USDC در میان dAppها توزیع بهتری نسبت به USDT دارد.

اندازهگیری دقیقتر این توزیع با استفاده از ضریب جینی (Gini Coefficient) انجام میشود که نابرابری را ارزیابی میکند. زمانی که ضریب جینی توزیع TVL در میان 150 پروتکل برتر را محاسبه میکنیم، USDT عدد 0.6695 را بهدست میآورد، در حالیکه USDC عدد قابل توجه پایینتری در حد 0.3008 را کسب میکند که نشاندهنده توزیع متعادلتر است. حتی توزیع میانه نیز نشان میدهد USDC بیش از دو برابر USDT در پروتکلهای تمامی بلاکچینها بهطور یکنواختتر توزیع شده است.

نتیجه این است که USDC بهطور یکنواختتری در دیفای توزیع شده و در همهجا تقاضا دارد که منجر به کاهش تعداد بازیگران غالب و افزایش رقابت میشود. چهار پروتکل برتر USDT هرکدام بیش از 7.5٪ سهم دارند، در حالیکه فقط بزرگترین اپلیکیشن غیرمتمرکز از نظر ارزش قفل شده در USDC کمی کمتر از 7.2٪ سهم دارد.

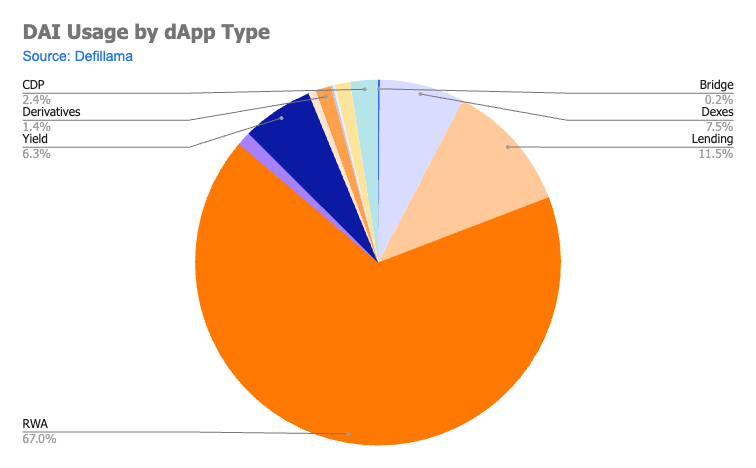

DAI

با توجه به وضعیت DAI، روشن است که داستان آن دیگر مانند گذشته هیجانانگیز نیست. در سه سال گذشته، DAI با تعریف محصول و کاربرد دست و پنجه نرم کرده و سهم بازار آن به طور مداوم کاهش یافته است.

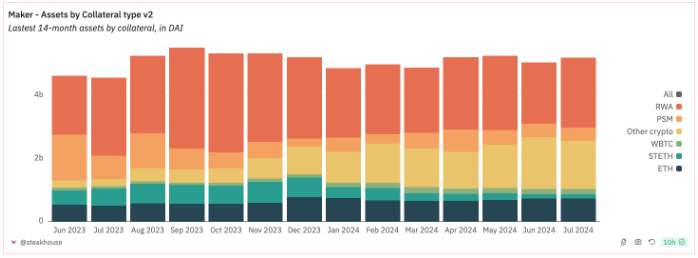

تمرکز بر RWAs

با ظهور داراییهای دنیای واقعی، DAI تغییرات عمدهای را از طریق پلتفرم جدید خود به نام «پلتفرم اسپارک» برای صدور و استیکینگ انجام داده است. در واقع، تفکیک TVL نشاندهنده این تحول است.

درک جهتگیری بازار، باعث شده DAI به یک پورتفوی داراییهای دنیای واقعی با ارزش تقریبی 2.34 میلیارد دلار تبدیل شود که شامل حدود 1.14 میلیارد دلار اوراق خزانهداری ایالات متحده و 500 میلیون دلار USDC است که در Coinbase Prime درآمدزایی میکند (همان 9٪ از ارزش قفل شده USDC که برای CDPها در نظر گرفته شده است). آنها ادعا میکنند که این تغییر 80٪ از درآمد شرکتشان را تولید میکند.

DAI از زمان راهاندازی خود در تلاش بوده که تعریفی ثابت و مستمر از خود ارائه دهد و هیچگاه نتوانسته بیش از 10٪ از سهم بازار استیبلکوینها را بهدست آورد. این تغییر به سمت داراییهای دنیای واقعی (RWAs) که توسط sDAI نمایان میشود، به نظر میرسد حرکت درستی باشد؛ زیرا علاقه به CDPهای سنتی کاهش یافته است. اما هنوز مشخص نیست که آیا این پذیرش RWAها میتواند به DAI کمک کند تا با بازیگران بزرگتر رقابت کند یا خیر.

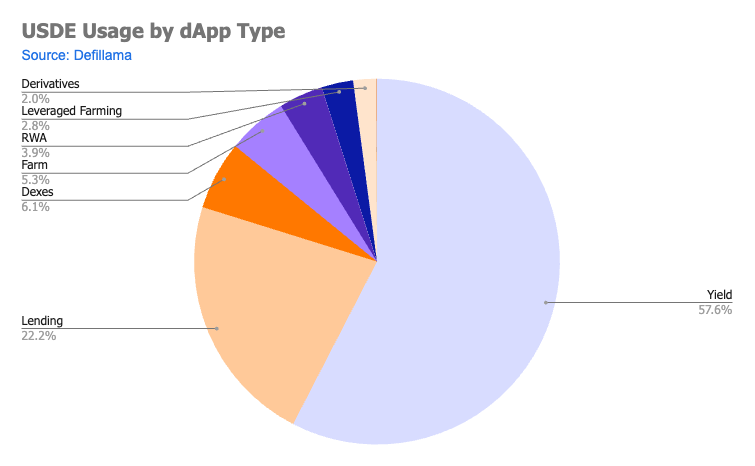

USDE

USDE که جدیدترین رقیب در این حوزه است، یکی از نوآورانهترین رویکردها را برای ایجاد یک دارایی پایدار و بازگشت بازده خوب به کاربران ارائه میدهد.

با توجه به توزیع اپلکیشنهای غیرمتمرکز آن، این استیبلکوین عمدتاً در پروتکلهای تولید بازده مانند پندل (Pendle) استفاده میشود که کاربران تلاش میکنند از کوینهای خود APR پیشبینیشده بدست آورند. لازم به ذکر است USDE نیازی به استیکینگ ندارد؛ زیرا تمام سرمایهاش به طور ذاتی در معاملات مبنا (Basis Trading) برای تولید بازده به کار گرفته شده است. درک «معاملات مبنا» کلید فهم دلیل ایجاد USDE است.

معامله مبنا

به طور خلاصه، معاملات مبنا فرآیند ایجاد موقعیتهای مصنوعی دلتا-نوتروال (دلتا خنثی) است که در آن دو ابزار مالی نامتعادل بوده و منتظر آربیتراژ فاصله قیمت هستند تا چند واحد بازده جمعآوری کنند.

اتنا از این روش با استفاده از فاندینگ ریت مثبت در صرافیهای متمرکز بهره میبرد. با استفاده از خود ارزهای دیجیتال بهعنوان وثیقه، آنها میتوانند بهطور ایمن وارد موقعیت فروشی شوند که فاندینگ ریت آن در صرافی متمرکز مورد نظر مثبت است و منتظر میمانند تا تفاوت قیمت همگرا شود.

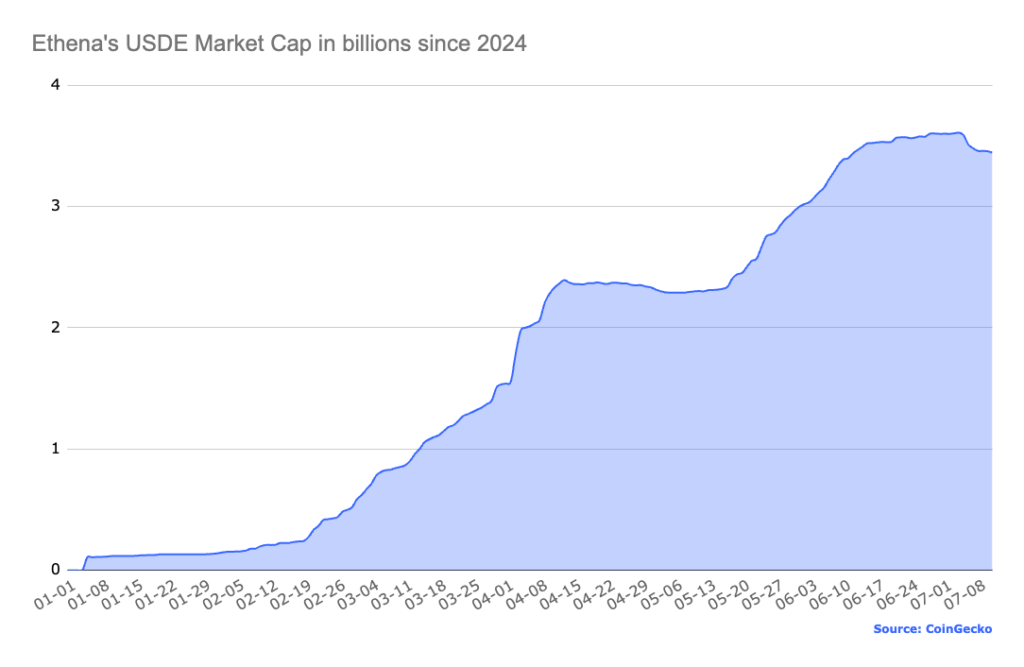

بنابراین، با وجود صدور از داراییهای غیرپایدار، این استیبلکوین همچنان دلتا-نوتروال باقی میماند. این امر در تضاد با DAI است که هیچگونه پوشش ریسکی نداشته و موقعیت بدهی را حفظ میکند. در نهایت، USDE محبوبیت زیادی پیدا کرده و در کمتر از یک سال از 0 به 3.5 میلیارد دلار در ارزش بازار رسید؛ این در حالی است که APRهایی حدود 13٪ ارائه میدهد.

اما آیا ارائه چنین APR بالایی پایدار است؟ بهویژه زمانی که اسیبل کوینهای USDC یا DAI، تنها 4٪ ارائه میدهند. به گفته بوترین «هر چیزی که بیشتر از 10٪ بازدهی سالانه بدهد، در بهترین حالت پایدار نیست و در بدترین حالت یک کلاهبرداری است». او احتمالاً وقتی این گفته را یک سال پیش بیان کرد، درست میگفت.

اما در رابطه با اتنا، بازده بر اساس یک مدل «پانزی» یا صدور ایجاد نمیشود، بلکه بر اساس آربیتراژهای موجود که نتیجه احساسات بازار است، به دست میآید. در یک بازار نزولی، این معاملات مبنا احتمالاً سقوط کرده و به سمت بازده منفی حرکت میکنند یا حتی در بازارهای خنثی قرار میگیرند.

اتنا خود بسیار شفاف در رابطه با این موضوع عمل کرده و بازده خود را متغیر میداند. اما تا زمانی که این شرایط برقرار است، بازده واقعی پرداخت میشود و این رویکردی نوآورانه در بازار استیبلکوینها ارائه میدهد که عمدتاً فقط توسط بازارسازان انجام میشود.

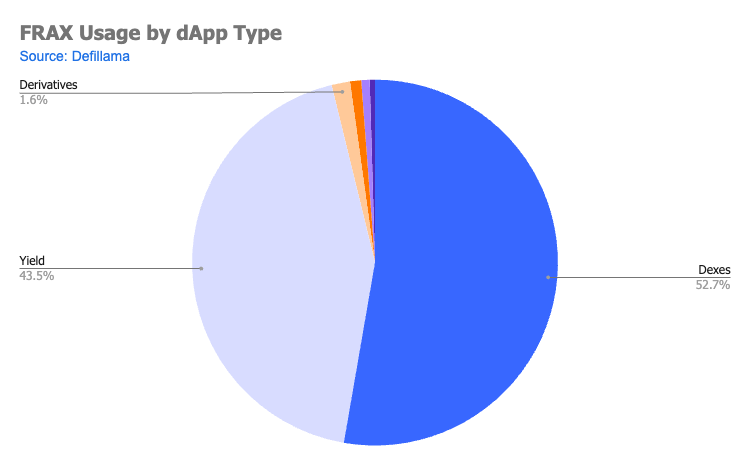

FRAX

فرکس (FRAX)، دومین استیبلکوین بزرگ در این فهرست، با وجود کاهش ارزش بازار از تقریباً 3 میلیارد دلار به 650 میلیون دلار، همچنان جایگاه خود را حفظ کرده است. این استیبلکوین الگوریتمی، یکی از معدود استیبلکوینهای بزرگی است که با موفقیت پِگ (Peg) خود را حفظ نموده است.

فرکس (FRAX) با استفاده از مدلی مشابه بانک مرکزی، بخشی از استیبلکوینهای خود را توسط USDC و بخش دیگر را با استفاده از پِگ داینامیک توکن حاکمیتی خود، FXS، وثیقهگذاری میکند. این رویکرد، همراه با مالکیت بخش قابل توجهی از نقدینگی توسط پروتکل، احتمال خروج فرکس از پِگ خود را از نظر ریاضی دشوار میسازد.

با وجود این نوآوری، فرکس هرگز به شهرت سایر استیبلکوینهای الگوریتمی مانند UST از لونا یا MIM دست نیافت. با این حال، از شکستهای فاجعهبار نیز جلوگیری کرده است. در حال حاضر، این پروژه با بحران هویت مواجه است و باید دید که سم کاظمیان (Sam Kazemian)، بنیانگذار آن، چگونه آینده فرکس را هدایت خواهد کرد.

از نظر عملکرد فرکس در اکوسیستم، بخش عمده توکنهای در گردش فرکس، بهطور داخلی ریاستیک شده یا در صرافیهای غیرمتمرکز (DEX) نگهداری و عمدتاً توسط بنیاد فرکس اداره میشوند. این وضعیت به نوعی یک دور باطل را ایجاد کرده است، زیرا این استیبلکوین هنوز پذیرش قابل توجهی خارج از اکوسیستم خود به دست نیاورده است. این عدم استفاده خارجی، مانع از پذیرش و تاثیرگذاری گسترده فرکس میشود.

PYUSD

آخرین استیبلکوین، PYUSD از پیپل با ارزش بازار تقریباً 400 میلیون دلار است. PYUSD احتمالاً اولین موسسه خارجی بزرگ است که بهطور مستقیم وارد دنیای استیبلکوینها شده است. پیپل سالهاست که در فضای پرداخت دیجیتال نوآور بوده و عرضه یک استیبلکوین شاید اجتنابناپذیر بود. این اولین گام بزرگ برای آنها و این صنعت بوده که به آرامی در حال رشد است؛ اما هنوز نسبت به دیگران بسیار کوچک است.

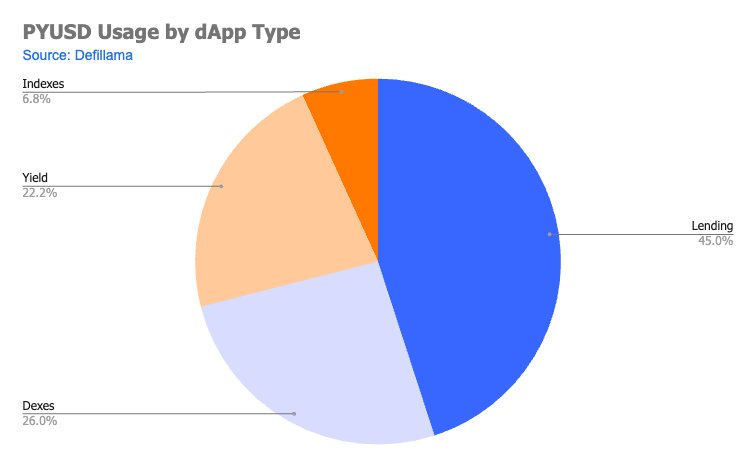

با توجه به جدید بودن PYUSD و ارزش بازار نسبتاً کوچک آن، این استیبلکوین هنوز در حال تثبیت جایگاه خود در بازار است و تاثیر قابل توجهی بر چشمانداز کلی استیبلکوینها ندارد. PYUSD در میان پروتکلهای قرضدهی و صرافیهای غیرمتمرکز (DEX) توزیع مناسبی داشته و دارای مقداری بازده نیز هست. نکته حائز اهمیت این است که آیا برنامههای غیرمتمرکز پیچیدهتر، مانند پلتفرمهای معاملات مشتقه، PYUSD را بهعنوان وثیقه خواهند پذیرفت یا خیر؟

در نهایت، پذیرش این استیبلکوین توسط توسعهدهندگان ثالث تعیینکننده خواهد بود و پیپل باید جذابیت بیشتری برای آن ایجاد کند. باید منتظر ماند و دید که PYUSD چگونه رشد خواهد کرد و آیا روزی به ارزش بازار یک میلیارد دلار خواهد رسید یا خیر.

کاربرد ثابت در دیفای

با بررسی وضعیت کلی استیبلکوینها و توزیع آنها در برنامههای غیرمتمرکز، مشخص میشود که هر یک از استیبلکوینهای اصلی، جایگاه خود را در بازار 28 میلیارد دلاری قراردادهای هوشمند پیدا کردهاند. با این وجود، رقابت شدیدی بین آنها وجود دارد که USDT و USDC در حال حاضر پیشتازان این بازار هستند. اگرچه به نظر نمیرسد در آینده نزدیک یک استیبلکوین واحد برای تمام کاربردها ایجاد شود، اما USDC بهعنوان گزینهای با بیشترین تنوع در حال ظهور است.

USDT همچنان بهعنوان جفتارز اصلی در صرافیهای متمرکز حضور دارد و از مزیت پیشگام بودن در این حوزه بهره میبرد. در مقابل، USDC در حال نفوذ به برنامههای دیفای است و سبد متنوعتری از کاربردها، شامل مشتقات، داراییهای واقعی و موقعیتهای بدهی وثیقهای را ارائه میدهد.

با توجه به وضعیت فعلی و سرعت بالای انتشار استیبلکوینهای جدید، بعید است که USDT جایگاه خود را از نظر ارزش بازار از دست بدهد؛ به خصوص اگر همچنان بهعنوان استاندارد در نقل قولها باقی بماند. اما در زمینه پیادهسازی در اکوسیستمهای دیفای، USDC به سرعت در حال پیشرفت است و فاصله چندانی با USDT ندارد. این امر نشان میدهد نوآوری همچنان نقش مهمی در گسترش کاربردهای استیبلکوینها دارد.

DAI بهطور استراتژیک به سمت داراییهای دنیای واقعی (RWAs) حرکت کرده و از پلتفرم «اسپارک» خود برای یکپارچهسازی ابزارهای مالی سنتی استفاده میکند. FRAX نیز با مدل ترکیبی منحصر به فرد خود که شامل مکانیسمهای الگوریتمی و وثیقهای بوده، با وجود چالشهای بازار، پِگ خود را حفظ کرده است. هر دو پروژه، رویکردهای متنوعی را در بازار استیبلکوینها نشان میدهند که هر کدام باید به طور خاص به تقاضاهای دیفای پاسخ دهند.

حال باید چشمانداز PYUSD را بررسی کنیم. این استیبلکوین تا چه حد با دیفای سازگار خواهد بود؟ PYUSD رشد سریعی را تجربه کرده و میتواند الگویی برای سایر موسسات مالی سنتی باشد که قصد ورود به این بازار را دارند. اما حتی اگر موسساتی مانند گلدمن ساکس یا سیتیبنک استیبلکوین عرضه کنند، موفقیت آنها در نهایت به پذیرش و ادغام آنها توسط پروتکلهای دیفای بستگی دارد.

در نهایت، مدلهای آزمایشی مانند USDE از اتنا نشان میدهند رویکردهای نوآورانه میتوانند به سرعت به ارزش بازار یک میلیارد دلار دست یابند و پتانسیل استیبلکوینهای با بازده بالا را به نمایش بگذارند.

جمعبندی: استیبلکوینها به عنوان ابزارهای چندمنظوره

به طور خلاصه، استیبلکوینها به عنوان ابزارهای چندمنظوره در حال گسترش کاربرد خود و دستیابی به پیشرفتهای جدید در حوزه دیفای هستند. با افزایش علاقه موسسات، پیشرفتهای فناوری و حمایتهای قانونی، استیبلکوینها به یکی از ارکان اصلی گسترش اقتصادهای توکنیزه شده تبدیل خواهند شد.

ما شاهد یک مسیر رشد چندوجهی هستیم که نشان میدهد هیچ استیبلکوینی نمیتواند به تنهایی بر تمام کاربردها تسلط یابد، اما تاثیر جمعی آنها بر چشمانداز مالی بسیار قابل توجه خواهد بود.

سوالات متداول (FAQ)

1. استیبل کوین چیست و چه تفاوتی با سایر ارزهای دیجیتال دارد؟

استیبل کوینها نوعی ارز دیجیتال هستند که برخلاف ارزهایی مثل بیتکوین، قیمت ثابتی دارند. آنها به یک دارایی پایدار مثل دلار آمریکا یا طلا متصل هستند و به همین دلیل نوسانات قیمتی شدیدی را تجربه نمیکنند. این ثبات قیمت، آنها را برای استفاده در تراکنشهای روزمره و پلتفرمهای مالی غیرمتمرکز (DeFi) مناسب میکند.

2. کاربرد اصلی استیبل کوینها در دیفای چیست؟

استیبل کوینها در دیفای نقشهای کلیدی مختلفی دارند. به دلیل ثبات قیمت، برای پرداختها و انتقال پول در پلتفرمهای دیفای ایدهآل هستند و ریسک نوسانات را کاهش میدهند. همچنین میتوان از آنها به عنوان وثیقه در پلتفرمهای وامدهی دیفای استفاده کرد یا در استراتژیهای کشت سود برای کسب سود غیرفعال به کار برد.

3. آیا تمام استیبل کوینها به یک شکل عمل میکنند؟

خیر، هر استیبل کوین مکانیسم خاص خود را دارد. برخی با پشتوانه دلار آمریکا یا طلا ایجاد میشوند، برخی با پشتوانه سایر ارزهای دیجیتال و برخی هم با الگوریتمها و قراردادهای هوشمند کنترل میشوند.

4. کدام استیبل کوینها در دیفای محبوبتر هستند؟

در حال حاضر، تتر (USDT) و یواسدی کوین (USDC) محبوبترین استیبل کوینها در دیفای هستند. تتر به دلیل سابقه طولانی و پذیرش گسترده، همچنان پرکاربرد است. یواسدی کوین هم به دلیل شفافیت و توزیع متعادلتر در دیفای، به سرعت در حال رشد است.

5. آینده استیبل کوینها در دیفای چگونه خواهد بود؟

با افزایش علاقه موسسات مالی، پیشرفتهای تکنولوژی و قوانین حمایتی، استیبل کوینها نقش مهمی در رشد اقتصادهای توکنیزه شده خواهند داشت. انتظار میرود در آینده شاهد نوآوریهای بیشتر و کاربردهای گستردهتر استیبل کوینها در دیفای باشیم.

منبع: میهن بلاکچین