سرمایه گذاری در دارایی های دلاری یا ریالی؟

این روزها که بحث مذاکرات برجامی یک بار دیگر نقل محافل مختلف از جمله محافل مالی و سرمایه گذاری شده است.

سوال کلیشه ای «سرمایه گذاری در دارایی های دلاری یا ریالی؟» هم بار دیگر در بین فعالین بازارهای مالی مطرح شده است.

از این رو در این نوشتار تحلیلی با بررسی نسبت صندوق دارایکم(به عنوان نماینده ی دارایی های ریالی) به صندوق طلای لوتوس(به عنوان نماینده ی دارایی های دلاری) به این پرسش مهم پرداخته ایم.

تحلیل نسبت صندوق دارایکم به صندوق طلا

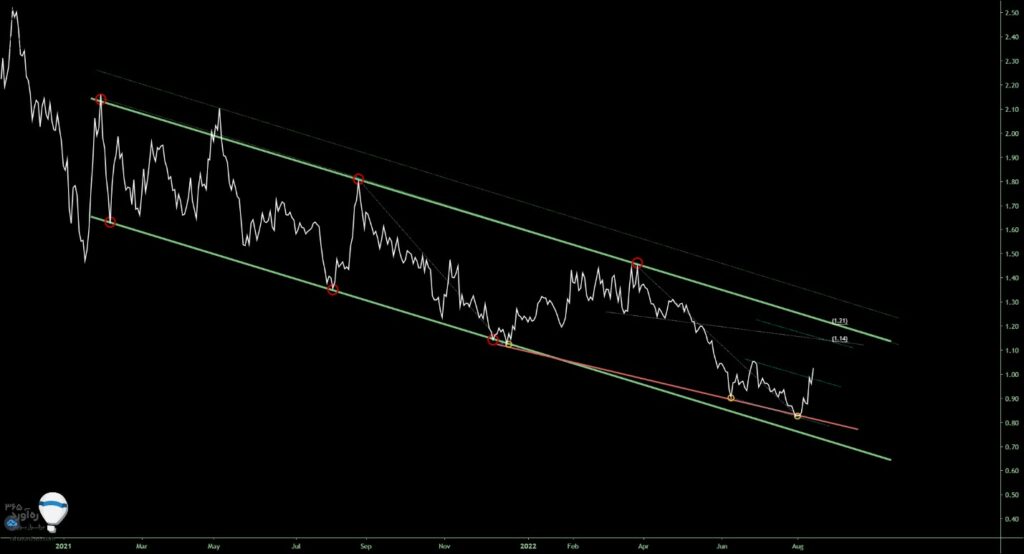

همانطور که در چارت زیر که از حاصل تقسیم قیمت نماد دارایکم به نماد طلا در پایان هرروز به دست آمده است، ملاحظه مینمایید طی یک سال و نیم اخیر شاهد نظم خیره کننده ای در این نسبت بوده ایم. بطوریکه در این مدت نوسانات این نسبت درون کانال نزولی سبز رنگ رقم خورده است.(هرگاه این نسبت در حدود کف کانال قرار داشته است خرید دارایکم از طلا بهتر بوده است و هرگاه این نسبت به حدود سقف کانال رسیده است، خرید طلا از دارایکم بهتر بوده است.)

در شرایط فعلی این نسبت در میان های کانال قرار دارد و در ادامه به نظر هرگاه حاصل تقسیم قیمت دارایکم به قیمت صندوق طلای لوتوس به حدود 1/3-1/1 (سقف کانال)برسد خرید صندوق طلا(نماینده ی دارایی های دلاری) بهتر از دارایکم(نماینده ی دارایی های ریالی) باشد و هرگاه این حاصل تقسیم به حدود 0/82-0/74 (کف کانال) برسد خرید دارایکم بهتر از طلا میباشد.

نکات مهم

- به علت شیب خطوط با گذر زمان اعداد تغییر میکنند.

- اعتبار استراتژی مطرح شده تا زمانیست که نوسانات نسبت دارایکم به طلا درون کانال سبزرنگ قرار دارد.(فاندهای خبری قوی میتواند موجب تغییر محسوس در شرایط بنیادی و اقبال بیش از حد معمول به یک گروه(دلاری یا ریالی) و در نتیجه شکست سقف یا کف کانال گردد.