مقایسه صندوق های سهامی با شاخص کل بورس (منتهی به 22 اردیبهشت 99)

در این گزارش بازدهی بهترین صندوق های سرمایه گذاری سهامی با شاخص کل بورس و فرابورس در اردیبهشت ماه 99 مقایسه شدهاند. هدف از انجام این مقایسه دادن دیدی جامع تر نسبت به عملکرد صندوق های سرمایه گذاری به مخاطبان و همراهان سایت سیگنال است.

شاخص و عبور از سقف یک میلیون واحد!

بازار داغ سرمایه در اردیبهشت ماه 99 با عبور از یک میلیون واحد در شاخص کل بورس همراه شد و روند رو به رشد خود را حفظ کرد. هر چند در این ماه مشابه اردیبهشت ماه سال 98، کمی از شتاب صعود قیمتها کاسته شد و بعضی از سهم ها به سمت تعادل قیمتی حرکت کردند اما به دلیل ورود بی سابقه حجم پول در بازار سهام، همچنان بازار بورس با قدرت می تازد و در مقابل سایر بازارهای موازی یکه تازی می کند.

در این گزارش میزان بازدهی صندوق های سرمایه گذاری سهامی در یک ماه اخیر را با شاخص کل بورس و شاخص کل فرابورس مقایسه می کنیم.

لازم به ذکر است، بازدهی آورده شده صرفا عملکرد گذشته صندوق هاست و به علت ماهیت نوسانی بازار سرمایه، نمی توان گفت در آینده نیز چنین عملکردی تکرار خواهد شد. بازدهی های ثبت شده در نمودار از آخرین اطلاعات منتشر شده از طرف صندوق های سرمایه گذاری استخراج شده است.

مقایسه سود صندوق های سرمایه گذاری سهامی با شاخص کل

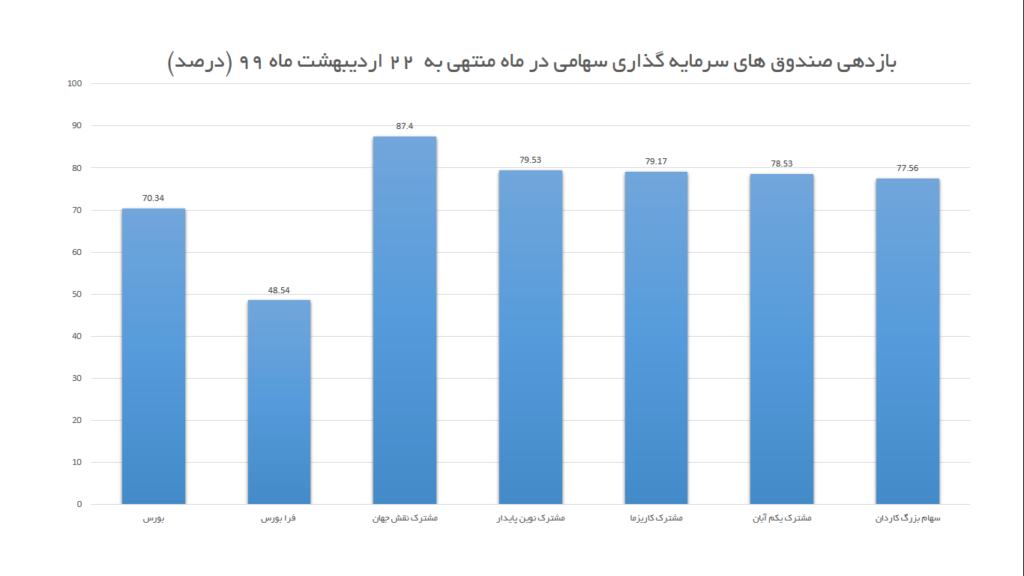

طبق بررسی های کارشناسان سیگنال، صندوق های سرمایه گذاری ” مشترک نقش جهان ” و ” مشترک نوین پایدار ” با کسب بازدهی های 87.4 درصد و 79.53 درصد، در صدر برترین صندوق های سهامی از نظر میزان بازدهی قرار گرفتند.

همانطور از نمودار بالا پیداست، صندوق های سهامی توانسته اند با رشد بیشتر از میانگین بازار، درصد های بازدهی بهتری را کسب کنند. چیزی که در مقایسه با شاخص ها قابل توجه است این نکته است که شاخص کل بورس که بیشتر شامل شرکت های بزرگ بازار سرمایه می باشد بیشتر از شاخص کل فرابورس که شرکت های کوچک تر را شامل می شود، رشد کرده است. این مسئله نشان می دهد که سرمایه های وارد شده به بازار سرمایه نگاهی بلند مدت به بورس داشته و برخلاف سال قبل احتمالا این شرکت های بزرگ تر هستند که راهبری بازار را به عهده دارند.

جالب است بدانید که در یک ماه اخیر کمترین بازدهی مربوط به تمام صندوق های سهامی فعال در کشور، از 40 درصد بیشتر بوده است.

کسب بازدهی بالاتر از شاخص کل در صندوق های سهامی امری ست که همواره مورد توجه سرمایه گذاران قرار دارد اما باید دقت داشت که صرفا نمی توان از روی میزان بازدهی صندوقی را انتخاب کرد.

عوامل متعددی باعث رشد صندوق های سهامی شدند. در هفته ای اخیر اکثر سهم های خوب و مورد توجه سرمایه گذاران با صف های خرید سنگین همراه بود و بسیاری از معامله گران نمی توانستند سرمایه شان را در سهم را به جریان بیاندازند. از این رو صندوق هایی که حجم بالاتری از سهام برگزیده بازار را در اختیار داشتند با تقاضای بیشتری مواجه شدند. در ادامه، عامل عرضه و تقاضا در صندوق های سهامی موجب شد تا ارزش واحدهای سرمایه گذاری صندوق ها افزایش یابد. افزایش حجم تقاضا در صندوق های سهامی به خصوص در مورد صندوق های قابل معامله در بورس ETF بسیار به چشم خورد. به طوری که اکثر صندوق های بورسی بیشتر از ارزش NAV خود مورد معامله قرار می گرفتند.

بر این اساس، پنج صندوق سرمایه گذاری سهامی با عملکرد بهتر در ماه منتهی به 22 اردیبهشت 99 عبارتند از:

توجه: لازم است برترین صندوق های سرمایه گذاری از جنبه های مختلفی مورد سنجش قرار بگیرند. ما در این گزارش صرفا به میزان بازدهی صندوق ها به عنوان برجسته ترین فاکتوری که اغلب سرمایه گذاران آن را دنبال می کنند، پرداخته ایم.

بسیار ممنونم و تشکر میکنم ازتون . فوق العاده این . خیلی

سلام و وقت بخیر . میخواستم بدونم فقط صندوق هایی که ETF هستن سود وضرر مرکب دارن یا بقیه صندوق ها و بازارگردانی ها هم مرکب هستن ؟ ممنون

سلام دوست عزیز… ساختار صندوق های سهامی مثل هم می باشد.

سلام،باتشکرازمطالب بسیارعالی که منتشرمی کنید،لطفاآدرس سایت صندوق آهنگ سهام کیان رااصلاح فرمایید.

سلام دوست عزیز.. آدرس سایت صندوق مشکلی نداره.

سلام وادب

آیا میتوان صندوق سرمایه گذاری بر اساس بازدهی سالانه انتخاب کرد . و یا تا چه حد میتوان روی بازدهی صندوق حساب کرد.

سلام صندوق های سهامی دارای ریسک زیادی هستند و تابع نوسانات بازار بورس می باشند.

سلام، وقتی که در صندوق های سهامی، یک واحد سرمایه گذاری را خریداری کردیم مثلا فرض کنیم هر واحد یک میلیون تومان شده اگر بورس ریزش کنه آیا هر واحد سرمایه گذاری هم ریزش می کنه و مثلا میشه نهصد هزار تومان یا اینکه چون صندوق های سهامی از مشاوران زبده برخوردار هستند قبل از ریزش های اینچنینی روی نمادهای دیگر شیفت می کنند و واحد سرمایه گذاری آنها دچار ریزش نمیشه؟

سلام دوست عزیز… صندوقهای سهامی ریسک زیادی دارند و تابع نوسانات بازار بورس هستند. بنابراین ممکن است در صورت ریزش بورس، صندوق های سهامی نیز افت قیمت داشته باشند. مدیریت صندوق قطعا در میزان افت صندوق تاثیر گذاره. پیشنهاد می کنم مقاله عملکرد صندوق ها در ریزش های سال 98 رو در این لینک ببینید.

سلام

اینکه بعضی صندوق ها حداقل واحد سرمایه گذاری قرار میدهند (مثلن ۱۰ سهم) یعنی اینکه دیگه نمیتونیم اون ۱۰ سهم را بگیریم یا اینکه میتونیم اون ۱۰ سهم را پولش رو پس بگیریم؟

اگر پول اون سهم هارو بخواهیم باید چکار کنیم؟

سلام دوست عزیز.. حداقل تعداد واحد های صندوق به این معناست که از این مقدار کمتر نمیتونید خرید بکنید.

لطفا گزارش مشابهی برای صندوق های eft هم منتشر کنید واینکه کدوم صندوق در واقع اصلاح یا ریزش بهتر عمل میکنن

این خودش ملاک مهمی هست تو انتخاب صندوق وگرنه روزهای خوب که همه سود میدن

سلام دوست عزیز..ممنونیم از پیشنهادتون. با ما همراه باشید.

بر اساس تجربه خودم، صندوق های غیربورسی بهتر از بورسی هستند. متاسفانه صندوق های بورسی هیچ محدودیت و نظارتی ندارند. صندوق سرو یا کاردان تو یک ماه اخیر کلا ۲۰ درصد بازدهی داشته و توی دو روز گذشته علاوه بر اینکه اون بازدهی دود شد و رفت تازه یه چیزی هم بدهکار شدیم. در حالی که مجموع ۲۰ روز اخیر را حساب کنیم بازار مثبت بوده و ۱۰-۱۵ درصد افت در یک روز هیچ توجیهی نداره. البته این موضوع انگار برای بازارگردان صندوق هم خیلی بد نیست! تغییرات صندوق اصلا مطابق شاخص نیست. چرا باید در روزی که بازار ۳ درصد منفی هست صندوق ۱۵ درصد منفی بشه؟!

سلام دوست عزیز.. صندوق های سهامی دارای ریسک زیادی هستند و باید دقت داشت که در زمان نزول شاخص کل به دلیل فشار فروش و عرضه شدید در صندوق ها، ممکن است این صندوق ها بیشتر از شاخص بازار افت کنند.

سلام اگر بازار بورس ریزش کنه

ما میتونیم ابطال بزنیم توی صندوق ها

یا صندوق ها ممکنه ورشکسته شن.

سلام دوست عزیز…این مورد بستگی به قدرت نقدشوندگی و مدیریت مسئولین صندوق ها داره.

سلام. این که یک صندوق ضامن نقد شوندگی نداره یعنی ممکنه پول سرمایه گذاری شده برنگرده؟ مثلا ممکنه ابطال بزنیم و تو شرایط بد بازار پول برنگرده؟

سلام دوست عزیز… داشتن ضامن نقدشوندگی برای صندوق ها مزیت به حساب میاد. صندوق های بزرگ معمولا به دلیل جریان نقدینگی بالا نیازی به ضامن نقدشوندگی ندارند. این فاکتور ممکن است ریسک سرمایه گذاری رو زیاد کنه. پیشنهاد می کنم مقاله آموزشی ما به عنوان آیا ضامن نقدشوندگی مهم است را در این لینک ببینید.

زمانی که از صندوق سهامی یا مختلط گرفتیم، نحوه فروش چطوری هست؟ آیا خود صندوق پول رو میده یا باید مشتری پیدا بشه؟

سلام دوست عزیز… معمولا خود صندوق واحدها رو ابطال میکنه. البته در صندوق های قابل معامله باید مشتری برای عرضه پیدا بشه، به همین دلیل این صندوق ها دارای رکن بازار گردان هستند.

با عرض سلام و خسته نباشید و تشکر بابت سایت کارآمد و مفید تون……۲ تا سوال داشتم….۱ چرا اسم صندوق امید و توسعه جزء اسم صندوقها با تقسیم سود ماهانه نیست؟چون تو سایت خودشم نوشته با تقسیم سود و ….۲…صندوق البرز داره رکن ضامن نقدشوندگی شو حذف میکنه…آیا این کار ریسک سرمایه گذاری و ضمانت کارکرد صندوق رو تحت الشعاع قرار نمیده؟……..ممنون میشم جواب بدین…..تشکر

سلام دوست عزیز… صندوق امید توسعه دارای تقسیم سود است و در پایان هر دوره تقسیم سود 3 درصد از ارزش مبنای واحدهای سرمایه گذاری را به عنوان سود واگذار می کند. در امیدنامه صندوق آمده است که دوره نقسیم سود به صورت ماهانه است. . لطفا برای کسب اطلاعات بیشتر با روابط عمومی صندوق تماس بگیرید. ضامن نقدشوندگی برای صندوق هایی که بزرگ می شوند و سرمایه زیادی در اختیار می گیرند به دلیل قدرت نقدشوندگی بالا، عملا کاربرد چندانی ندارد اما به هر حال این گزینه میتونه یکی از فاکتور های انتخاب صندوق محسوب بشه.

در صندوق هاي مختلط اگر درصد سود كم بشه مثلا از 40 درصد بشه 30 ايا اصل پول هم كم ميشه يا وقتي سود منفي بشه اصل پول كم ميشه؟

سلام دوست عزیز… در صورت کاهش بازدهی سود کمتر میشه و در صورتی که بازده منفی باشه از اصل سرمایه کم خواهد شد

با سلام و سپاس بابت مطالب آموزشی خوب و پر محتواتون حداقل پول جهت سرمایه گذاری در صندوقها چقدر است

سلام دوست عزیز… برای صندوق های بورسی کف سرمایه تعریف شده توسط سازمان بورس و برای صندوق های غیر بورسی معمولا به اندازه یک واحد سرمایه گذاری کفایت میکنه.

سلام خسته نباشید.

من تمام آموزش های شما راجع صندوق ها رو دنبال کردم و طبق اونا چند صندوق قابل معامله گرفتم.

البته غیرقابل معامله هم گرفتم.

یه مشکلی صندوق های قابل معامله دارن ک شما نگفته بودید.اونم اینه ک قیمت صدور یا ابطال ک تو سایت صندوق هست همیشه با قیمت معامله تفاوت داره.مثلا صندوق آگاهی ک تفاوت زیادی داره قیمت nav با قیمت معامله. این باعث میشه ک وقتی من تو سایت شما قسمت مقایسه صندوق می خوام صندوق ها رو مقایسه کنم ، اشتباه مقایسه کنم.

این باعث میشه ضرر بیشتری بکنم هنگام خرید و فروش.

مشکل دیگه صندوق های قابل معامله دارن اما صندوق های غیرقابل معامله دارن اینه ک مثل امروز ک شاخص منفی بود، درصد منفی شدنشان خیلیییی بیشتر از شاخص بود.بعضی صندوقا ۱۰ ۱۲ درصد منفی داشتن !!!!

اما غیرقابل معامله ها این قدر منفی نمی شن.

لطفا بی زحمت یه توضیح کامل بدید ک چرا اینطوریه و چه کار باید کرد.ممنون

سلام دوست عزیز… به مشکل درستی اشاره کردید. توجه داشته باشید که این مورد همیشگی نیست و عامل عرضه و تقاضا در تغییر قیمت معاملاتی صندوقهای ETF موثر است. اختلاف قیمتی که بین NAV صندوق و قیمت معاملاتی اون در تابلو قرار داره قطعا ریسک سرمایه گذاری رو بیشتر میکنه ولی این مسئله به این معنا نیست که حتما در آینده با ضرر مواجه بشید. دلیل اصلی ریزش شدید صندوق های قابل معامله این است که مشتریان آنها بیشتر هستند و در نتیجه فشار وارد شده بر بازار بورس به میزان بالاتری در این صندوق ها احساس میشه. در ضمن موارد ریزش صندوق ها و مقایسه اون با شاخص کل در یک روز نمیتونه معیار تصمیم گیری قرار بگیره. موفق و پیروز باشید.

با سلام و ضمن تشکر. البته امروز 23 اردیبهشت ساعت 10:30 در حالیکه شاخص افت -1.81 درصد را نشان میدهد قیمت صندوقهای سهامی ETF حدوداً -5 تا -12 درصد افت کرده اند (حدود 3 تا 6 برابر شاخص). در حالیکه صندوقهای ثابت ETF افت محسوسی نداشته اند. این ریسک بالای صندوق های سهامی را حین جذابیت بازده آنها یادآوری میکند.

سلام. وقت بخیر

در ارتباط با کد به کد ازتون پرسش داشتم.

همون طور که می دونیم کد به کد حقیقی به حقوقی معمولا نشان دهنده سیگنال فروش هست و کد به کد حقوقی به حقیقی هم نشان دهنده سیگنال خرید هست.

و همون طور که می دونیم صندوقهای سرمایه گذاری از سرمایه گذاران حقوقی بازار بورس به حساب میان. آیا این صندوقها ممکنه در این کد به کدها نقش داشته باشند و مدیر صندوق برای سود یک شخص (کد) حقیقی، در هنگام خرید یا فروش، سهام مورد نظر رو با کد حقیقی خودشون و کد حقوقی صندوق خرید و فروش کنن؟؟ در صورتی که پاسخ شما مثبت هست، پرسش بعدی من از شما اینه که با توجه به اینکه این کار در نهایت به ضرر سرمایه گذاران اون صندوق تموم میشه، آیا سازمان بورس در این ارتباط نمیتونه با اون صندوق برخورد کنه؟؟

سلام دوست عزیز… کد به کد در بازار بورس میتونه دلایل مختلفی داشته باشه و نمیشه گفت که قطعا به معنای سیگنال خرید یا فروش هست. صندوق ها برای جلوگیری از چنین مشکلاتی زیر نظر سازمان بورس نظارت می شوند و یکی از قوانین پذیرفته شده توسط صندوق ها قانون تضاد منافع است. این قانون به صندوق ها اجازه نمی دهد که برای کسب سود شخصی تصمیم به سرمایه گذاری های سفته بازانه بگیرند. نهاد ناظر بر صندوق ها سازمان بورس است و همچنین متولی صندوق به طور دائم بر فعالیت صندوق نظارت می کند. متولی صندوق در واقع وکیل سرمایه گذاران در صندوق محسوب میشه و برای احقاق حقوق ایشان تلاش می کند.

لطفا نوع صندوق رو هم اگه ممکنه مشخص کنید (eft یا عادی؟)

آیا کاریزما همون کاریس هست؟

با تشکر

سلام دوست عزیز… صندوق مشترک کاریزما از نوع عادی ست و صندوق سپهر کاریزما از نوع ETF می باشد.

سلام بنده یک سال خودم در بورس فعالیت می کنم= سوالی که داشتم اینه که اگه من همین صندوق ها رو بیارم تو پورتفوی خودم مثل بقیه سهامم – این فرق داره با اینکه خارج از بازار بورس وارد این صندوق ها بشم- مثل کسانی که کد بورسی ندارن و وارد صندوق ها میشن؟ منظورم تو میزان سود اوریه

سلام دوست عزیز… تفاوتی از این نظر وجود نداره و بازدهی صندوق های سهامی به مدیریت آن برمی گردد.

درود و عرض ادب

سپاس از برنامه مفید و ارزنده شما

پرسشی که دارم این هست که آیا امکان تقلیل و یا افزایش در میزان سرمایه گذاری خوبیه در صندوق های مالی یکم هست؟

سلام دوست عزیز .. زمانی که این صندوق قابل معامله بشه میتونید سرمایه تون رو کم یا زیاد کنید

از کجا شروع کنم سرمایه گذاری در یک صندوق سرمایه گذاری رو؟

اینکه چطوری تحلیل کنم کدوم بهتره و قابل اعتماد تره؟ و اصلا یه اموزش خطی ای باشه بدونم کی میتونم پولمو سرمایه گذاری کنم

سلام دوست عزیز…سیگنال کامل ترین مرجع درباره صندوق های سرمایه گذاری ست. شما میتونید با مراجعه به بخش مقالات آموزشی صندوق های سرمایه گذاری و رصد گزارش های تحلیلی به جواب تمام سوالاتتون برسید.

چه معیار های دیگه ای به جز بازدهی برای انتخاب صندوق باید ملاک قرار بگیره؟ اگه میشه لطفاً گزارش تحلیلی مقایسه صندوق بر مبنای فاکتور های دیگه را هم منتشر کنید

سلام دوست عزیز … پیشنهاد می کنم این مقاله آموزشی را ببینید.