سناریوهای محتمل بورس، دلار و سکه | نقش لایحه بودجه 1400 چیست؟

لایحه بودجه به عنوان نقشهی راه دولت، کل دخل و خرج دولت طی یک سال را به تصویر میکشد. از اینرو، بودجهی عمومی دولت، کل اقتصاد و کشور را تحت تاثیر قرار میدهد. بنابراین میتوان سناریوهای مختلفی را برای روزهای پیشروی بازار سرمایه، دلار و سکه و بخش تولید اقتصاد متصور بود.

به طور کلی لایحه بودجه 1400 به شکل انبساطی بسته شده و مقدار کل آن از رقم 571 هزار میلیارد تومان در سال 1399 به عدد 841 هزار میلیارد تومان در لایحه 1400 رسیده است. و این خود نشان از رشد 47 درصدی بودجه نسبت به سال جاری دارد. اما سوال اساسی این است که این مبالغ بالای درآمد قرار است از کجا تامین گردد؟

دولت بخش قابل توجهی از این درآمدها را در فروش نفت دیده و سهم نفت معادل 300 هزار میلیاردتومان(معادل 35 درصد از بودجه عمومی) تخمین زده شده است. درحالیکه سهم نفت از قانون بودجه سال جاری معادل 10 درصد بوده است. این خود نشان از افزایش قابل توجه سهم نفت از بودجه را دارد. ارقام مندرج در بودجه نشان از این دارد که پیشفرض دولت بر بازگشت بایدن به برجام است.

سناریوی اول، تحقق بخش قابل توجهی از درآمدهای نفتی

این سناریو، جز درحالتی که بایدن به برجام بازگردد تحقق نمییابد. بازگشت به برجام و درنتیجه افزایش درآمدهای نفتی دولت، عرضه ارز بیشتر به بازار را درپی خواهد داشت و قیمت دلار در مسیر کاهشی قرار خواهد گرفت، متعاقب آن، سکه و طلا نیز با فروش بیشتر مواجه خواهند شد. اما بورس چه میشود؟

به واسطه کاهش قیمت دلار، صنایع دلاری احتمالا نرخهای تسعیر ارزیِ کمتری را تجربه خواهند کرد و درنتیجه نرخ فروش آنها کاهش خواهد یافت. اگرچه مقدار فروش آنها به واسطه رفع تحریم با افزایش مواجه خواهد شد، اما عدد مربوط به افزایش ارزش فروش آنها عدد مثبت قابل توجه نخواهد بود. از طرفی آن دسته از صنایعی که هزینههای دلاری دارند، با کاهش قیمت دلار، بازدهی بهتری کسب خواهند کرد. صنعت خودرو مثال و مصداق خوبی است. با رفع تحریمها و ورود خودروسازهای خارجی، این صنعت با رونق خوبی مواجه خواهد شد. همچنین انتظار بر این است که صنعت بانکی، بیمهای و حمل و نقل نیز رشدهای خوبی را در صورت رفع تحریمها تجربه کنند.

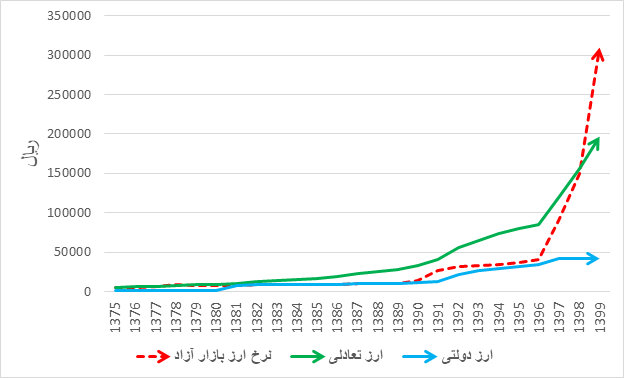

طبیعتا این سناریو در صورتی است که قیمت دلار به حول رقم تعادلی آن بازگردد. مطابق نمودار پایین، قیمت تعادلی دلار پایینتر از ارقام فعلی بازار است.

سناریوی دوم، عدمتحقق درآمدهای نفتی

در صورتیکه هیچگونه گشایشی در عرصه سیاست خارجی رخ ندهد، طبیعتا مطابق روال فعلی، درآمدهای نفتی دولت به شدت پایین خواهد بود؛ درنتیجه کسری بودجه بالایی نیز رخ خواهد داد. میتوان گفت دولت با کسری حداقل 300 هزار میلیارد تومانی در بودجه مواجه خواهد شد و رقم بیسابقهای در اقتصاد ایران خواهد بود.

با بروز کسری بودجه، ناچارا دولت به استقراض از بانک مرکزی روی خواهد آورد و بالاجبار بانک مرکزی را ملزم به انتشار پول بیشتر میکند. متعاقب آن، تقاضا برای داراییها رو به افزایش میگذارد و این امر اگرچه به ظاهر بازدهی بازارهای دارایی(بورس، طلا، سکه و ارز) را افزایش خواهد داد، اما با بروز تورم در قیمت کالاها و خدمات، هزینهی خانوار نیز رو به افزایش خواهد گذاشت و درنتیجه «بازی با جمع صفر» را رقم خواهد زد. چرا که همزمان با رشد داراییهای شما، هزینههای شما نیز-چه بسا به میزان بیشتری-رشد خواهند کرد و طبیعتا تغییر مثبتی در قدرت خرید شما رخ نخواهد داد. چه بسا طبقات پایین درآمدی(خانوارهای کمبرخوردار)، بیشتر متضرر شوند، چرا که آنها دارایی آنچنانی ندارند و از افزایش قیمت داراییها نیز منتفع نمیشوند؛ درعین حال هزینههای مصرفی آنها همپای تورم افزایش مییابد.

با بروز تورم، مجددا ارزش ریال در مقابل دلار تضعیف شده و قیمت دلار افزایش مییابد. در نتیجه قیمت سکه نیز همپای آن افزایش خواهد یافت. از طرفی صنایع صادارتی و به ویژه فلزات اساسی و پتروشیمیها نیز طبیعتا از نرخهای فروش بالا بهرهمند خواهند گردید و درنتیجه بورس «احتمالا» روند صعودی را درپیش خواهد گرفت. اما همهی اینها قیمتهای اسمی هستند و به درآمد شما چیزی اضافه نخواهد کرد چرا که بخش تولید به کندی رشد میکند و صرفا قیمت اقلام(اعم از کالا و خدمات) افزایش مییابد.

نکتهای که بسیاری به آن توجه ندارند این است که در صورت افزایش کسری بودجه دولت و درنتیجه بروز تورم، لزوما بورس رشدهای بالا نخواهد داشت، چرا؟ دلیل آنرا باید در لایحه بودجه 1400 جستجو کرد. در لایحه بودجه، دولت کانالی برای تامین درآمد خود دیده است و آن، فروش معادل 70 هزار میلیارد تومان اوراق سلف نفتی به مردم است، درصورتی که دولت با کسری بودجه مواجه گردد، به این روش نیز متوسل خواهد شد و نتیجتا مبلغ قابل توجهی از نقدینگی مورد نیاز جهت خرید اوراق مزبور، از بازار سرمایه تامین خواهد شد و این چیزی جز فروش سهام و تبدیل آن به اوراق مزبور نیست. بنابراین آندسته از صنایعی که درآمد دلاری ندارند(یا هزینه های دلاری دارند) با عرضهی سهام و فشار فروش و درنتیجه کاهش قیمت مواجه خواهند گردید. منجمله میتوان به صنعت خودرو، بیمه، بانکها و حمل و نقل ریلی اشاره کرد. و صنایعی که درآمد دلاری دارند روند متعادل و مثبتی را در پیش خواهند گرفت، فلزات اساسی، پتروشیمی و تا حدودی پالایشیها از این جملهاند.

عالی بود کامل وپر محتوا