تحلیل تاریخی از تاثیر انتخابات آمریکا بر بازارهای مالی: آیا تاریخ در سال ۲۰۲۴ تکرار میشود؟

انتخابات ریاستجمهوری در آمریکا همیشه یکی از مهمترین وقایع سیاسی و اقتصادی جهان بوده است. این انتخابات، در کنار سیاستهای کلان اقتصادی و روند بازارهای مالی، نقشی مهم در تعیین مسیر اقتصاد جهانی دارد. بررسی تاریخ نشان میدهد که برخی از انتخابات ریاستجمهوری آمریکا مصادف با نقاط عطف بزرگی در بازارهای مالی بودند؛ نقاطی که …

انتخابات ریاستجمهوری در آمریکا همیشه یکی از مهمترین وقایع سیاسی و اقتصادی جهان بوده است. این انتخابات، در کنار سیاستهای کلان اقتصادی و روند بازارهای مالی، نقشی مهم در تعیین مسیر اقتصاد جهانی دارد. بررسی تاریخ نشان میدهد که برخی از انتخابات ریاستجمهوری آمریکا مصادف با نقاط عطف بزرگی در بازارهای مالی بودند؛ نقاطی که رونقهای طولانیمدت را به پایان رسانده و رکودهای عمیقی را رقم زدند.

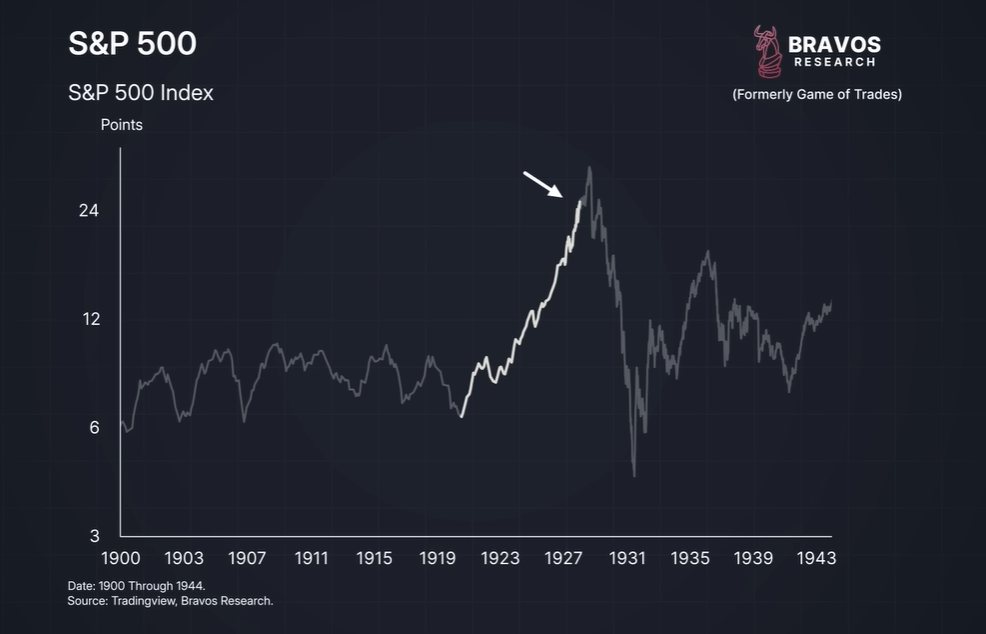

برای مثال، در نوامبر 1928، «هربرت هوور» در بحبوحه یکی از قویترین رشدهای بازار سهام در تاریخ آمریکا به ریاستجمهوری انتخاب شد. این دوره، که به دنبال یک دهه رشد مداوم بازار سهام اتفاق افتاده بود، بازار را به یکی از گرانترین سطوح تاریخی رساند.

پس از انتخابات، این روند صعودی برای چند ماه دیگر ادامه یافت و بازار همچنان در وضعیت سرخوشی قرار داشت. اما در نهایت، این شور و هیجان به سهشنبه سیاه و رکود بزرگ منجر شد، رکودی که بازار سهام را برای یک دهه در سقوط نگه داشت.

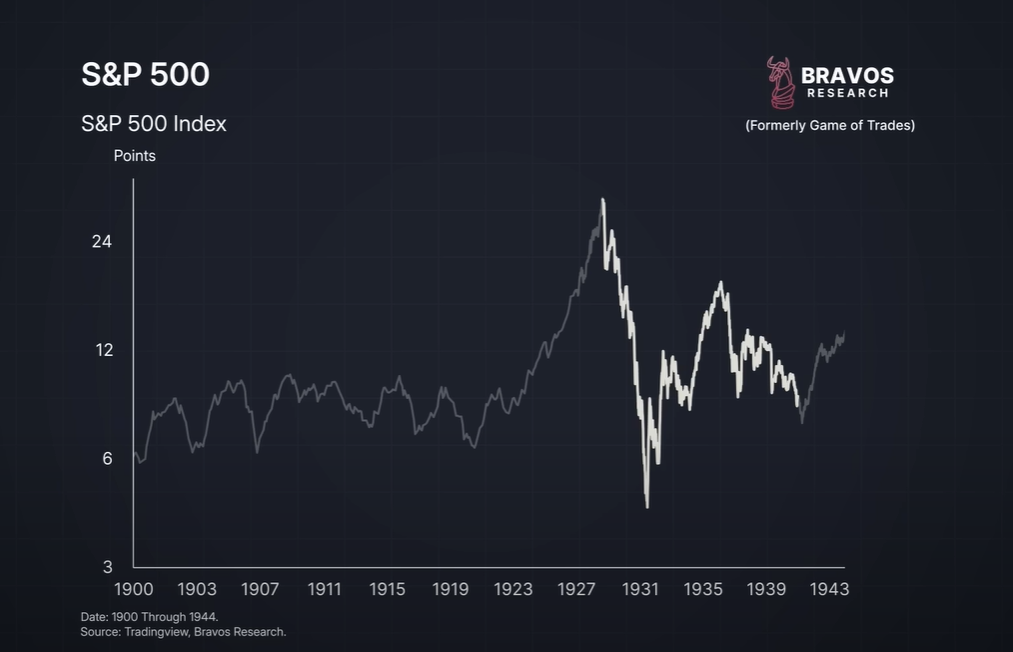

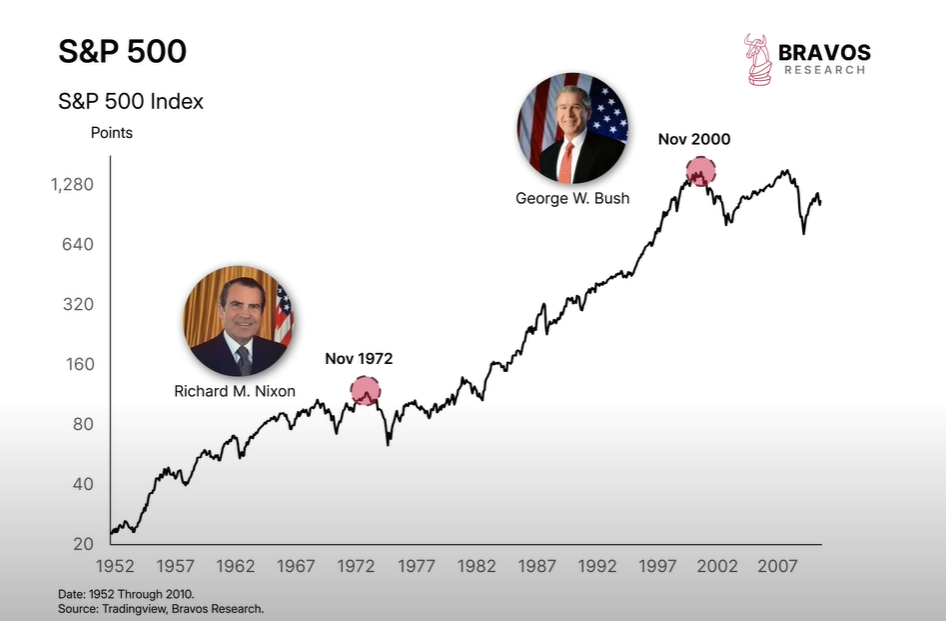

مجدداً در نوامبر 1972، «ریچارد نیکسون» درست پیش از رسیدن شاخص S&P 500 به نقطه اوج خود انتخاب شد؛ نقطهای که تا هشت سال بعد دوباره دیده نشد.

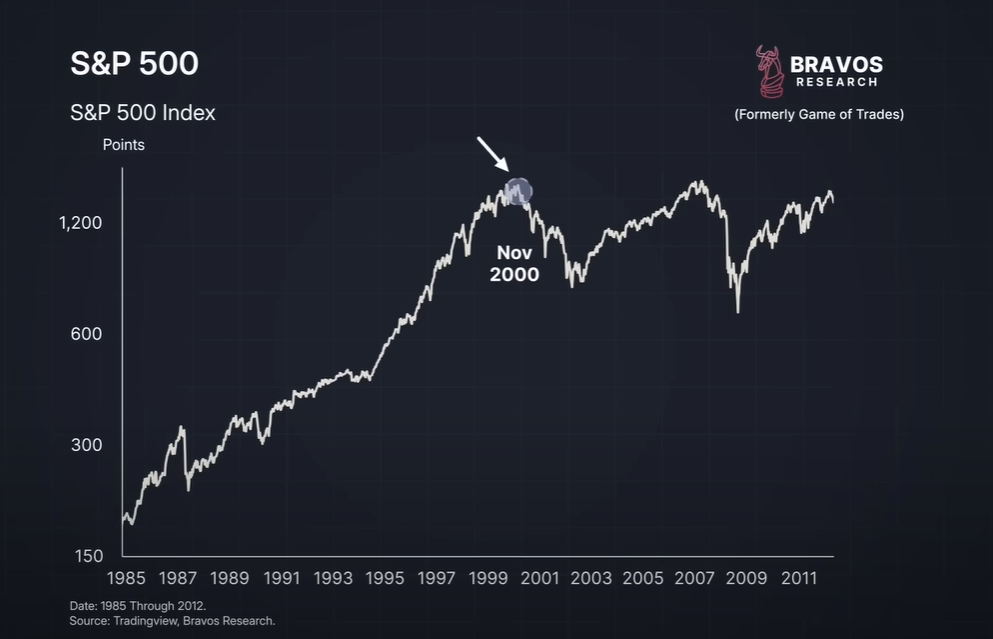

شرایط مشابهی در نوامبر 2000 رخ داد، زمانی که «جرج دبلیو بوش» انتخاب شد. این بار انتخابات تقریباً دقیقاً در زمان ترکیدن حباب داتکام اتفاق افتاد، که پس از آن یک دهه رکود برای بازار سهام رقم خورد.

این سه دوره (1928، 1972 و 2000) همگی نقاط عطف بزرگی برای بازارهای مالی بودند که دورههای طولانیمدت رونق را به پایان رسانده و دورانهای رکود عمیق و دردناک را آغاز کردند.

وضعیت امروز: آیا انتخابات 2024 نقطه عطف دیگری است؟

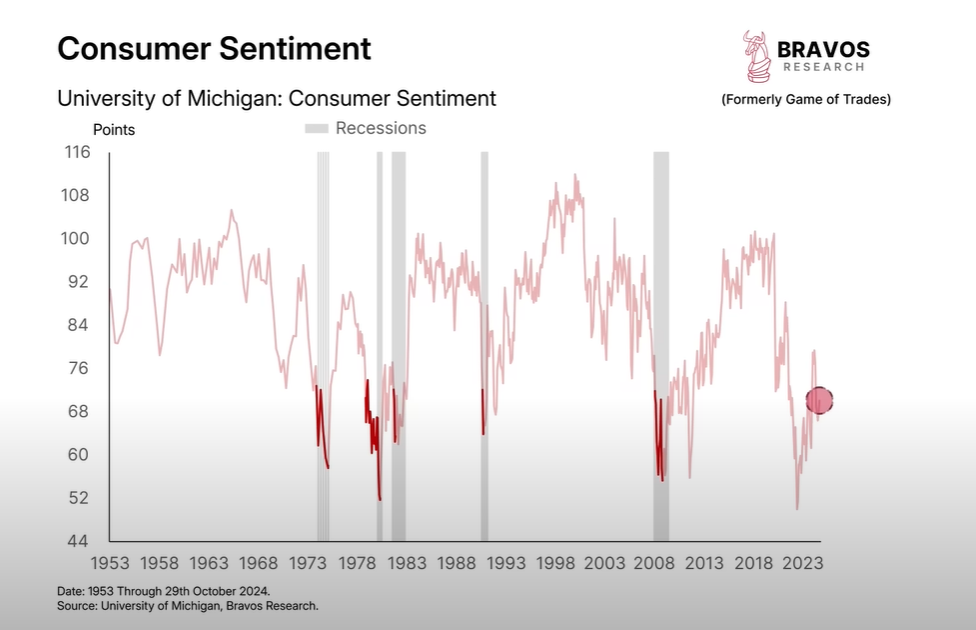

امروز، در سال 2024، شرایط بهطور قابلتوجهی شبیه به این سه مقطع تاریخی به نظر میرسد. بازار سهام ایالات متحده یکی از قویترین رشدهای خود را تجربه کرده و همچنان در حال صعود است. با این حال، احساسات مصرفکنندگان در آمریکا در پایینترین سطح خود از زمان بحران مالی بزرگ قرار دارد.

شاخص احساسات مصرفکنندگان، که توسط دانشگاه میشیگان از دهه 1950 اندازهگیری میشود، نشان میدهد که مردم نسبت به آینده اقتصادی خوشبین نیستند. این شاخص در زمانهای مشابه در گذشته، اغلب با رکودهای اقتصادی در آمریکا همراه بوده است.

یکی از دلایل اصلی این ناامیدی عمومی، همخوانی نداشتن رشد بازار سهام با واقعیت اقتصادی بسیاری از مردم است. اگرچه شاخصهای مالی صعودی هستند، اما زندگی روزمره مردم همچنان تحت تاثیر مشکلات اقتصادی قرار دارد. این وضعیت ممکن است یکی از دلایلی باشد که بسیاری از مردم به سیاستهای اقتصادی ترامپ در انتخابات پیشرو امیدوارند، زیرا او وعده رشد اقتصادی بیشتر، کاهش مالیاتها و مقرراتزدایی را داده است.

تاریخچه تاثیر سیاستهای اقتصادی رؤسایجمهور بر رکودها

سیاستهای ترامپ در دوره گذشته، مانند کاهش مالیات بر شرکتها و مقرراتزدایی، تاثیر مثبتی بر بازار سهام داشت و موجب افزایش خوشبینی سرمایهگذاران شد. اما سؤال اصلی این است که آیا این سیاستها میتوانند از وقوع یک رکود دیگر جلوگیری کنند؟ بررسی تاریخی نشان میدهد که حتی سیاستهای بهظاهر مؤثر نمیتوانند چرخههای اقتصادی را تغییر دهند. بهعنوان مثال، «هربرت هوور» در سال 1928، «ریچارد نیکسون» در 1972 و «جرج دبلیو بوش» در 2000 همگی از سیاستهای کاهش مالیات و حمایت از اقتصاد آزاد پیروی میکردند. اما این سیاستها نتوانستند مانع از وقوع رکود اقتصادی پس از انتخابات آنها شوند.

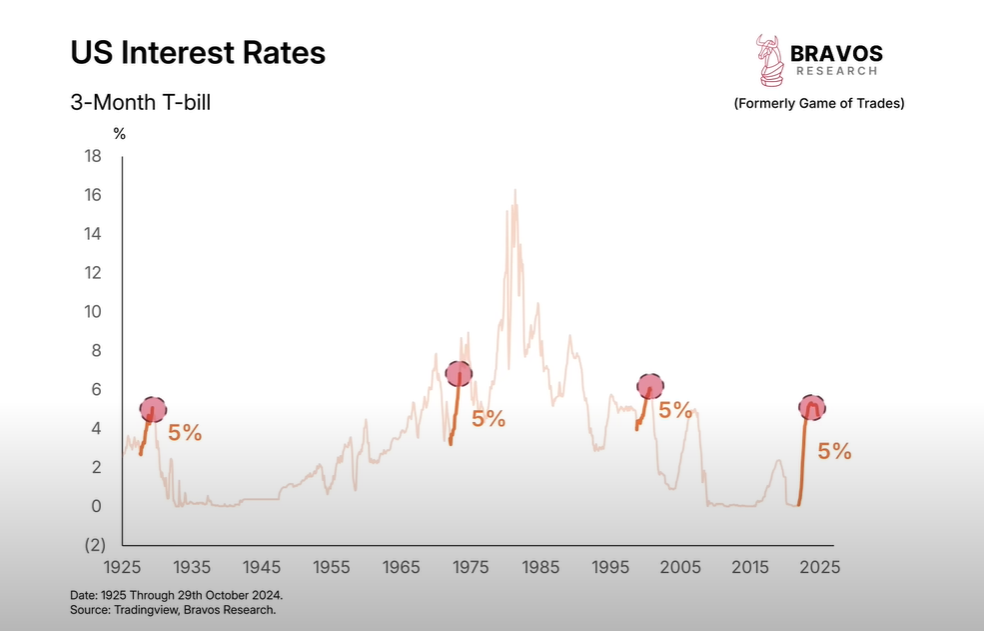

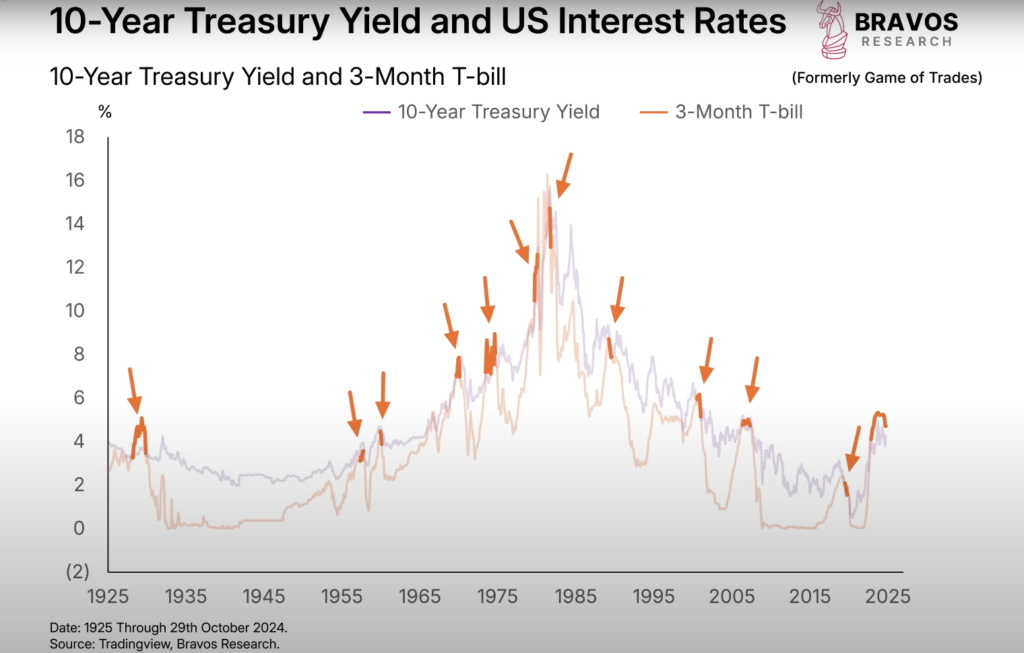

یکی از عوامل کلیدی در این رخدادها، نرخ بهره و سیاستهای فدرال رزرو بوده است. در تمامی این دورهها، فدرال رزرو نرخ بهره را به حدود 5٪ افزایش داده بود و منحنی بازده معکوس شکل گرفته بود؛ پدیدهای که معمولاً پیشزمینه رکود اقتصادی است.

این شرایط امروز نیز در اقتصاد آمریکا مشاهده میشود و نشان میدهد که بذرهای رکود احتمالی مدتها قبل از نتایج انتخابات کاشته شدهاند.

چشمانداز فعلی بازار سهام

بازار سهام فعلی آمریکا همچنان در وضعیت ایدهآلی برای رشد قرار دارد. رشد اقتصادی پایدار بوده، تورم کاهش یافته و بانک مرکزی نرخ بهره را پایین آورده است. این شرایط نادر، اگر ادامه یابد، میتواند رشد بازار را برای چند ماه دیگر تضمین کند. در حال حاضر، شاخص S&P 500 در تلاش است تا خط مقاومت کلیدی را بشکند، که در صورت موفقیت، میتواند تا پایان سال به سطح 6,500 برسد. این روند، همراه با صعود قیمتها در بازارهای دیگر مانند رمزارزها، نشاندهنده خوشبینی سرمایهگذاران است.

نتیجهگیری: آیا انتخابات 2024 نقطه عطف دیگری خواهد بود؟

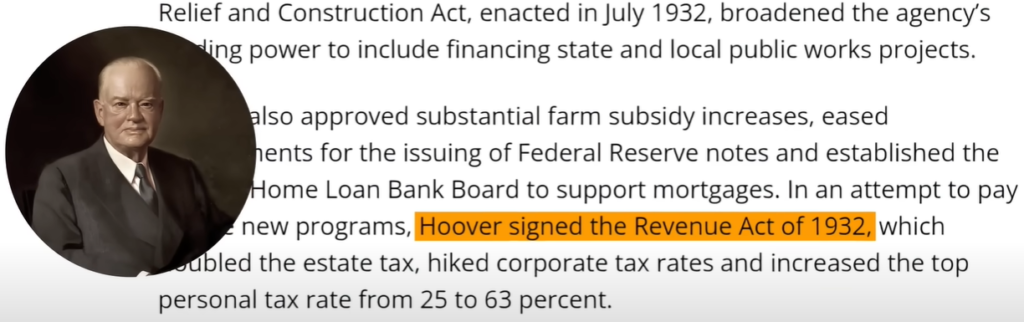

تاریخ نشان داده است که رؤسایجمهور نمیتوانند چرخههای اقتصادی را تغییر دهند. قانون درآمدی سال 1932 (Revenue Act of 1932) یکی از قوانین مالیاتی مهم در تاریخ ایالات متحده است که در واکنش به پیامدهای رکود بزرگ تصویب شد. این قانون در دوران ریاستجمهوری هربرت هوور و با هدف افزایش درآمدهای دولت برای مقابله با کسری بودجه تصویب گردید. این کسری بودجه به دلیل کاهش شدید درآمدهای مالیاتی ناشی از رکود اقتصادی و افزایش هزینههای دولتی برای حمایت از بیکاران و برنامههای امدادی ایجاد شده بود.

قانون درآمدی 1932، اگرچه با هدف اصلاح مالی دولت و تامین منابع مالی برای مقابله با رکود بزرگ تصویب شد، اما به دلیل افزایش مالیاتها در دوران رکود اقتصادی، با پیامدهای منفی اقتصادی و اجتماعی همراه بود. این قانون یکی از نمونههای تاریخی است که نشان میدهد سیاستهای مالیاتی نامناسب میتوانند تاثیرات اقتصادی معکوس داشته باشند، بهویژه در شرایط بحرانی! پس سیاستهای رؤسایجمهور شاید بتوانند طول یا شدت دورههای رونق و رکود را تحت تاثیر قرار دهند، اما نمیتوانند از وقوع رکود جلوگیری کنند.

بنابراین، انتخابات 2024 ممکن است همچون انتخابات 1928، 1972 و 2000 به نقطه عطف دیگری برای بازارهای مالی تبدیل شود. اما این امکان نیز وجود دارد که شرایط فعلی بازار، با وجود هشدارهای تاریخی، مسیر رشد خود را برای مدتی ادامه دهد. آینده بازار و اقتصاد به سیاستهای کلان، واکنش سرمایهگذاران و عوامل ساختاری وابسته است، که همگی در ماههای پیشرو شفافتر خواهند شد.

منبع: میهن بلاکچین