مروری بر وضعیت بازار اوراق بدهی در تیر ماه 1398

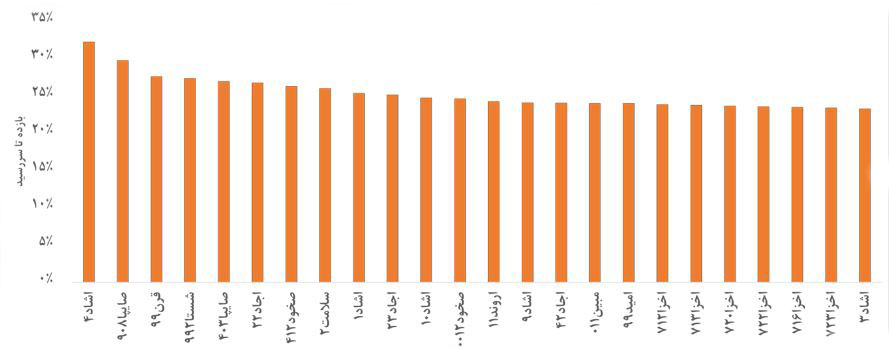

از میان اوراق موجود در بازار بدهی در پایان تیر ماه 1398، اوراق اشاد3 و اخزا723 به ترتیب با بازده تا سررسید به ترتیب به اندازه 32% و 30% بیشترین بازدهی را کسب کردهاند. این اوراق به دلیل عدم نقدشوندگی مناسب و معامله کمتر نسبت به سایر اوراق، بازدهی بیشتری را در بازار کسب کردهاند

قبل از بررسی این نمودار به نظر میرسد ارائه توضیح مختصری در مورد برخی واژگان مفید باشد:

بازده تا سررسید اوراق (YTM ): این عدد معادل بازده سالانه ناشی از نگهداری اوراق تا سررسید، با توجه به قیمت فعلی اوراق در بازار است. تعداد روزهای باقیمانده تا سررسید و سودهای دورهای پرداختنی بر این عدد تاثیرگذارند.

بازده معادل بانکی: از آنجایی که نحوه محاسبه سود سپردههای بانک با اوراق بدهی متفاوت است نمیتوان بازده YTM را با سود بانکی مقایسه کرد. از این رو بازده معادل بانکی نیز برای اوراق محاسبه می شود.

همانطور که در نمودار مشاهده میشود، از میان اوراق موجود در بازار بدهی در پایان تیر ماه 1398، اوراق اشاد3 و اخزا723 به ترتیب با بازده تا سررسید به ترتیب به اندازه 32% و 30% بیشترین بازدهی را کسب کردهاند. این اوراق به دلیل عدم نقدشوندگی مناسب و معامله کمتر نسبت به سایر اوراق، بازدهی بیشتری را در بازار کسب کردهاند.

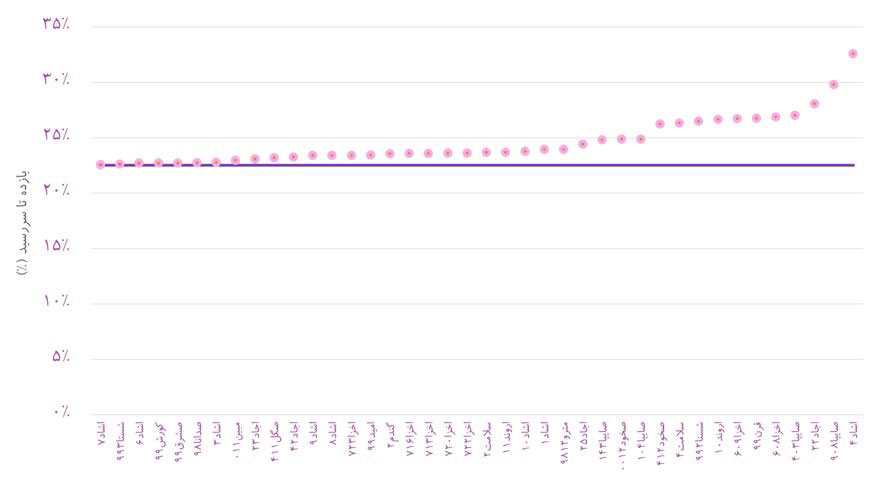

اوراق با بازده تا سررسید بیشتر از میانگین بازدهی بازار

گاهی مواقع سرمایهگذاران نیازمند شناخت اوراقی هستند که بازدهی آنها در یک بازهزمانی مشخص بیشتر از میانگین بازدهی اوراق در بازار بوده است. این اطلاعات از آنجا حائز اهمیت است که گاهی اوقات تنها مشاهده اوراقی که بیشترین بازدهی را در یک تاریخ مشخص داشتهاند اطلاعات مفیدی ارائه نمیدهد، زیرا ممکن است آن اوراق در آن تاریخ کمتر از قیمت واقعی معامله شده باشد و در نتیجه مقدار بازده تا سررسید زیادی را ایجاد نماید. بنابراین بررسی میانگین بازدهیهای اوراق در یک دوره یک ماهه میتواند اهمیت بیشتری داشته باشد.

در این نمودار بازدهی اوراقی که بیشتر از بازده میانگین بازار بوده است برای تیر ماه نشان داده شده است. از میان اوراق موجود در بازار بدهی، اشاد4، صایپا908 و اجاد22 به ترتیب با 33%، 30% و 27% بیشترین بازدهی را داشتند.

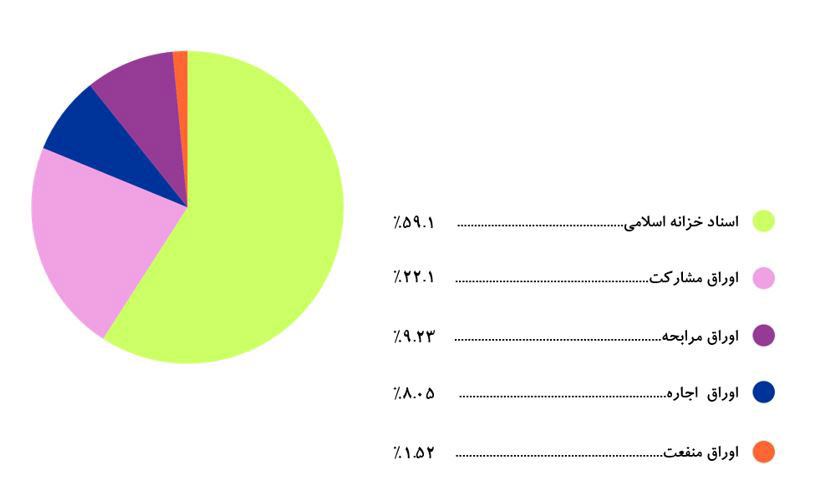

ارزش هر اوراق برابر است با قیمتی که در بازار بدهی معامله میشود ضربدر تعداد اوراق منتشر شده. ارزش کل بازار بدهی، حاصل جمع مقادیر ارزش تمامی اوراق است. بدین ترتیب این نمودار، ارزش بازاری اوراق را به تفکیک انواع اوراقی که در بازار وجود دارد (اسناد خزانه سلامی، مشارکت، اجاره، مرابحه و منفعت) نشان میدهد.

همانطور که در جدول مشاهده میشود، ارزش بازاری اوراق اسناد خزانه اسلامی بیشتر از سایر اوراق و تقریبا به میزان 60 درصد است. بعد از آن، اوراق مشارکت و به میزان تقریبا 22 درصد از ارزش کل بازار بدهی را شامل میشود. همچنین ارزش کل بازار بدهی در پایان تیر ماه به میزان 693,498 میلیارد بوده است.

منحنی بازده اسناد خزانه اسلامی

این نمودار نشاندهنده موقعیت اسناد خزانه موجود در بازار بدهی نسبت به یکدیگر است که محور عمودی آن نمایانگر بازده تا سررسید مورد انتظار (YTM)، و محور افقی آن تعداد روزهای باقیمانده تا سررسید را نشان میدهد. کاربرد این نمودار برای سرمایهگذارانی است که میخواهند بازدهی اوراق اسناد خزانه اسلامی را با توجه به قیمتی که در تاریخ تهیه این منحنی، یعنی پایان خرداد داشتند با هم مقایسه کنند. با این فرض که اوراق را تا سررسید نگه دارند. از آنجاییکه با افزایش تعداد روزهای باقیمانده تا سررسید، صرف ریسک ناشی از نقدشوندگی اوراق بالا میرود، به همین خاطر بازدهی اوراق نیز افزایش مییابد.

با مشاهده منحنی متوجه میشویم که به عنوان مثال اوراق اخزا708، اخزا610 و اخزا703 بازدهی بیشتری نسبت به اوراق اسناد خزانه با تاریخ سررسید نسبتا مشابه ایجاد میکنند.